Hast du schon einmal Trader auf Twitter oder Telegram über die „John Wick“-Kerze sprechen hören und dich gefragt, was sie damit meinen? Dann bist du hier genau richtig. Die „John Wick“-Kerze ist der populäre Spitzname für eines der stärksten Umkehrsignale der technischen Analyse: die Lang-Docht-Kerze. In diesem Leitfaden erklären wir dir, warum sie zu diesem Namen kam und wie du sie wie ein Profi tradest.

In Candlestick-Charts hinterlässt der Kurs manchmal einen auffälligen „Schwanz“ beziehungsweise einen langen Docht an einer Kerze. Trader achten besonders auf diese Formationen, weil ein langer Docht häufig auf eine mögliche Trendwende oder einen wichtigen Wandel der Marktstimmung hinweist. Doch was genau ist eine Lang-Docht-Kerze und wie wird sie gehandelt? Einige nennen sie augenzwinkernd auch „John Wick Candle“ – eine Anspielung auf die Filmfigur, die für plötzliche Wendungen steht. Genauso signalisiert ein langer Docht oft, dass der Markt während dieser Periode heftig die Richtung wechselte. Das Verstehen von Lang-Docht-Kerzen ist für Krypto-Trader wertvoll, weil sie das Kräfteverhältnis zwischen Käufern und Verkäufern zeigen. Diese Kerzen tauchen meist am Wendepunkt eines Trends auf – entweder am Abschluss einer Aufwärtsbewegung oder am Tiefpunkt eines Abwärtstrends. In diesem Artikel erklären wir, was Lang-Docht-Kerzen sind und warum sie entstehen, beleuchten die dahinterliegende Psychologie, zeigen dir, wie du sie leicht identifizierst und geben dir Strategien an die Hand, wie du diese Dochte für dein Trading nutzt.

Was ist eine Lang-Docht-Kerze?

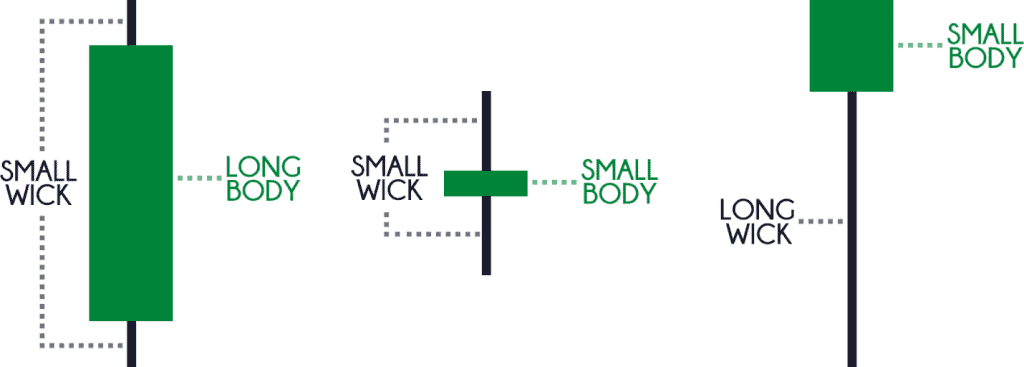

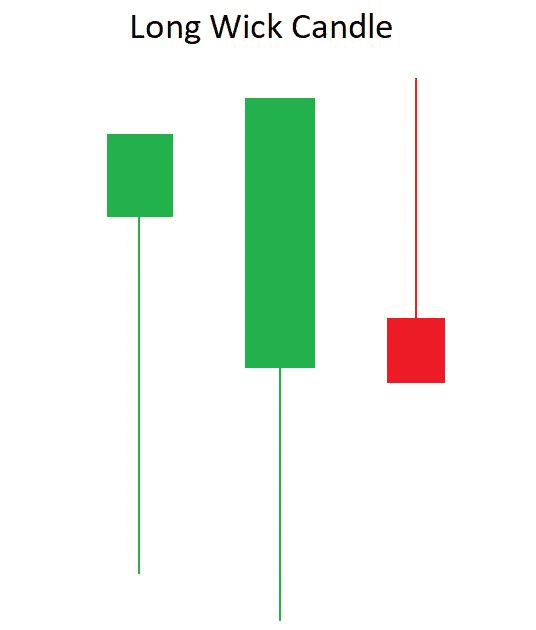

Trader betrachten das Lang-Docht-Candlestick-Muster als Umkehrsignal, das tendenziell in die entgegengesetzte Richtung des vorherrschenden Trends aufgelöst wird. Es ist eines der ikonischsten Candlestick-Typen und verdankt seinen Namen dem langen Docht, der an den Kerzenkörper angeschlossen ist (siehe Abbildung unten). Die grüne Farbe des Kerzenkörpers bedeutet, dass der Schlusspreis über dem Eröffnungspreis liegt. Rot signalisiert das Gegenteil: Der Eröffnungspreis ist höher als der Schlusskurs. Für das Umkehrsignal spielt die Farbe jedoch keine Rolle – viel wichtiger ist die Platzierung der Kerze, um zu bestimmen, ob sie eine potenzielle bullische oder bärische Umkehr anzeigt.

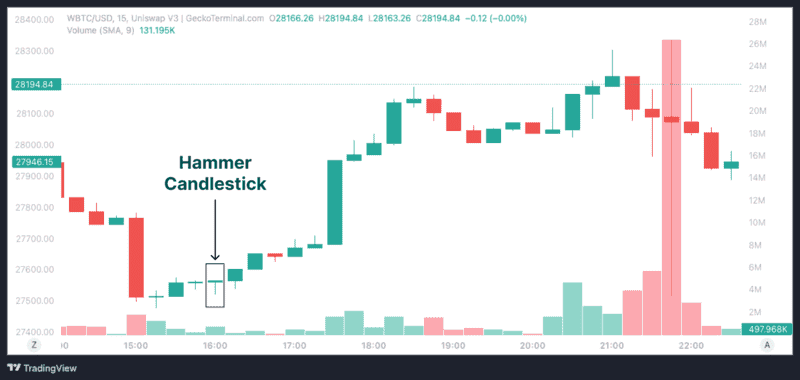

Ein bullishes Umkehrsignal mit langem Docht findet man oft am Ende eines Abwärtstrends. Diese Kerze, im Fachjargon als Hammer bekannt, hat einen kleinen Körper oben, einen kleinen (oder gar keinen) oberen Schatten und einen langen unteren Docht. Das zeigt: Verkäufer haben den Preis stark nach unten gedrückt, aber Käufer kamen kraftvoll zurück. Sie sorgten dafür, dass die Kerze nahe am Hoch schloss.

Im Gegensatz dazu steht das bärische Umkehrsignal mit langem Docht, das am Ende eines Aufwärtstrends auftritt. Diese Kerze, oft als Shooting Star bezeichnet, hat einen kleinen Körper unten und einen langen oberen Docht (und kaum unteren Schatten). Sie zeigt: Käufer wollten den Preis höher treiben, scheiterten aber, da die Verkäufer die Kontrolle übernahmen und den Kurs wieder nach unten zogen.

Warum heißt sie "John Wick"-Kerze?Die brutale Psychologie hinter dem Namen

In der ansonsten oft trockenen Welt der technischen Analyse, voller Begriffe wie „Stochastik-Oszillator“ und „Bollinger-Bänder“, fällt ein Name wie die „John Wick Candle“ sofort auf. Er ist plakativ, modern und macht neugierig. Doch das ist nicht nur ein catchy Spitzname – es ist eine überraschend passende Metapher für die heftige und entschlossene Preisreaktion, die diese Kerze abbildet.

Um den Namen zu verstehen, musst du die Filmfigur kennen: John Wick.

Gespielt von Keanu Reeves in der berühmten Filmreihe, ist John Wick nicht einfach ein Auftragskiller – er ist DER Auftragskiller, den man losschickt, um andere Auftragskiller auszuschalten. Eine unaufhaltsame Naturgewalt, bekannt für kompromisslose Effizienz, Zielstrebigkeit und die Fähigkeit, scheinbar ausweglose Situationen radikal zu drehen. Sobald er auftritt, ändert sich der Verlauf des Kampfes – sofort und gnadenlos.

Übertrage dieses Bild nun auf einen Preis-Chart.

Die „John Wick“-Kerze spiegelt genau diese Geschichte wider. Sie steht für einen Moment extremer Konfrontation zwischen Bullen und Bären, die in einer heftigen und unerbittlichen Abweisung endet, bei der eine Seite klar ausgeschaltet wird. Die Analogie lässt sich wie folgt aufschlüsseln:

1. Der lange Docht = Die Waffe der Ablehnung

Das markanteste Merkmal dieser Kerze ist ihr langer Docht (Schatten). Er ist nicht nur eine Linie im Chart – sondern die Narbe einer brutalen Schlacht.

- Im Aufwärtstrend (Bärisches "John Wick"-Signal / Shooting Star): Der lange obere Docht zeigt, dass die Bullen den Preis aggressiv nach oben getrieben haben. Sie waren selbstbewusst und in Kontrolle – bis sie auf eine massive Gegenwehr stießen. Die Bären (Verkäufer) haben den Anstieg nicht nur gestoppt, sondern den Kurs brutal wieder nach unten gedrückt, was sich im langen Docht widerspiegelt: ein Massaker.

- Im Abwärtstrend (Bullisches "John Wick"-Signal / Hammer): Der lange untere Docht erzählt das gegenteilige Szenario. Die Bären dominierten und trieben den Preis auf neue Tiefs. Doch plötzlich kamen die Bullen mit voller Kraft zurück, absorbierten nicht nur den Verkaufsdruck, sondern starteten eine dynamische Gegenbewegung und zogen den Preis deutlich nach oben.

In beiden Fällen ist der D ocht die Waffe. Er steht für die kompromisslose Zurückweisung des bisherigen Trends.

2. Kleiner Kerzenkörper = Die Effizienz eines Profikillers

Eine klassische John Wick-Kerze hat einen im Verhältnis zum Docht kleinen „real body“. Das ist entscheidend: Denn trotz enormer Preisvolatilität während der Kerzenperiode (angezeigt durch den Docht) liegen Eröffnungs- und Schlusskurs recht nah beieinander.

Das war kein lang gezogenes Kräftemessen – sondern ein professioneller Hit. Die Gegenbewegung war so durchschlagend, dass das, was der Trend bis dahin aufbauen konnte, fast vollständig ausgelöscht wurde. Der kleine Körper steht für die Effizienz und Präzision der Umkehrbewegung.

3. Das Ergebnis = Brutale und entschlossene Umkehr

Wenn John Wick einen Kampf beendet, besteht kein Zweifel, wer gewonnen hat – genauso eindeutig ist das Signal dieser Kerze. Sie ist das Signal einer wahrscheinlichen, scharfen Trendwende.

Die dabei ausgelöste Psychologie ist stark:

- Trader, die auf den laufenden Trend gesetzt hatten, sind nun in der Falle und sitzen auf Verlusten.

- Trader, die von der Seitenlinie zuschauen, erkennen klar den Machtwechsel.

- Der Markt wurde gerade Zeuge einer überwältigen Machtdemonstration der Gegenpartei.

Deshalb hat sich der Name „John Wick Candle“ durchgesetzt. Er bringt exakt auf den Punkt, wie es sich anfühlt, wenn man im Chart eine solche Kerze sieht: Es ist nicht nur ein technisches Muster, sondern eine Geschichte von rasanter, massiver und endgültiger Dominanz – ein „John Wick“-Moment, der alles verändert. Wer hinter diesem Namen die Marktmechanik versteht, kann das Setup auch effektiv traden.

Psychologie hinter Lang-Docht-Kerzen

Lang-Docht-Kerzen spiegeln Marktpsychologie innerhalb nur eines Candles wider – und bieten sowohl bullische als auch bärische Lesarten.

- Bullische Lang-Docht-Kerze (langer unterer Schatten): Sie entsteht im Abwärtstrend, wenn Verkäufer zunächst den Preis stark drücken. Käufer greifen jedoch ein und heben den Kurs zum Schluss wieder an – das deutet auf eine Ablehnung niedriger Kurse hin und kann das Ende des Abwärtstrends sowie Einstiegschancen markieren. Beispiel: Fällt Ether von 2.000$ auf 1.800$, schließt aber bei 1.970$, erkennen wir: Bei 1.800$ waren Käufer bereit zuzugreifen.

- Bärische Lang-Docht-Kerze (langer oberer Schatten): Im Aufwärtstrend entsteht dieses Muster, wenn Käufer den Preis nach oben treiben, Verkäufer aber entschlossen dagegenhalten und den Schlusskurs nahe dem Eröffnungskurs erzwingen. Das signalisiert: Die Bullen sind gescheitert, die Bären wieder am Drücker. Beispiel: Bitcoin steigt von 30.000$ auf 33.000$, schließt dann jedoch bei 30.500$ – unsicheres Käuferverhalten.

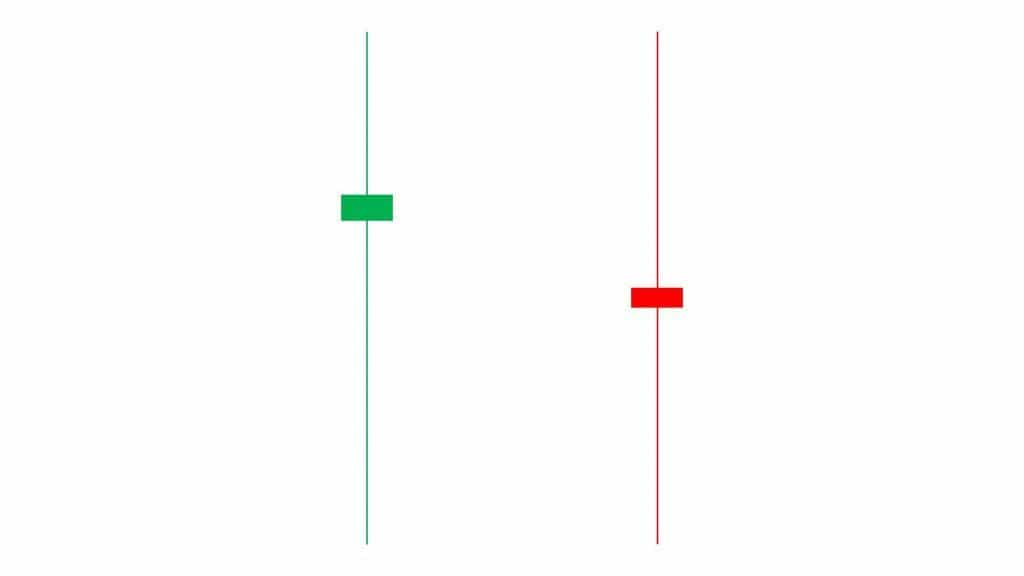

- Spinning Top Candles (beide Dochte lang): Diese Kerze hat oben und unten einen langen Docht bei kleinem Körper – Zeichen von Unentschlossenheit und oft Vorbote eines Richtungswechsels. Trader warten auf die Folgekerze als Bestätigung.

Das Verstehen von Lang-Docht-Kerzen hilft, impulsive Fehlentscheidungen zu vermeiden und verdeutlicht die Bedeutung von Bestätigungen. Sie sind Warnsignale zum Anpassen von Stops, Take Profits oder sogar zur Trendumkehr – und damit wertvolle Begleiter in emotionalen Marktphasen.

Was, wenn eine Kerze zwei lange Dochte hat?

Das Spinning Top

Einige Candlesticks zeigen sowohl oben als auch unten sehr lange Schatten (siehe unten). Solche Kerzen werden jedoch nicht als Lang-Docht-Kerzen gewertet, sondern als „Spinning Top“ bezeichnet. In der Regel ist der Kerzenkörper klein, die oberen und unteren Schatten sind meistens ungleich lang – manchmal ist der Unterschied aber schwer auszumachen.

Ein Spinning Top signalisiert Unentschlossenheit zwischen Kaufern und Verkäufern: Lange obere und untere Schatten zeigen, dass der Preis kaum verändert wurde. Das Spinning Top deutet auf einen möglichen Trendwechsel oder einen Übergang in einen Seitwärtstrend hin. Ist es ein Umkehrsignal, zeigt ein grünes Spinning Top einen möglichen bullischen Reversal an, ein rotes steht für ein bärisches Signal.

Wie erkennt man die Lang-Docht-Kerze?

Bullische Lang-Docht-Kerze

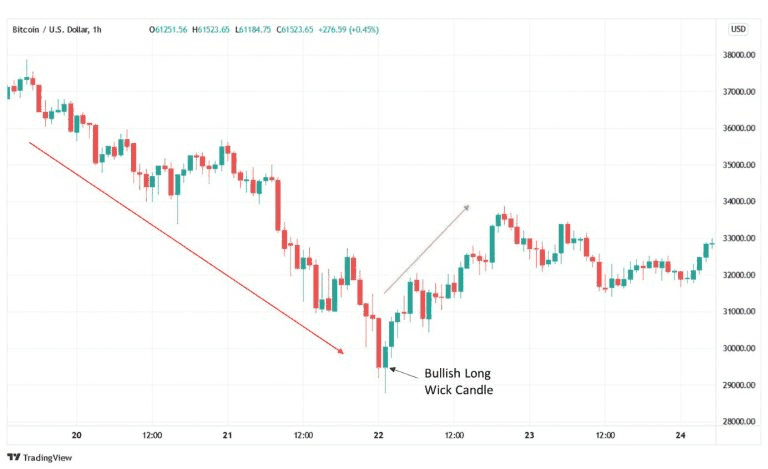

Im folgenden Beispiel tritt eine Lang-Docht-Kerze nach einem Abwärtstrend auf, bei dem der Preis von etwa 37.000$ auf rund 29.500$ abrutschte. Das Auftreten der Lang-Docht-Kerze deutet auf ein mögliches bullishes Reversal hin – es könnte ein Boden gebildet werden, auf den eine Kurssteigerung folgt. Der lange Docht unterhalb des Körpers heißt: Verkäufer wollten den Preis massiv senken, doch Käufer konterten mit starker Nachfrage. Der anschließende Kursanstieg auf 33.500$ bestätigt das Signal in diesem Beispiel.

Bärische Lang-Docht-Kerze

Im Beispiel unten erscheint die Lang-Docht-Kerze nach einem Aufwärtstrend: Der Preis steigt von etwa 31.700$ auf 32.900$, woraufhin die Kerze auf ein mögliches bärisches Reversal hinweist und ein Top andeutet. Der lange obere Docht zeigt, dass Käufer zwar den Kurs nach oben treiben wollten, aber gegen die Verkäufer nicht ankamen. Der Preis fiel danach entsprechend auf ca. 31.100$ zurück.

Wie lang ist „lang genug“? Die Faustregel

Viele Trader fragen sich, ab wann ein Docht wirklich „lang“ genug für ein Signal ist. Es gibt keine offizielle Definition, aber als Faustregel gilt: Der Docht sollte mindestens zwei- bis dreimal so lang sein wie der Körper der Kerze.

- Starkes Signal: Ist der Docht dreimal so lang wie der Körper, liegt ein deutliches Rejection-Signal vor.

- Schwaches Signal: Ist der Docht nur wenig länger als der Körper, lässt die Aussagekraft nach; hier sollte man vorsichtig sein.

Je länger der Docht, desto drastischer die Preisablehnung und umso stärker das potenzielle Umkehrsignal.

So handelst du die „John Wick“ (Lang-Docht)-Kerzen-Strategie

Sobald Trader regelmäßig Lang-Docht-Muster erkennen, geht es um den richtigen Markt-Einstieg/-Ausstieg sowie das Setzen von Stop Loss- oder Take Profit-Aufträgen. Da sich der Kryptomarkt durch hohe Volatilität auszeichnet, sollten diese nicht zu eng am Einstieg platziert werden.

Beim Lang-Docht-Trading wird der Stop Loss meist nahe dem Schlusskurs der Kerze platziert. Take Profit-Orders ergeben sich komplexer, da sie je nach Widerstands- bzw. Unterstützungsniveau unterschiedlich positioniert werden sollten:

- Der Widerstand bezeichnet das Niveau, an dem ein Aufwärtstrend stockt, weil ein großes Verkaufsvolumen auftritt. Trader platzieren ihren Take Profit bei bullischen Signalen nahe am Widerstand.

- Die Unterstützung ist das Level, an dem ein Abwärtstrend pausiert, weil Käufer massenhaft einsteigen. Im bärischen Fall wird der Take Profit um die Unterstützung gesetzt.

Wann ist der beste Zeitpunkt für das Trading einer Lang-Docht-Kerze?

Trader sollten nicht sofort nach dem Entdecken einer Lang-Docht-Kerze in den Trade springen. Stattdessen empfiehlt es sich, auf weitere Bestätigungen durch technische Indikatoren, Oszillatoren oder andere Tools zu warten, um unnötige Verluste zu vermeiden. Je nach Handelsstrategie empfiehlt sich auch ein Wechsel der Zeitrahmen: Daytrader wählen möglichst kleine (5-Minuten- oder 15-Minuten-Charts), langfristig orientierte Trader benutzen mindestens 1-Stunden-Charts. Anfänger erhöhen ihre Erfolgswahrscheinlichkeit, indem sie zunächst auf Demoplattformen oder mit kleinen Beträgen üben, bevor sie mit größeren Summen auf eine Kryptobörse gehen.

Trading auf eine bullische Lang-Docht-Kerze

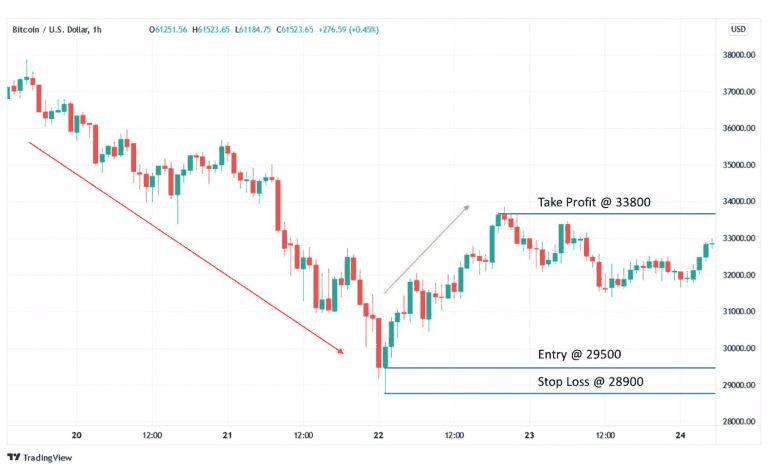

Das folgende Beispiel zeigt, wie man nach einer bullischen Lang-Docht-Kerze den Handel aufsetzt:

- Der Trader erkennt die bullische Kerze am Ende eines Abwärtstrends – charakteristisch: der lange untere Schatten.

- Ein Long-Trade wird um den Schlusskurs (~29.500$) eröffnet.

- Zum Absichern wird ein Stop Loss am unteren Ende der Kerze (etwa 28.900$) platziert.

- Take Profit erfolgt am nächsten markanten Unterstützungslevel oder dem vorherigen Swing Low. Im Beispiel: ~31.350$.

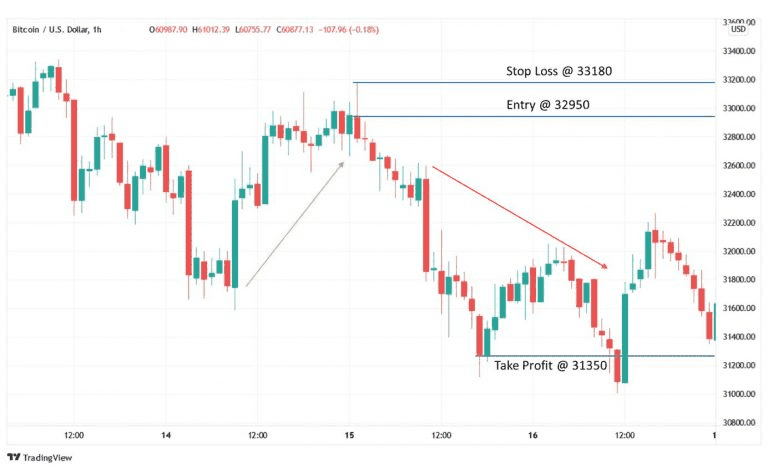

Trading auf eine bärische Lang-Docht-Kerze

Hier ein Beispiel, wie man nach einer bärischen Lang-Docht-Kerze aus dem Markt aussteigt:

- Der Trader erkennt die bärische Kerze am Ende eines Aufwärtstrends – typisch: langer oberer Schatten.

- Ein Short-Trade erfolgt um den Schlusskurs der Kerze (~32.950$).

- Der Stop Loss liegt am oberen Ende der Kerze (ca. 33.180$).

- Take Profit wird am Unterstützungsniveau (~31.350$) gesetzt, da die Wahrscheinlichkeit einer Trendumkehr in Richtung Abwärtsbewegung steigt.

Grenzen der Lang-Docht-Strategie

So hilfreich Lang-Docht-Kerzen auch sein können, gibt es Situationen, in denen Trader besonders vorsichtig sein sollten:

- Niedrige Liquidität & unstete Märkte: In dünnen Handelsphasen oder bei wenig liquiden Assets können lange Dochte auch einfach zufälliges „Rauschen“ sein – Produkt einzelner großer Orders, nicht echter Signale. Vorsicht bei geringer Handelsaktivität!

- Fehlender Trendkontext: In Seitwärts- oder volatilen Phasen verlieren lang Dochte an Aussagekraft. Nur nach klaren Trends in Erwägung ziehen.

- Ohne Bestätigung: Nur auf einen Lang-Docht selbst zu setzen, ist riskant. Warte auf Bestätigung durch die Folgekerze!

- Rund um wichtige News: Längere Dochte nach Nachrichten sollten mit Vorsicht genossen werden. Märkte reagieren oft zunächst über, bevor sie sich neu ausrichten.

- Andere Indikatoren ignorieren: Verlass dich nie nur auf Dochte allein – immer den Gesamtkontext und andere Indikatoren berücksichtigen! Stimmen andere Signale nicht überein, skeptisch bleiben.

- Extreme Volatilität: In hochvolatilen Märkten treten oft gleichzeitig in beide Richtungen lange Dochte auf, was die Interpretierbarkeit erschwert – setze dann größere Filter oder halte dich gänzlich zurück.

- Keine Garantierte Umkehr: Lang-Docht-Kerzen zeigen potenzielle, aber keine sicheren Reversals an. Ein starker Trend kann sich trotz Signal fortsetzen.

Nutze die Lang-Docht-Strategie also nicht isoliert oder unter ungeeigneten Bedingungen. Sie ist ein nützliches Werkzeug – aber funktioniert am besten im Rahmen eines fundierten, breit aufgestellten Ansatzes. Wenn das Signal nicht eindeutig ist oder der Markt nicht passt, ist es völlig in Ordnung, auf den Trade zu verzichten. Die nächste Gelegenheit kommt garantiert.

Fazit

Das Trading mit Lang-Docht-Kerzen kann sehr profitabel sein, wenn sie zuverlässig nach den beschriebenen Kriterien identifiziert werden. Ein bullischer langer Docht findet sich meist am Ende eines Abwärtstrends, ein bärischer Docht typischerweise am Ende einer Aufwärtsbewegung. Indem du bullishe Signale (Hammer) und bärische Signale (Shooting Star) richtig erkennst und die zugrunde liegende Dynamik zwischen Bullen und Bären verstehst, kannst du mögliche Reversals sicherer einschätzen. Doch wie jede Strategie ist auch das Lang-Docht-Trading mit Risiken verbunden. Diese Kerzen deuten lediglich auf eine potenzielle Trendumkehr hin – eine Garantie dafür gibt es nicht! Kombiniere das Muster deshalb immer mit weiteren Trading-Tools und trainiere den Einsatz im Vorfeld.

Um wirklich wie ein Profi mit Strategien wie Lang-Docht-Kerzen zu handeln, brauchst du eine zuverlässige, funktionsreiche Tradingplattform. Phemex ist hierfür eine ausgezeichnete Wahl: Als eine führende Krypto-Börse bietet Phemex sowohl Spot-Trading als auch Futures-Trading, sodass du bullishe wie bärische Signale jederzeit umsetzen kannst. Willst du deinen Einstieg oder Ausstieg automatisieren, stehen dir bei Phemex fortschrittliche Trading-Bots und Tools zur Verfügung. Und für das Risikomanagement ist das Setzen von Stop-Loss- und Take-Profit-Orders direkt beim Eröffnen des Trades problemlos möglich.