Nous sommes désormais fin 2025, et l’économie mondiale reste marquée par l’incertitude. Après des années d’inflation élevée, de tensions géopolitiques et d’évolutions des politiques monétaires, de nombreux investisseurs cherchent des refuges pour préserver leur patrimoine. En période de volatilité des marchés ou de ralentissement économique, les capitaux s’orientent souvent vers des actifs dits « réserves de valeur » — des investissements qui devraient conserver, voire accroître, leur valeur au fil du temps, même lorsque d’autres actifs chutent. Bitcoin est fréquemment surnommé « or numérique », symbolisant ainsi son rôle potentiel de réserve de valeur à l’ère digitale.

Qu’est-ce qu’une réserve de valeur ?

Une réserve de valeur est tout actif, marchandise ou monnaie qui peut être épargné et retrouvé à l’avenir sans perdre de valeur. Autrement dit, un bon actif de réserve de valeur maintient son pouvoir d’achat sur de longues périodes. Les exemples classiques incluent l’or et les obligations d’État de haute qualité, historiquement perçus comme des actifs refuges. À l’inverse, les biens périssables (comme le lait ou les aliments) sont de mauvaises réserves de valeur, car ils se détériorent et perdent de la valeur avec le temps.

Pour être considérés comme une réserve de valeur, les actifs doivent généralement posséder les caractéristiques suivantes :

Stabilité de la valeur

Décorrélation des marchés

Préservation du pouvoir d’achat

Durabilité et longévité

Une réserve de valeur doit se montrer durable. L’actif ne doit pas se dégrader ni expirer. Les métaux précieux sont élémentaires et ne se corrodent que très difficilement : bijoux ou pièces d’or peuvent dormir des siècles en coffre sans perdre leur intégrité, c’est pourquoi l’or se transmet souvent de génération en génération. L’immobilier peut aussi jouer ce rôle, car un terrain ou un bâtiment bien entretenu conserve sa valeur longtemps (même s’il nécessite de l’entretien). Une monnaie nationale ne conserve ce rôle qu’à condition que la stabilité économique du pays et le contrôle de l’inflation soient assurés. Si la monnaie perd rapidement du pouvoir d’achat (comme en cas d’hyperinflation), elle échoue en tant que réserve de valeur.

Histoire de la monnaie (source)

Réserves de valeur traditionnelles : l’or et la monnaie

L’or en tant que réserve de valeur

Depuis des siècles, l’or est considéré comme la réserve de valeur par excellence. Le prix de l’or tend à être relativement stable avec une tendance haussière sur le long terme. Ses qualités intrinsèques expliquent ce statut :

-

Rareté : L’or est rare et ne peut être fabriqué, son approvisionnement augmente lentement (principalement via l’extraction minière).

-

Durabilité : L’or ne rouille ni ne se dégrade : des objets en or vieux de milliers d’années conservent encore de la valeur.

-

Demande universelle : L’or est recherché aussi bien culturellement (bijoux) qu’industriellement (électronique), assurant quasiment en tout temps la présence d’acheteurs.

Historiquement, l’or a conservé sa valeur à travers guerres et crises économiques. Même récemment, alors que l’inflation frappait des records en 2023, l’or atteignait de nouveaux sommets nominaux. Pendant les turbulences boursières — par exemple lors du krach du début 2022 — la baisse de l’or est restée modérée comparée à celle des actions, s’en est rapidement remise, soulignant ainsi sa résilience. Voilà pourquoi l’or reste plébiscité en période d’incertitude.

Cependant, l’or n’est pas totalement sans risque. Son prix peut stagner sur de longues périodes (notamment entre 1980 et la fin des années 1990 après un pic historique, une fois corrigé de l’inflation). Malgré tout, l’attrait de l’or comme réserve de valeur demeure fort en 2025 : il reste un « actif refuge » d’excellence.

La monnaie fiduciaire est-elle une réserve de valeur ?

Qu’en est-il de la monnaie classique : les devises nationales comme le dollar américain ou l’euro ? Techniquement, la monnaie est censée remplir la fonction de réserve de valeur, l’une de ses utilités fondamentales. Dans une économie stable et faiblement inflationniste, détenir du cash peut préserver la valeur à court terme. Mais sur le long terme, les monnaies fiduciaires se déprécient généralement du fait de l’inflation. La plupart des États visent une faible inflation (environ 2 % par an), ce qui signifie que le cash achète de moins en moins chaque année.

Au début des années 2020, l’inflation s’est accélérée dans le monde : par exemple, l’inflation américaine a atteint ~8% en 2022, du jamais vu depuis les années 1980. Le pouvoir d’achat des épargnants a fondu rapidement : en 2022, 100 $ en début d’année n’en valaient plus que 92$ un an plus tard à inflation constante. Si le dollar ou l’euro restent beaucoup plus stables que les bolivars vénézuéliens ou les pesos argentins (frappés d’hyperinflation), même les devises « stables » se déprécient sur plusieurs décennies.

Pour cette raison, peu considèrent le cash comme une bonne réserve de valeur à long terme. Cela dit, à court terme ou en période de déflation, le cash peut conserver, voire gagner, de la valeur (si les prix baissent). Détenir un certain montant de liquidités reste indispensable pour assurer transactions et flexibilité. Mais pour préserver le patrimoine à long terme, les investisseurs se tournent plutôt vers l’or, l’immobilier, ou de plus en plus, le Bitcoin, au lieu de tout conserver en espèces.

Le Bitcoin est-il une réserve de valeur ?

Rareté

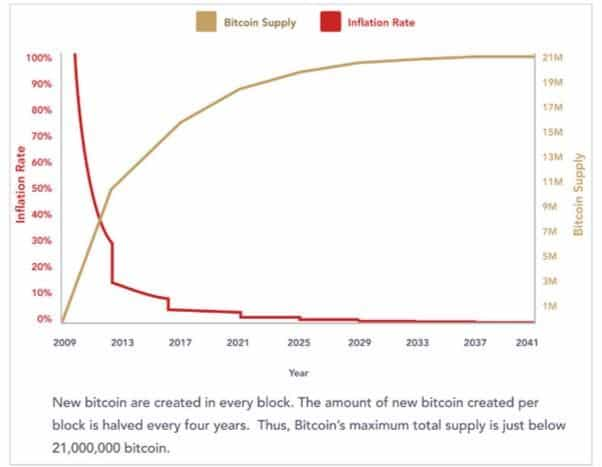

Bitcoin est considéré comme une réserve de valeur principalement du fait de son offre limitée à 21 millions d’unités, ainsi que d’un flux de nouveaux bitcoins sans cesse décroissant via la réduction programmée de la récompense de minage — phénomène appelé « halving ». Cette rareté programmée et ce mécanisme déflationniste rejoignent certains arguments en faveur de l’or.

Offre de Bitcoin et taux d’inflation (Source : River Financial)

Durabilité et portabilité

Volatilité

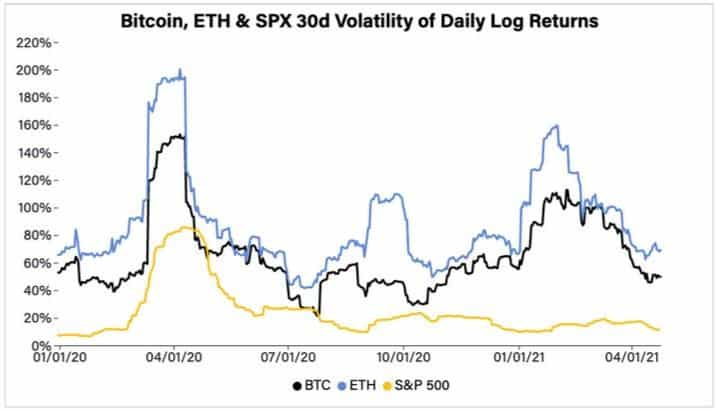

L’un des plus grands freins à l’adoption de Bitcoin comme réserve de valeur reste sa volatilité extrême et ses fluctuations de prix massives. Rien que la semaine dernière, Bitcoin a perdu 30,5 % — une variation considérable pour n’importe quel actif, surtout pour celui qui prétend offrir protection et stabilité. À titre de comparaison, l’or n’a reculé que de 2,63 % sur la même période. Tant que Bitcoin restera aussi volatil, il aura du mal à justifier le qualificatif de réserve de valeur, car les investisseurs attendent stabilité et appréciation régulière sur ce type d’actif.

Volatilité du Bitcoin par rapport à d’autres actifs (Source : Coindesk)

Corrélation avec les marchés

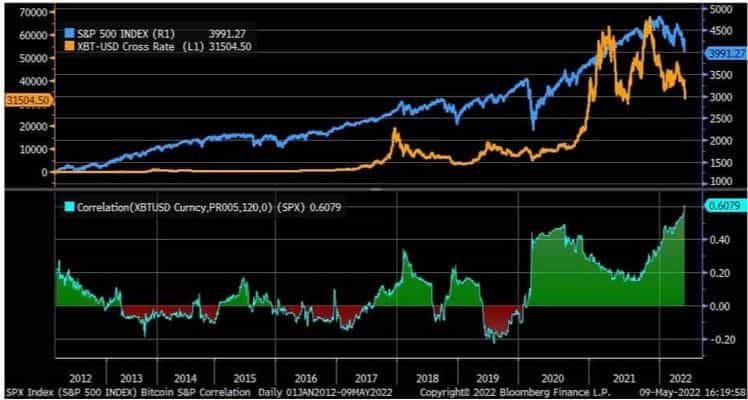

Comme évoqué plus haut, un actif de réserve de valeur doit idéalement se découpler des marchés financiers et conserver sa valeur lorsque d’autres s’effondrent. Bitcoin n’a pas encore réussi cette décorrélation, puisqu’il affiche une corrélation de 0,6 avec le S&P 500 — ce qui est important, sachant que 1 signifierait une parfaite corrélation.

Bitcoin a déjà connu des périodes de moindre corrélation, avec 0,1 en 2016 et jusqu’à -0,2 en 2019 ; cependant, à mesure qu’il s’intègre dans l’écosystème financier et attire les institutionnels, sa corrélation avec les marchés traditionnels s’est renforcée. Ironiquement, son succès auprès des grandes institutions nuit à sa capacité à jouer le rôle de réserve de valeur pleinement décorrélée.

Corrélation Bitcoin / S&P 500 (Source : Finbold)

En somme, Bitcoin présente bien des qualités d’une excellente réserve de valeur ; un simple coup d’œil sur le graphique de prix suffit cependant à montrer qu’il lui reste du chemin pour revendiquer ce statut.

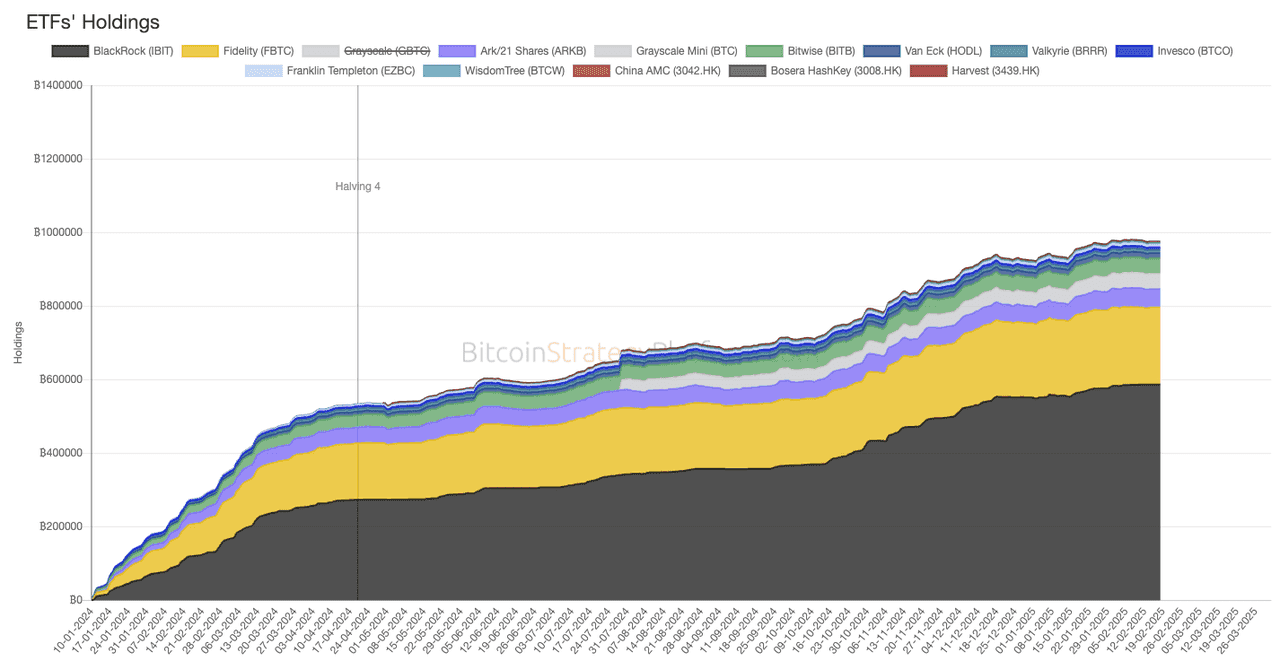

Adoption et soutien institutionnel

Ce qui a fondamentalement changé entre les débuts de Bitcoin et 2025, c’est le niveau d’adoption institutionnelle. Les grands acteurs financiers — des hedge funds jusqu’à certains gouvernements — sont désormais présents sur Bitcoin. En 2025, 59 % des institutionnels déclaraient vouloir allouer au moins 5 % de leur portefeuille aux cryptos, principalement du Bitcoin. De grandes banques, autrefois hostiles, proposent dorénavant des services de garde ou d’exposition. Certains États et régions détiennent même des réserves officielles en bitcoin : en 2025, El Salvador (ayant fait du Bitcoin sa monnaie légale dès 2021) accumule encore du BTC, et des régions comme le Texas ou des fonds de pension américains y investissent comme réserve stratégique à long terme. Le lancement d’ETF Bitcoin régulés a également permis l’accès aux fonds de pension et dotations, mobilisant des dizaines de milliards de dollars en 2024–2025. Cette vague d’adoption élargit la liquidité de Bitcoin et contribue potentiellement à atténuer sa volatilité (plus la base d’investisseurs est large et long terme, plus la volatilité recule).

L’adoption institutionnelle accrue crédibilise aussi l’idée que Bitcoin est perçu comme réserve de valeur et non plus seulement comme actif spéculatif. Lorsqu’une société comme Tesla ou MicroStrategy détient du Bitcoin en trésorerie, c’est bien la fonction de réserve de valeur (comparable au cash ou à l’or) qui est recherchée. Michael Saylor, CEO de MicroStrategy, présente d’ailleurs explicitement Bitcoin comme supérieur au dollar pour la préservation de valeur actionnariale. Cette tendance institutionnelle et étatique, si elle se poursuit, conforte la légitimité du Bitcoin et pourrait également stabiliser son marché (même si ce n’est pas garanti).

Schéma des réserves d’ETF Bitcoin (source)

En résumé : Bitcoin est-il une bonne réserve de valeur ?

Bitcoin présente de nombreux attributs de réserve de valeur : rareté, durabilité, divisibilité et adoption croissante. Depuis plus de 15 ans, sa tendance de fond reste fortement haussière : les premiers adoptants ont vu leur patrimoine croître bien au-delà de l’inflation. Passé de quelques centimes en 2010 à près de 69 000 dollars au pic de 2021, Bitcoin s’échange, fin 2025, à plusieurs dizaines de milliers de dollars l’unité malgré diverses corrections profondes. Les détenteurs long terme avancent que son historique démontre bien, avec la montée de l’adoption, la capacité de Bitcoin à conserver et accroître de la valeur.

Cependant, Bitcoin est encore en phase d’évolution et n’offre pas la fiabilité d’une réserve de valeur telle que l’or. Sa volatilité reste une faiblesse majeure : un actif qui peut perdre 50 % sur une année (comme en 2022) suscite légitimement la méfiance des investisseurs en quête de stabilité. Les risques réglementaires pèsent également : les gouvernements pourraient, en théorie, restreindre fortement les cryptos. Il existe aussi des risques technologiques, même si le réseau Bitcoin a prouvé sa robustesse à ce jour.

Alors, Bitcoin est-il une bonne réserve de valeur ? L’évaluation la plus prudente en 2025 est de qualifier Bitcoin de réserve de valeur émergente. Il en présente de nombreuses caractéristiques et devient un usage grandissant pour une partie des investisseurs. Toutefois, il n’a pas encore supplanté l’or ni les devises fiat pour le statut d’actif refuge ultime. Si la profondeur de son marché continue de croître et que les soubresauts de prix se calment, il pourrait bel et bien mériter le titre d’« or numérique ». Mais pour l’heure, il reste un actif unique, capable de préserver et de faire croître un patrimoine — avec une volatilité et des risques supérieurs aux réserves de valeur traditionnelles. Les investisseurs envisageant Bitcoin comme réserve de valeur doivent donc considérer ces risques et peut-être l’utiliser en complément, plutôt qu’en remplacement, des actifs refuges classiques.