Zusammenfassung

-

Cross-Trading im Kryptowährungsbereich bezeichnet den gleichzeitigen Kauf und Verkauf desselben Vermögenswerts (Token/Coin) durch einen Investor.

-

Cross-Trading wird häufig eingesetzt, um das Risiko der ersten Transaktion abzusichern oder zu reduzieren.

-

Beim Cross-Trading im Kryptobereich spricht man häufig von absichtlicher Marktmanipulation – etwa, um den Marktpreis künstlich aufzublähen und Coins/Tokens abzuverkaufen oder umgekehrt stark zu drücken, um günstig große Mengen derselben Coins/Tokens zu erwerben.

Was ist ein Cross-Trade bei Kryptowährungen?

Für Neulinge im Kryptohandel – oder generell im Trading und Investieren – wirken Begriffe wie „Cross-Trade“, „Margin“ oder „Leverage“ häufig unnötig kompliziert oder unverständlich. Das ist völlig nachvollziehbar: Schon die enorme Menge an neuen Fachbegriffen im Kryptobereich kann einen leicht überfordern. Im Folgenden werden diese Begriffe verständlich erläutert, damit Sie im weiteren Verlauf des Artikels klare Vorstellungen davon haben:

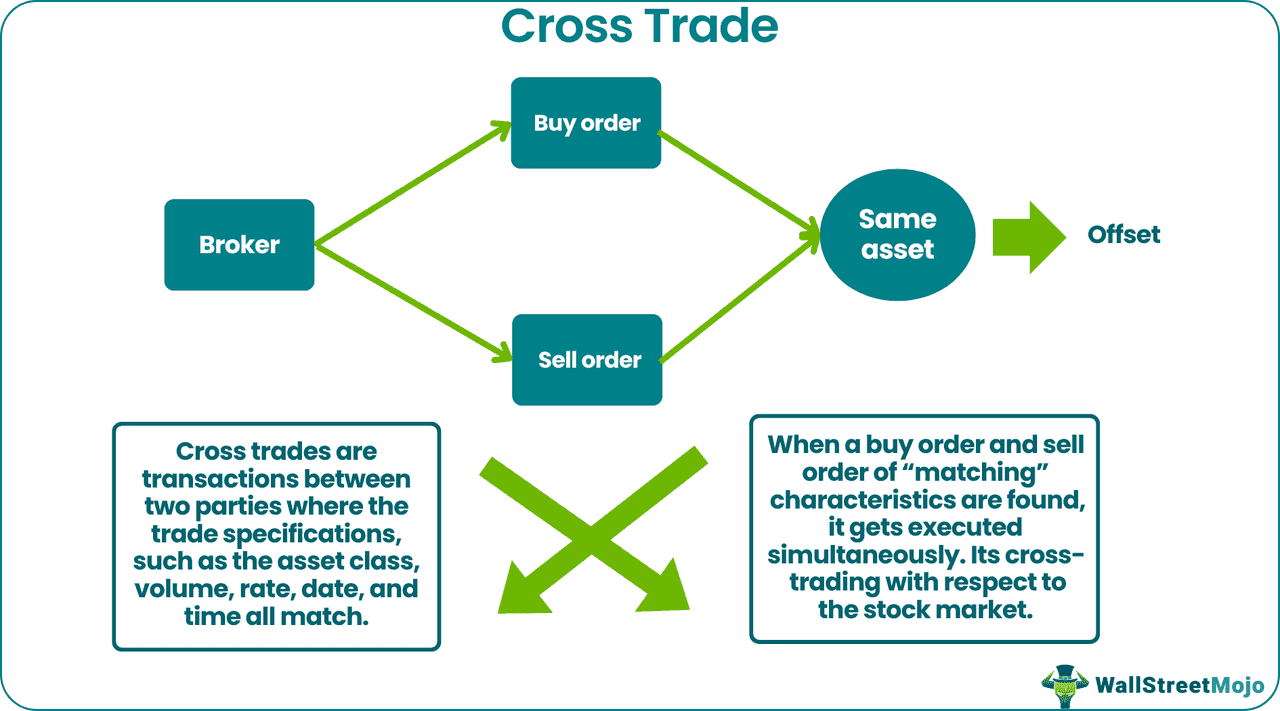

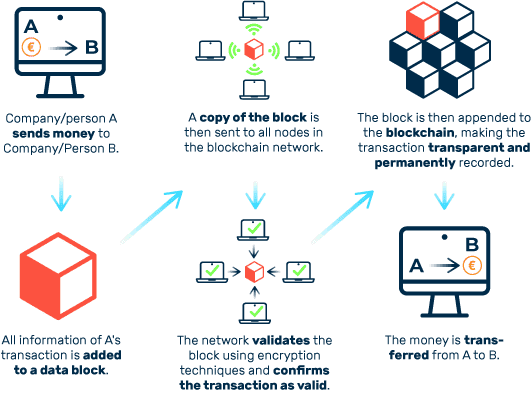

- Cross-Trade: Cross-Trading im Kryptobereich bedeutet, dass ein Investor das gleiche Asset (Token/Coin) quasi zeitgleich kauft und verkauft. Anstatt wie üblich zwei getrennte Transaktionen zu verbuchen, wird der Vorgang auf der Exchange-Blockchain als einzelner Datensatz gespeichert. Die Blockchain dient eigentlich der Sicherung und Transparenz – die Verlässlichkeit der Daten ist dabei zentral. Cross-Trades können allerdings das Vertrauen ins Netzwerk unterminieren, weil Buy- und Sell-Orders meist automatisch gematcht werden – ohne direktes Zutun des Investors. Durch Blockzeit-Verzögerungen und Marktvolatilität kann ein Investor so beim Cross-Trade an Wert verlieren oder sogar Verluste machen, obwohl er von einem Gewinn ausgegangen ist.

- Margin: Margin bezeichnet den Betrag, den jemand bei einer Exchange hinterlegt, um damit zu handeln, als hätte er mehr Kapital als tatsächlich eingezahlt. Um das Risiko geplatzter Trades abzufedern, verlangt die Börse in der Regel einen bestimmten Sicherheitsbetrag (Collateral) auf dem Konto. Solange diese Margin gehalten wird, darf der Trader Margin-Trades durchführen und so mit einem Vielfachen der eigenen Margin handeln – das ist dann Leverage.

- Leverage: Leverage bezeichnet den Fremdkapital-Anteil, mit dem ein Investor traden kann. Das geschieht meist als Vielfaches der Margin (etwa erlaubt eine Exchange 5x Leverage, also als wäre die Margin verfünffacht).

Cross Trade-Diagramm (Quelle)

Was sind Cross-Margin-Trades?

Wenn im Kryptokontext von Cross-Trading die Rede ist, geht es meist um sogenannte Cross-Margin-Trades, wie sie von erfahrenen Tradern unter Einsatz von Smart Contracts genutzt werden. Ähnlich wie in der klassischen Finanzwelt (CeFI) können Investoren so dank Cross-Margin-Trading mit Leverage deutlich höhere Gewinne erzielen als ohne Fremdkapital – allerdings bei erhöhtem Risiko. Unvorhersehbare Marktschwankungen sind das größte Risiko beim Cross-Margin-Trading, da der Kryptomarkt extrem volatil ist. Der Markt kann deutlich stärker und häufiger schwanken als klassische Märkte – dadurch sind sowohl Kapital als auch Margin ständig in Gefahr. Grundsätzlich gilt: Je höher das eingesetzte Leverage und das Handelskonto, desto größer das Risiko. Deshalb sollte niemals mehr als der individuell verkraftbare Betrag getradet werden – und nur dann, wenn die Mechanismen vollumfänglich verstanden sind.

Wie funktionieren Cross-Trading und Cross-Margin-Trading?

Das Prinzip von Cross-Trading ist recht simpel: Wenn ein Investor die Erlöse aus einer Transaktion direkt nutzt, um eine weitere Order zu platzieren (ohne die Ursprungsorder komplett zu schließen), handelt es sich um einen Cross-Trade. Dadurch wird oft das Risiko der ersten Transaktion abgesichert oder ausgeglichen. Ein einfaches Beispiel:

- Gestern wurde Bitcoin (BTC) zu $50.000 pro Coin gehandelt. Da Kapital vorhanden war, wurde investiert.

- Heute steht BTC bei $60.000 je Coin. Es werden $10.000 an BTC verkauft.

- Statt den Gewinn auszuzahlen, wird direkt für das Geld 2 Ether (ETH) gekauft (angenommen, ein ETH liegt bei $5.000 pro Token).

- Das ursprüngliche BTC-Investment von $50.000 bleibt bestehen; dazu kommen jetzt 2 ETH.

- Damit wurde ein Cross-Trade durchgeführt.

Bei einem Cross-Trade wird auf der genutzten Börse kein separater Beleg für die beiden Einzeltransaktionen gespeichert; stattdessen wird es als eine „Cross-Trade“-Transaktion vermerkt. Wegen der damit verbundenen Sicherheitsbedenken erlauben die meisten großen Börsen Cross-Trades nicht. Daraus resultiert der Aufstieg von spezialisierten Plattformen für Cross-Trading – oder, wie erwähnt, vor allem für Cross-Margin-Trading. Cross-Margin-Trading funktioniert wie im obigen Beispiel, nur dass hier fremdfinanziertes Kapital (die Margin mit gewähltem Leverage) genutzt wird.

Leverage und Risiko beim Cross-Trading

Doch mit maximal verfügbarem Leverage steigt auch das Risiko – gerade weil das Kapital oft auf mehrere Krypto-Assets verteilt und damit die Volatilität potenziell erhöht wird. Das hindert aber erfahrene Investoren nicht daran, zahlreiche Altcoins (als Margin, auch „Coin-Margin“) zu halten und auf deren Wert in BTC zu leihen – obwohl sie gar kein BTC besitzen. Sie können dieses „geliehene“ BTC mit Gewinn verkaufen und behalten den Gewinn, auch nachdem der geliehene Wert zurückgezahlt wurde. Aber: Gewinne aus dem sprichwörtlichen „Nichts“ sind trügerisch. Cross-Trading im Krypto-Bereich ist mit erheblichen Gefahren verbunden.

Transparenz auf der Blockchain (Quelle)

Welche Risiken birgt Krypto-Cross-Trading?

Mangelnde Transparenz & faire Preisbildung

Marktmanipulation und Wash-Trading

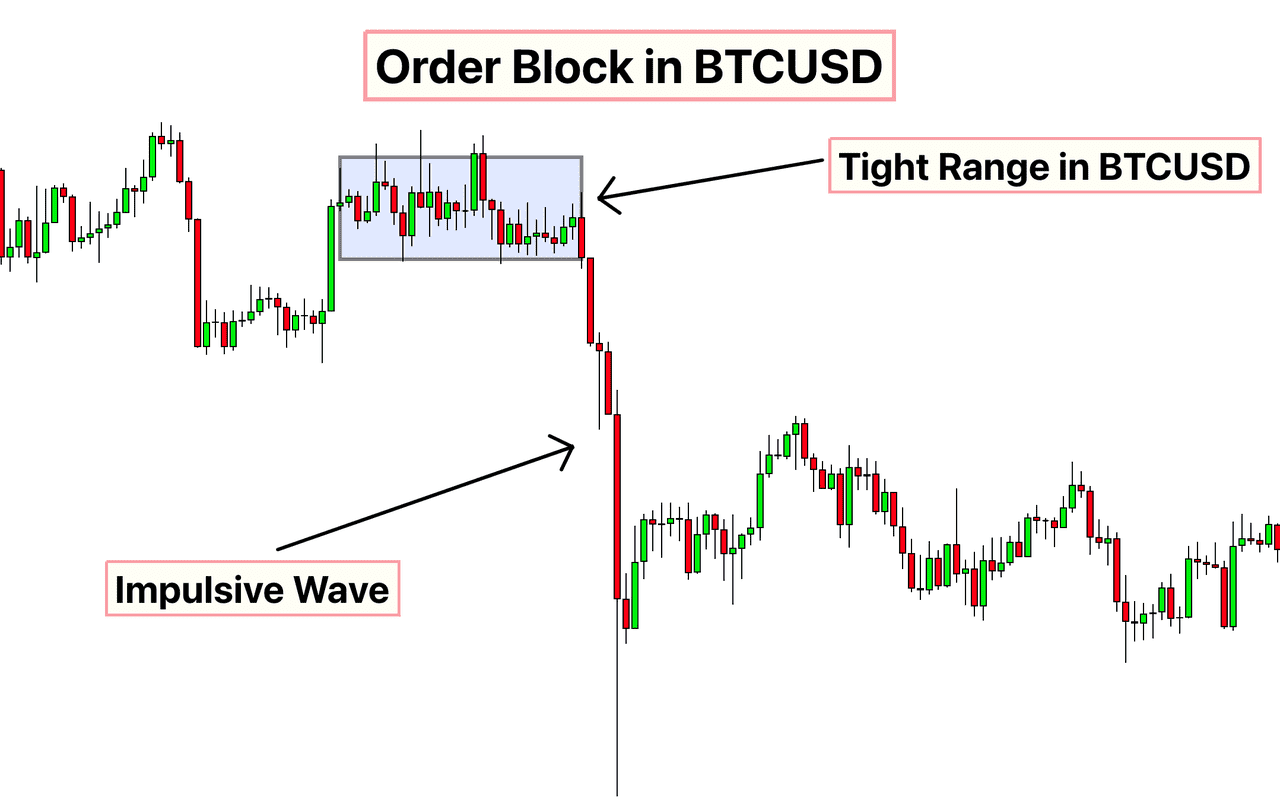

Das wohl größte Risiko: Cross-Trades können Marktmanipulation begünstigen. Durch Geschäfte mit sich selbst oder Komplizen wird künstlich Nachfrage oder Angebot simuliert. Bereits in den Anfangsjahren zeigte sich: Viele nicht regulierte Börsen pumpten ihr Handelsvolumen durch automatisiertes Wash-Trading künstlich auf. Gerade bei kleinen Exchanges oder Low-Cap-Coins bestand mehr als die Hälfte des Volumens teilweise aus solchen Fake-Trades. Das soll Projekte populärer und liquider erscheinen lassen, als sie sind – und lockt arglose Investoren an. Solche Praktiken können Preise nach oben treiben, indem immer wieder eigene Sell-Orders zu steigenden Preisen aufgekauft werden – bis echte Käufer aufspringen oder das Schema zusammenbricht.

Regulierungsbehörden wie SEC und CFTC in den USA betrachten Wash-Trading als illegal, da es Investoren täuscht und den Markt verfälscht. Gerade weil die Kryptomärkte 2025 unter starker Beobachtung stehen, setzen führende Exchanges verstärkt auf automatisierte Überwachung dieser Muster – viele verhindern systemseitig, dass ein Konto eigene Orders füllt. Doch findige Betrüger nutzen Netzwerke verknüpfter Konten oder DEXs, um die Regeln zu umgehen. Fazit: Wird Cross-Trading zur Manipulation genutzt, leidet das Vertrauen – und wer den Fake-Signalen glaubt, riskiert hohe Verluste.

Fehlende Regulierung beim Cross-Trading

Cross-Trade-Markmanipulation

Als Marktmanipulation gilt jede mutmaßlich absichtliche Beeinflussung eines Asset-Preises, um auf kurze oder lange Sicht Gewinne auf Kosten des Gesamtmarktes zu erzielen. Im Krypto-Cross-Trading ist das nach wie vor ein massives Problem – trotz entsprechender Regulierungsversuche. Typische Maschen: der Markt wird durch Scheintransaktionen aufgepumpt, um Tokens abzuverkaufen oder gezielt gedrückt, um große Mengen aufzukaufen – und laufend entstehen neue Methoden.

Krypto Order Blocks (Quelle)

Woher stammt der Begriff „Cross-Trade“?

Im klassischen Brokerage sind Cross-Trades – also solche ohne Krypto – durchaus geläufig. Sie sind aber nur unter bestimmten Voraussetzungen zulässig, etwa wenn ein Broker Buy- und Sell-Orders derselben Aktie zwischen zwei Kundendepots intern matched und die Transaktion anschließend meldet – ohne die Order ans Börsenparkett zu übermitteln. Entscheidend ist: Der Preis muss dem aktuellen Marktwert entsprechen.

Wenn diese Meldung zeitnah und mit Angabe von Zeit und Kurs erfolgt, ist das grundsätzlich zulässig. In der Praxis ist das aber nur bedingt risikofrei. Das Problem: Auch beim klassischen wie beim Krypto-Cross-Trade entsteht mehr Raum für Fehler oder Trickserei – gewollt oder nicht. Weil Finanzsysteme – digital oder nicht – auf den Daten und deren Korrektheit basieren, schafft das erhebliche logistische Probleme für die Branche.

Werden Cross-Trades im Krypto-Mainstream?

Trotz aller Diskussionen: Cross-Trading bleibt im seriösen Handel Nische. Die große Mehrheit der Kryptotransaktionen läuft weiterhin über klassische Orderbücher oder AMMs bei DEXs, wo Transparenz herrscht. Institutionelle Investoren wählen bevorzugt regulierte Umgebungen und klare Regeln – dubiose Cross-Trades meiden sie wegen des immensen Reputations- und Rechtsrisikos.

Ein „Cross-Trade“ kommt jedoch in Form von OTC-Geschäften (over-the-counter) regelmäßig vor. Hier führen Großinvestoren große Kauf-/Verkaufsorder außerhalb des öffentlichen Orderbuchs aus, um Slippage zu vermeiden. OTC-Desks vermitteln dabei zwischen Käufer und Verkäufer – analog zum klassischen Cross-Trade, aber transparent, mit realem Vermögenstransfer zwischen unabhängigen Parteien zu fairen, individuell ausgehandelten Preisen. Diese Transaktionen werden in der Regel im Nachgang (aggregiert) gemeldet und dienen keinem Täuschungszweck.

Einige Exchanges bieten mittlerweile „Block-Trading“ oder ähnliche Modelle (Dark Pools) an, um große Orders intern zu matchen und so starke Marktschwankungen zu vermeiden. Diese Funktionen nutzen zwar interne Cross-Trade-Mechanismen, sind aber auf legitime Großtransfers ausgelegt – nicht auf Manipulation.

2025 ist das klassische Cross-Trading kein Mainstream-Instrument für Retail-Trader. Es bleibt meist Profis, institutionellen Transfers, Arbitrage-Desks oder vereinzelt Manipulierern auf wenig bekannten Börsen vorbehalten. Der Trend am Kryptomarkt geht klar in Richtung mehr Transparenz: Bessere Regulierung, Exchange-Audits und On-Chain-Analyse führen dazu, dass auffällige Muster schneller bemerkt werden als früher.

Fazit

Manche Kritiker sehen im Cross-Trading einen Widerspruch zum Grundgedanken der Kryptowährungen, weil es die Netzwerksicherheit gefährden und regulatorische Grauzonen schaffen kann. Trotzdem gehört es zur Realität am Markt und ist vor allem für professionelle Investoren ein Werkzeug – ohne diese würde die Krypto-Revolution vermutlich ins Stocken geraten.

Krypto-Cross-Trading bewegt sich zwischen cleverer Portfoliostrategie und potenziell illegaler Praxis. Einerseits kann es sinnvoll für internes Rebalancing oder zur Minimierung von Markteinflüssen großer Moves sein; andererseits widerspricht die Intransparenz dem Geist von Open Markets und den Grundprinzipien von Kryptowährungen – nämlich Transparenz und Dezentralisierung. Missbräuchlich genutzt, unterminiert Cross-Trading (bzw. Wash-Trading) das Vertrauen, indem es eine falsche Marktdynamik vortäuscht.

2025 ist Cross-Trading auf seriösen Börsen selten und eher auf streng überwachte OTC- oder Block-Trades für institutionelle Spieler begrenzt. Die Regulatoren stellen klar: Wer mit Cross-Trades den Markt manipuliert, begeht eine Straftat – und die Überwachung nimmt zu. Gerade Einsteiger sollten daher vorsichtig sein bei Tokens mit plötzlichem Volumensprung oder unerklärlichen Preisanstiegen – dahinter könnten orchestrierte Cross- oder Wash-Trades stecken. Die Nutzung etablierter, liquider Plattformen mit hoher Teilnehmerdiversität ist der beste Schutz vor manipulierten Märkten.

Zusammengefasst: Crypto-Cross-Trades sind ein wichtiges, aber eher randständiges und nicht selten problematisches Mittel im Trading. Der Trend in der Industrie geht klar zur gesteigerten Integrität und Regulierung – dadurch bleibt Cross-Trading am Rand, wo es auch hingehört.