Özet:

-

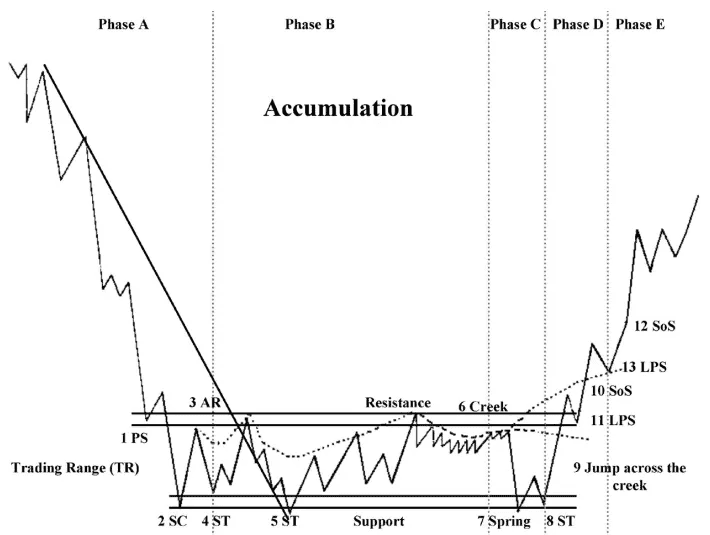

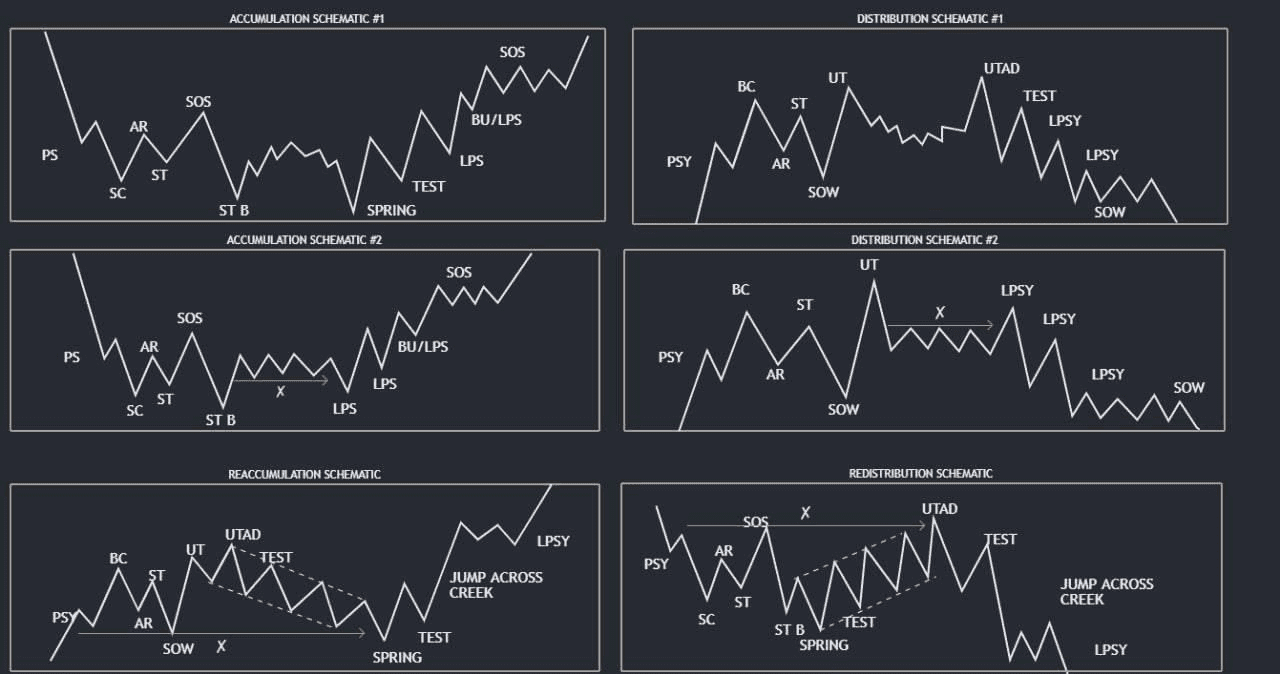

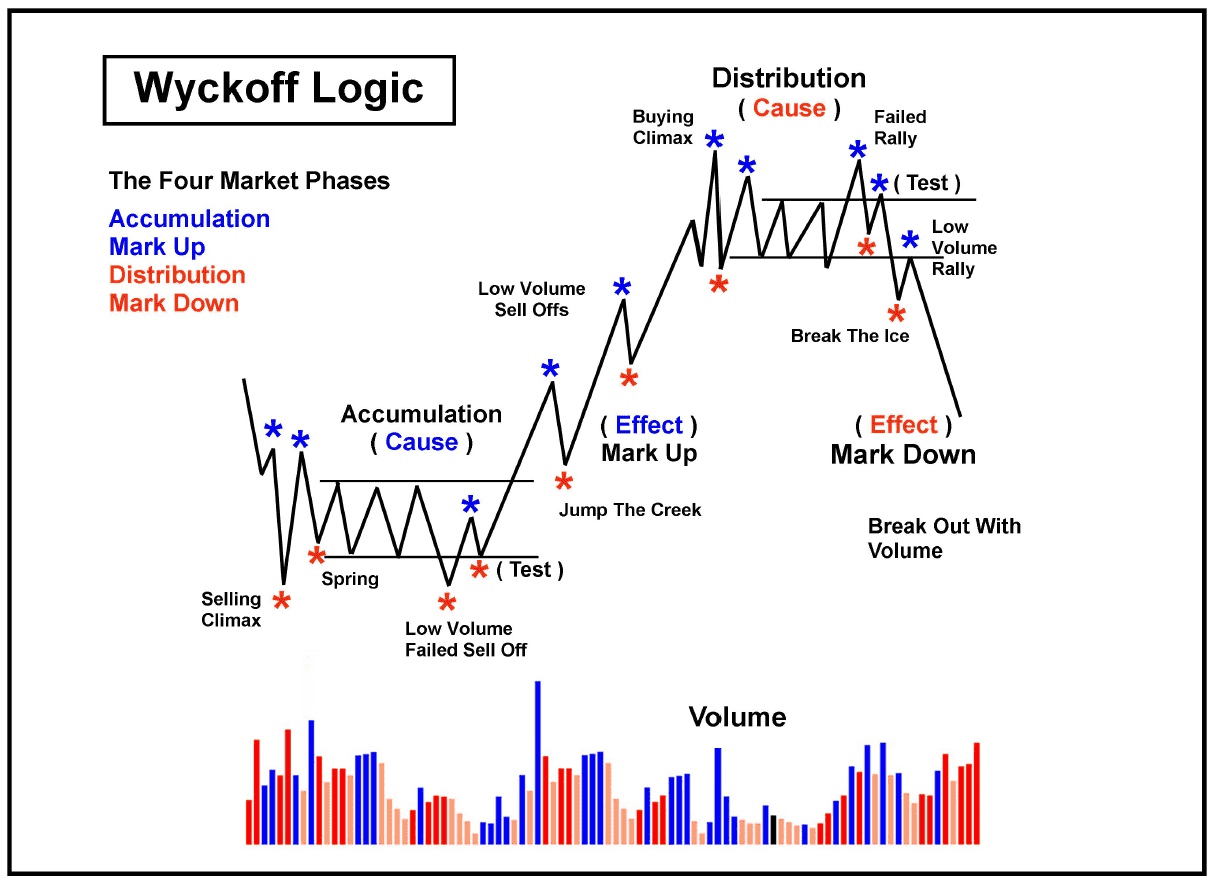

Wyckoff birikim (accumulation) evresi, uzun bir düşüş trendinden sonra meydana gelen yatay ve bant içerisinde geçen bir dönemdir. Bu alan, büyük oyuncuların pozisyon inşa etmeye çalıştığı yerdir.

-

Wyckoff birikim fazı altı farklı bölümden oluşur ve her birinin önemli bir işlevi vardır: “Ön Destek (Preliminary Support)”, “Satış Klimaksı (Selling Climax)”, otomatik toparlanma rallisi (automatic rally), ikincil test (secondary test), yay (spring) ve son olarak, destek’te son nokta, geri sıçrayış (back up) ve güç göstergesi (sign of strength).

-

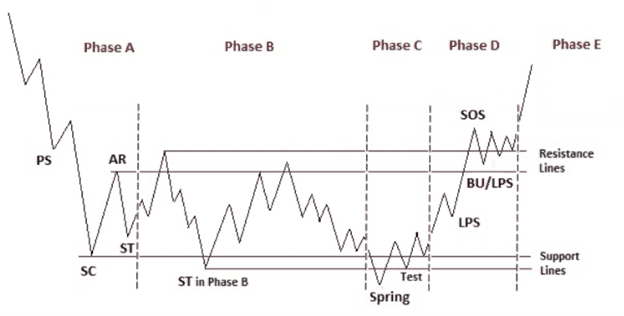

Wyckoff dağıtım (distribution) fazı, birikim döngüsünden sonra gelir.

-

Wyckoff dağıtım fazı beş bölümden oluşur: “Ön Tedarik (Preliminary Supply)”, “Alım Klimaksı (Buying Climax)”, otomatik tepki (automatic reaction), ikincil test (secondary test), yay (spring) ve ardından Zayıflık İşareti (SOW), Son Tedarik Noktası (LPSY), Dağıtımdan Sonraki Yukarı Sıçrayış (UTAD).

Wyckoff Metodu, ünlü ve başarılı hisse senedi yatırımcısı Richard Wyckoff tarafından 1900’lü yılların başında geliştirilen bir teknik analiz tabanlı alım-satım yöntemidir. Wyckoff birikimi, piyasa döngüsü içerisinde büyük ve bilinçli oyuncuların, uzun bir düşüş trendinin ardından sessizce varlık topladığı ve genellikle yatay bir ticaret aralığı oluşturduğu faza denir. Wyckoff birikimini anlamak, akıllı paranın bir sonraki büyük yükseliş için zemin hazırlayıp hazırlamadığını tespit etmenize yardımcı olur. Kripto piyasasındaki volatilitede, bu fazı tanımlayabilmek dibi yakın almak ile rallinin peşinden koşmak arasındaki farkı yaratır.

Richard Wyckoff Kimdir?

Richard Wyckoff, 1900’lü yılların başında oldukça başarılı bir Amerikan borsa yatırımcısıydı. Kendisi, borsa teknik analizinin en önemli öncülerinden biri olarak kabul edilir.

Büyük servetini kazandıktan sonra Wyckoff, piyasada büyük kurumların bireysel yatırımcıları kandırdığını görmeye başladı. Bunun üzerine, ticaret yöntemlerini sistemleştirip halka öğretmeye karar verdi. Öğretileri, kendi çıkardığı Magazine of Wall Street dergisi ve Stock Market Technique gibi yayınlarda paylaşıldı.

Bu öğretilerin derlemesi günümüzde Wyckoff Metodu olarak biliniyor ve halen hisse senedi yatırımcılarına rehberlik ediyor, aynı zamanda kripto piyasasında da etkin şekilde kullanılıyor. Wyckoff’un yöntemleri bugün halen fiyat aralıklarını anlamakta ve piyasa döngüsünün en önemli iki evresi olan birikim ve dağıtım fazlarını ayırt etmede başvurulan araçlardandır.

Wyckoff Metodu Nedir?

Wyckoff Metodu, birbirinden farklı teoriler ve stratejilerin birleşiminden oluşur. Metodun her bileşeni, piyasaya nasıl yaklaşılması gerektiğini ve ne zaman pozisyon açılıp kapatılacağını gösterir.

Temelde Wyckoff, piyasanın çeşitli fazlardan geçtiğine inanıyordu.

-

Wyckoff birikim (accumulation) döngüsü: Büyük oyuncuların piyasa fiyatlarını manipüle edip perakende yatırımcının elindekileri almaya çalıştığı döngüdür.

-

Bu güçlü pozisyonları aldıktan sonra, Wyckoff dağıtım (distribution) döngüsünde bu asetler yüksekten elden çıkarılır.

Wyckoff Metodunun 5 Adımı

Wyckoff, yatırımcılara karar verirken yardımcı olması için aşağıdaki beş adımlı süreci önermiştir. Her adım yaklaşımın temel unsurudur.

-

Piyasanın mevcut durumunu ve olası gelecek trendini belirleyin. Bu aşama, Wyckoff’un teknik analiz yöntemlerini uygulayarak pozisyon açıp açmamanıza karar vermenizi gerektirir.

-

Trende uyumlu varlıkları seçin. Yani, sadece varlık belirgin bir trend izliyorsa pozisyon açılmalıdır. Temelde, fiyat hareketi piyasadan daha iyi olan varlıklar aranmalıdır; örneğin, yükselişte daha fazla yükseliyor, düşüşte ise daha az geriliyorsa.

-

En az hedefinize eşit veya ondan büyük “sebebi” olan varlıklar seçin. Burada, birikimin veya oluşmakta olan sebebin peşine düşülür. Varlığın göstergesi olan birikimin beklentinizi karşılayacak düzeyde olup olmadığı kontrol edilir.

-

Varlığın harekete hazır olup olmadığını tespit edin. Bu, esasen ileride anlatılacak Wyckoff Piyasa Döngüsü’nü kapsar. Temelinde, pozisyonunuzu short mu long mu tutacağınıza karar verecek işaretleri aramaktır.

-

Bağlılığınızı piyasa endeksindeki dönüşle zamanlayın. Wyckoff, piyasayla uyumlu olunduğunda başarılı olunabileceğini vurgular. Piyasa akışına aykırı işlemlerle sürekli kazanmak imkânsızdır. Piyasa dönüşlerini öngörüp pozisyonlarınızı buna göre değiştirmeyi salık verir.

Wyckoff Birikim (Accumulation) Evresi Nedir?

Wyckoff birikim fazı, uzun bir düşüş trendinden sonra meydana gelen yatay ve bantta dalgalı bir dönemdir. Büyük oyuncular bu bölgede pozisyon inşa etmeye, küçük yatırımcıyı pozisyondan çıkarmaya çalışır; fiyatı daha fazla aşağı çekmeden veya yeni bir trendin başlangıcını başlatırlar. Amaç, tüm pozisyonlarını doldurana dek bu fazı uzun tutmaktır, bu yüzden adı “birikim”dir.

Wyckoff’a göre birikim fazının altı farklı bölümü vardır ve her birinin piyasada önemli fonksiyonu bulunur. Bu fazların ve gösterimlerin tam sıralaması aşağıdadır.

-

“Ön Destek (Preliminary Support – PS)”

Uzun bir düşüşün ardından hacimde artış ve fiyat yayılımında genişleme görülmeye başlar. Satışların yakında bitebileceğine dair ilk emarelerin de görüleceği bu aşamada alıcılar görünür.

-

“Satış Klimaksı (Selling Climax – SC)”

Ön destek başarısız olur ve fiyat şiddetli satış baskısıyla hızla düşer. Bu safha panik satışlarının yaşandığı aşamadır. Fiyat, normallerin çok ötesinde hareket edebilir, yayılım ekstrem düzeye ulaşır. Genellikle, fiyat düşük seviyesinden uzaklaşarak kapanır ve mum grafiğinde uzun bir fitil oluşur.

-

Otomatik Ralli (Automatic Rally – AR)

Burada, geç kalan satıcılar ağır bir zarar görür. Şiddetli satıştan sonra satış baskısı azaldığı anda alıcıların alımlarıyla fiyat neredeyse aynı şiddetle ters yöne döner. Bu, genellikle short pozisyonların kapatılmasıyla gerçekleşir. Yüksek seviyeler, konsolidasyonun yukarı aralık sınırını tanımlar.

-

İkincil Test (Secondary Test – ST)

Fiyat, yapının dip seviyelerine daha kontrollü bir biçimde geri döner. Satış hacmi artış göstermemelidir. Birçok ikincil testin olması oldukça yaygındır.

-

Yay (Spring)

Özellikle kripto piyasasında, bu faz altcoinler için oldukça tipiktir. Aniden düşük bir teste daha gidilir ve katılımcıların trendin aşağıya devam edeceğine inanmasını sağlamak üzere fiyat kırılır. Bu hareket, “salınım başarısızlığı” (swing failure pattern) ile benzerlik gösterir. Tamamen bir “shakeout” (sarsıntı/temizlik) amaçlar. Her zaman görülmesi şart değildir. Buradan fiyat önceki seviye üzerine hızlıca dönmelidir.

-

Son destek noktası, geri sıçrayış ve güç göstergesi (Last Point of Support – LPS, Back Up – BU, Sign of Strength – SOS)

Buradaki fiyat hareketlerinde önceki aktivitelerden net bir değişim görünür. Fiyat, daha önce oluşan mikro pivot noktalarını yeniden elde eder. Çoğunlukla, güç göstergesi yaydan hemen sonra gerçekleşebilir. Alıcıların kontrolü tamamen ele aldığı bu noktada hareket çok hızlı ve tek yönlü olur. Hacim yükselir ve oldukça büyük bir yol kat edilir.

Bu alanın ardından “mark up” (fiyat yukarı hareketi) başlar. Bu noktada asıl iş bitmiş, piyasa yukarı yönlü harekete yetişmeye çalışırken uzun ve güçlü bir ralli ortaya çıkar. Sonuçta bu yapının bütün amacı, küçük yatırımcılardan alınan arzı kargaşa ve kafa karışıklığı yaratarak büyük oyuncuların devralmasını sağlamaktır.

Bu aktivitede en önemli detay hacimdir. Yüksek hacimli satıştan sonra gelen yatay bölge başında düşük hacime dönüş beklersiniz. Özellikle, yaydan (spring) sonra ve güç göstergesi ile birlikte mark up başlamışsa, alış hacminin fiyat hareketi üzerinde önemli bir etkisi olması gerekir.

Wyckoff Dağıtım (Distribution) Döngüsü Nedir?

Bir birikim fazını genellikle Wyckoff dağıtım fazı takip eder.

Baskın oyuncular Wyckoff birikim döngüsünde pozisyonlarını artırdıktan sonra, varlığın fiyatı artık yüksekken satışa geçerler. Wyckoff dağıtım döngüsü, beş fazda gerçekleşir.

-

Ön Tedarik (Preliminary Supply – PSY)

Genellikle ciddi bir fiyat yükselişi sonrası görülür. Büyük oyuncular yüksek hacimle pozisyonlarının önemli kısmını satar.

-

Alım Klimaksı (Buying Climax – BC)

Artan arz, bireysel yatırımcıların alıma geçmesine sebep olur. Bu taleple fiyat yükselmeye devam eder ve baskın oyuncular pozisyonlarını yüksek fiyatlardan satar. Ancak bu fazda, baskın oyuncuların satışları fiyatı aşağı çektirmeyecek kadar yüksek bir perakende talebe dayanır.

-

Otomatik Tepki (Automatic Reaction – AR)

BC fazının sonunda fiyat düşer. Çünkü artık talep zayıflamıştır ama arz halen fazladır. Artan satış emirleriyle fiyat düşer. En sonunda Wyckoff Dağıtım Döngüsü’nün alt fiyat sınırı olan AR seviyesine ulaşır.

-

İkincil Test (Secondary Test – ST)

Fiyat tekrar BC aralığına yükselir. Bu fazda arz ve talep dengesi test edilir. Testin zirvesinde arz talebi aşınca işlem hacmi azalır.

-

Zayıflık İşareti, Son Tedarik Noktası, Dağıtımdan Sonra Yukarı Sıçrayış (Sign of Weakness – SOW, Last Point of Supply – LPSY, Upthrust After Distribution – UTAD)

SOW, varlığın fiyatının ilgili dağıtım döngüsündeki ilk aralığın yakınına ya da altına indiğinde ortaya çıkar. Bu, arzın talepten çok olduğunu ve fiyatın zayıfladığını gösterir.

SOW’dan sonra LPSY gelir. Burada, fiyatın alt seviyelerdeki desteği test edilir. Küçük bir ralli olabilir, ancak yüksek arz ya da düşük talep nedeniyle güçlü bir yükseliş zordur.

Son faz UTAD’dır. Her zaman görülmez, ama oluşursa döngünün sonuna yakın gerçekleşir. Burada, artan taleple fiyat bütün döngünün üst sınırına doğru çıkar.

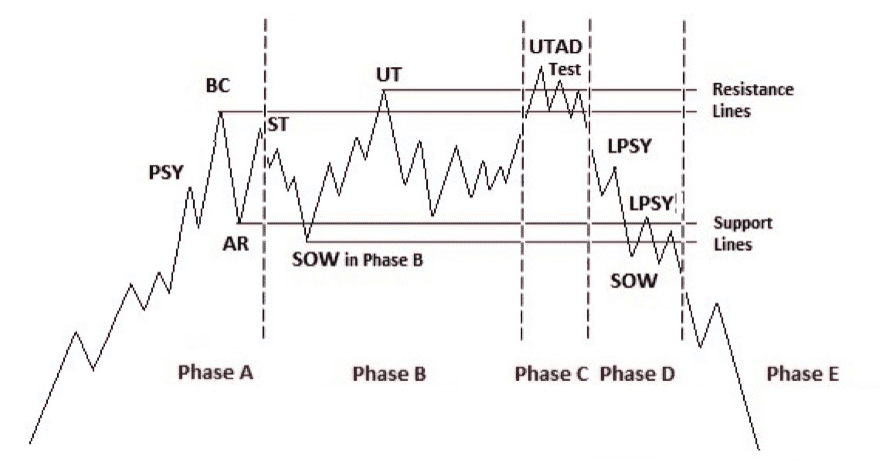

Wyckoff Reaccumulation (Yeniden Birikim) Nedir?

Wyckoff birikim döngüsüne benzer şekilde, yeniden birikim döngüsü baskın oyuncuların daha fazla pozisyon topladığı evredir. Ancak, burada birikim bir düşüş trendinde değil, yükselen fiyat trendi sırasında olur. Temel fikir, bir varlığın fiyatının işlem bandında zirve yapıp işlem hacminin düşmesine yol açmasıdır.

Fiyat hareketinde bu duraksama oluştuğunda, çoğu yatırımcı yeni bir düşüş bekleyerek pozisyonlarını satar.

Böylece fiyat düşer ve baskın oyuncular her fiyat düşüşü sırasında daha fazla pozisyon toplayabilir.

Wyckoff Yeniden Dağıtım Döngüsü (Redistribution) Nedir?

Wyckoff yeniden dağıtım döngüsü genellikle uzun süren bir fiyat düşüş trendi sırasında görülür. Bu döngü, baskın oyuncuların piyasada yer almadığı durumda başlar. Bu destekten mahrum kalınca, varlık fiyatı volatil bir düşüşe girer. Bu, fiyatların devamlı düşeceğine oynayan kısa pozisyoncuları (short seller) cezbeder ve kazanç elde ettikçe sert fiyat rallileri oluşur.

Bu rallilerin ilki, Wyckoff yeniden dağıtım döngüsünün başladığı andır. Baskın oyuncular her fiyat aralığı yükselişinde short pozisyon açmaya başlarlar. Giriş seviyesi tepede olur.

Fiyat yeni bir düşüş trendine girdiğinde, açığa satışlarını kapatmak için alım yaparlar. Bant dibindeki bu alımlar, fiyata destek sağlar. Sonraki rallilerde ise yeni short pozisyonlar açılabilir.

Wyckoff Metoduyla Nasıl İşlem Yapılır?

Wyckoff birikim modelini uygulamak, işlemlerinizi akıllı para ile sıradan kitlenin aksine hizalamak anlamına gelir. Etkin alım-satım için temel stratejiler:

-

Desteğe Yakın Al: Birikim aralığının sonunda, destek seviyesine yakın pozisyon oluştur. Satış klimaksı sonrası ikincil test ya da yay (sahte aşağı kırılım) gibi dipte oluşan sinyalleri bekle. Yay oluşup fiyat hızla toparlanırsa, giriş için ideal zamandır. Her zaman, yay dibinin biraz altında stop-loss kullan.

-

Onay Girişi: Aralık içinde almak riskli geliyorsa, birikim fazının sona erdiğini gösteren yüksek hacimli direnç kırılımını bekle. Kırılımda ya da ilk geri çekilmede (aralık dışı son destek noktası) pozisyona gir. Bu temkinli yaklaşım, yeni bir yükseliş trendinin teyididir.

-

Hacim ve Yayılım Analizi: Hacim ve fiyat yayılımını dikkatle incele. Birikim sırasında, düşüşlerde azalan hacim ve yükselişlerde artan hacim boğa momentumuna işaret eder. Düşüşlerde güçlü hacim olup fiyat toparlamıyorsa zarar kesmeyi düşün.

-

Parçalı Pozisyon & Sabır: Yayda kısmi alım, son destek noktasında ek alım, kırılımda bir ek daha – pozisyonunu ölçeklendir. Birikim evresi süre alabilir, küçük rallilere tepki vermeden sabırlı ol.

-

Çıkış: Mark up fazında kârı, önceki direnç seviyelerinde realize et. Wyckoff dağıtım işaretlerini izleyerek pozisyonu kapatmayı ve kârı kilitlemeyi unutma.

Örneğin, Bitcoin 50.000$’dan 20.000$’a düştü ve 18.000$ (destek) ile 24.000$ (direnç) arasında hareket ediyor olsun. Wyckoff yatırımcısı, 17.500$’da bir yaydan sonra alım yapıp, 24.000$ üzeri kırılımda pozisyon ekleyebilir. Stop-loss kullanarak riskinizi yönetin ve bazen birikim paterni tespit edilse bile beklenmedik olayların modele zarar verebileceğini unutmayın.

Wyckoff’un Genel Yaklaşımının Temel Kavramları

Bu fazları daha iyi anlamak için Wyckoff’un metodunun temel kavramlarını öğrenmek gerekir.

Wyckoff’un Üç Yasası Nedir?

-

Arz ve Talep Yasası: Bu, Wyckoff Metodu'na özgü olmasa da temel bir iktisat yasasıdır. Wyckoff Metodu, yatırımcıların arz ve talebi analiz ederek bilinçli işlemler yapmasına özellikle odaklanır. Bu yasa üç ilkeye dayanır:

-

Talep arzdan fazlaysa fiyat yükselir.

-

Talep arzdan düşükse fiyat düşer.

-

Talep ve arz eşitse fiyat önemli oranda değişmez.

-

-

Sebep ve Sonuç Yasası: Wyckoff’un bu kuralına göre, her piyasa değişimi (sonuç) belirli olaylar (sebep) sonucu ortaya çıkar. Wyckoff’a göre fiyat yükselişleri rastgele değildir, her zaman bir birikim fazının sonucudur. Benzer şekilde, fiyat düşüşleri dağıtım fazından kaynaklanır. Sebep — yani birikim veya dağıtım — fiyat etkisinin temelidir.

-

Çaba ve Sonuç Yasası: Bu yasa, belirli bir piyasa trendinin devam edip etmeyeceğini öngörmekte kullanılır. Burada, işlem hacmi (çaba) ile fiyat hareketi (sonuç) kıyaslanır. Temelde, yatırımcıların elde etmek istediği belirli bir sonuca yönelik olarak çaba göstermeleri gerektiğini vurgular. Fiyat hareketi hacimle uyumluysa, piyasada arz-talep dengesi vardır. Ancak, yatay fiyat hareketinin ve düşük fiyat değişiminin hâkim olması trend dönüşünün habercisi olabilir.

Wyckoff’un Bileşik Adamı (Composite Man) Nedir?

“Bileşik Adam” fikri, “The Wyckoff Course in Stock Market Science and Technique” adlı eserde sunulan bir kurgusal cihazdır. Bu araç, yatırımcıların piyasayı somutlaştırmalarını ve hareketlerini daha iyi anlamalarını sağlar.

Temel fikir, piyasadaki tüm aksiyonların arkasında tek bir kişinin olduğunu hayal etmektir. Kazanmak için yatırımcının, bu kişinin hangi kurallarla oynadığını anlayıp ona karşı hamle yapması gerekir.

Genel kanı, Wyckoff’un Bileşik Adam’ının, piyasayı en çok etkileyen kurumsal yatırımcılara atıfta bulunduğudur. Wyckoff’un Bileşik Adam öğretisi dört prensibini şöyle sıralar:

-

Bileşik Adam; kampanyalarını dikkatle planlar, uygular ve sonlandırır.

-

Bileşik Adam, makas aralığı oluşturmak için çok sayıda hissede çok sayıda işlem yaparak elindeki hisseleri halka adeta reklam eder ve toplu alıma yönlendirir.

-

Her hisse senedi grafiği, o hisseye hâkim büyük oyuncuların davranış ve niyetlerinin tespiti amacıyla incelenmelidir.

-

Çalışma ve pratikle, grafik üzerindeki hareketlerin arka planındaki niyetlerin yorumlanması öğrenilebilir. Wyckoff ve ekibine göre, Bileşik Adam’ın piyasa davranışını anlayan yatırımcı, birçok işlem ve yatırım fırsatını vaktinde tespit ederek kazançlı çıkabilir.

Sonuç

Wyckoff birikim paternini ustalıkla analiz etmek, kripto işlemlerinizi reaksiyondan proaktif stratejiye taşır. Çökmelerin ardından gelen o sessiz, düz dönemlerden korkmak yerine, bunları fırsata – akıllı paranın bir sonraki boğa koşusu için pozisyon topladığı alanlara – çevirmeye başlarsınız. Birikim fazlarının aşamalarını, Bileşik Adam psikolojisini ve izlenmesi gereken sinyalleri öğrenerek, diğerlerinin umutsuzca sattığı dönemde alıcı pozisyonunda olursunuz.

Bu ticaret içgörülerinden tam anlamıyla faydalanmak için güvenilir ve gelişmiş bir borsa kullanmanız çok önemli. Phemex, profesyonelce işlem yapmanız için gereken tüm araçlara sahip, önerilen bir kripto alım satım platformudur. Spot piyasada belirlediğiniz Wyckoff fazında coin biriktirebilir, kırılım sonrasında Phemex Futures ile kaldıraçlı işlem açabilirsiniz. Phemex, ayrıca alım-satım stratejinizi otomatikleştirmenizi sağlayan Trading Botları da sunar. İşlemlerinizin sonuçlanmasını beklerken, Phemex Earn ile kullanılmayan fonlarınızı değerlendirebilir ve kriptolarınızdan faiz geliri elde edebilirsiniz.

Daha Fazla Oku

- Wyckoff Metodu nedir & nasıl çalışır?

- Kripto Nasıl Alıp Satılır: Kapsamlı Yatırım Rehberi

- TTM Sıkıştırma İndikatörü: Nedir, Nasıl Kullanılır?

- TradingView: Nedir ve Phemex’le Nasıl İlgi Kurulur?

- Dünyanın En Ünlü Trader’ları

- Kripto’da Sosyal Alım Satım Nedir & Nasıl Çalışır?

- Merkeziyetsiz Uygulamalar (Dapp) Nedir?

- Copy Trading Nedir: Herhangi Bir Portföyü Takip Et