ビットコインはその価格変動の激しさ、すなわち「ボラティリティ」の高さで悪名高い存在です。価格の急激な変動は投資家を熱狂させる一方で、懐疑的な声も呼んでいます。金融の専門用語でいう「ボラティリティ」とは、資産価格が一定期間にわたりどれだけ変動したか、その度合いを表します。ボラティリティが高ければ価格は大きく(急激に上昇または下落)変動し、低ければ比較的安定しています。ビットコイン(BTC)は誕生以来、株式や金(ゴールド)など従来の資産と比べて格段に高いボラティリティを示してきました。このボラティリティは諸刃の剣であり、短期間で大きな利益を狙えるチャンスを生む一方で、急激な暴落リスクも持ち合わせています。ビットコインのボラティリティを理解すること――なぜ生じるのか、どう測定するのか、どう管理するのか――は、暗号資産市場に参入するすべての人にとって極めて重要です。

ボラティリティとは?

ボラタイル資産と非ボラタイル資産(出典: masterthecrypto.com)

ビットコインは自由奔放なボラティリティで知られており、これこそが新規投資家が暗号資産参入に二の足を踏む理由の一つです。ボラティリティはあらゆる市場で重要な役割を持ち、高いボラはリターンもリスクも大きくなります。

ボラティリティが小さい場合、投資家は大きく儲けも損もしません。株式市場では極端なボラティリティは稀ですが、暗号資産市場ではむしろ日常茶飯事です。こうした高いボラは、投資家が購入時よりも高値で資産を売却できる好機でもあります。

ビットコインでは、高いボラティリティのため一晩で数百万ドルを失った人もいれば、一方で億万長者になった人もいます。ビットコインのボラティリティは、莫大なリターンを獲得するチャンスもあれば、すべてを失うリスクも高めます。ビットコインのような高ボラティリティ資産への投資は慎重かつ十分なリサーチを行う必要があります。

市場のボラティリティはどう測定されるのか?

株式市場のボラティリティは、Cboeボラティリティ・インデックス(VIX)で測定されます。値が12~20程度なら「低ボラティリティ」とされ、30を超えれば「極めて高い」とみなされます。

株式市場におけるボラティリティは仮想通貨ほど激しくありません。例えば、VIXは2004年~07年の間極めて安定していましたし、2008年の金融危機で10月にVIXが89.53に急騰しましたが、1年後には22.27まで下落しています。危機後は長期安定期が続きましたが、2020年には新型コロナ禍の経済影響で再びボラティリティが戻りました。

ビットコイン専用のボラティリティ指数はあるのか?

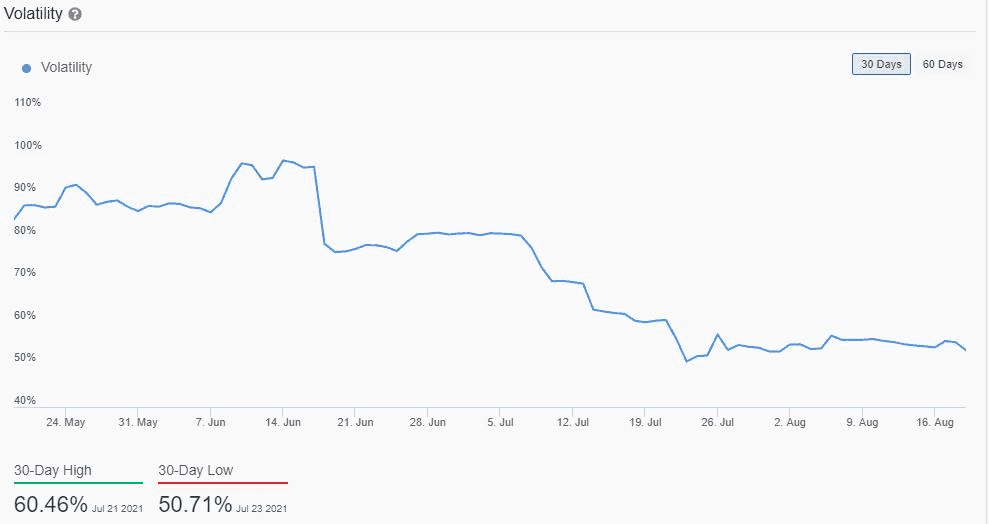

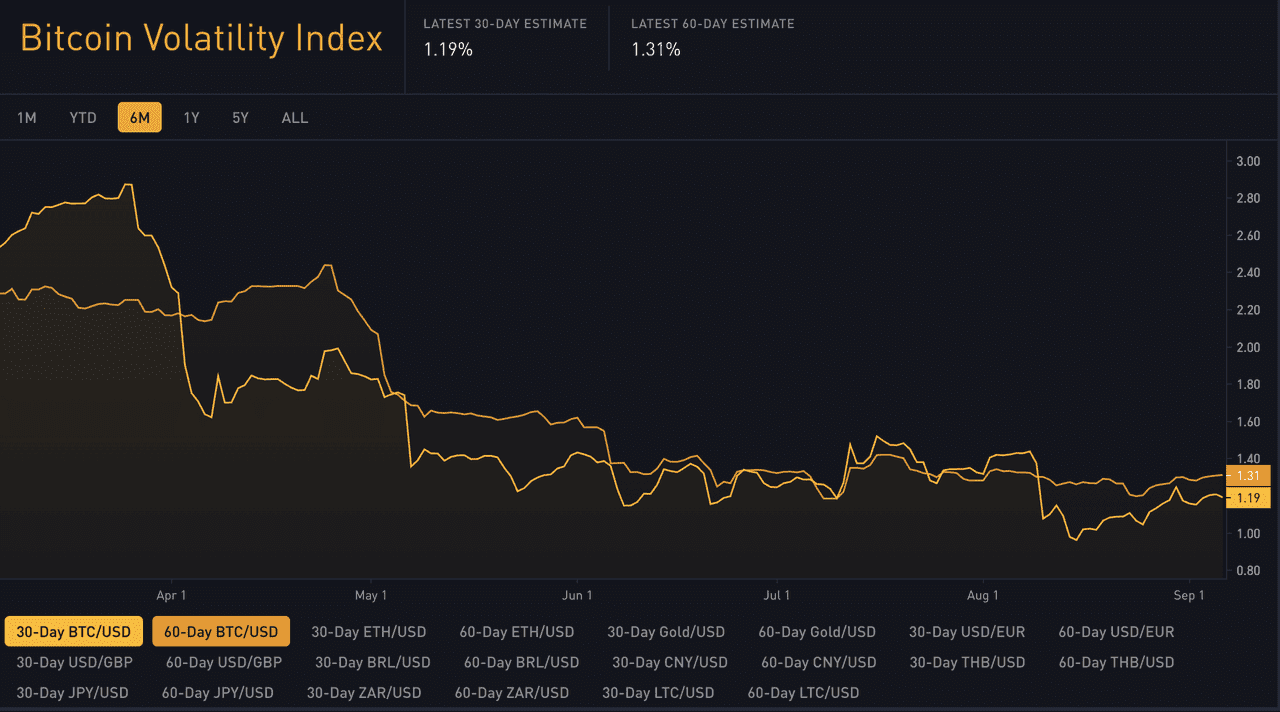

ビットコインのボラティリティはビットコイン・ボラティリティ・インデックスで測定されます。これは、ビットコインの過去のボラティリティ(ヒストリカル・ボラティリティ)を、「直近30日間および60日間のリターンの標準偏差」で算出します。

2021年6月、ビットコイン価格が$30,000以下に下落した際の30日および60日ボラティリティ指数は2020年4月以来の高水準となりました。「極端な」ボラを判断する明確な基準はありませんが、直近10年のビットコインチャートを見れば、株式市場ほどの安定感がないことは明らかです。

30日ボラティリティ指数(出典:Phemex)

ビットコインのボラティリティ計測方法

ビットコインのボラティリティを定量的に評価するため、アナリストたちはいくつかの指標を使います:

ヒストリカル(リアライズド)・ボラティリティは、過去の価格変動を年間換算のパーセンテージで表します。例えば、ビットコインの30日リアライズド・ボラティリティが60%なら、年間で60%上下する可能性があります。ビットコインのヒストリカル・ボラティリティは一般的に50~100%以上と、ゴールド(10~15%)や主要株価指数(15~25%)を大きく上回ります。

インプライド・ボラティリティはオプション価格から算出され、市場が将来どの程度価格変動を予想しているかを示します。例えば2025年8月にはインプライド・ボラティリティが26%程度でしたが、市場変動時には37%まで跳ね上がりました。インプライド・ボラティリティの上昇は価格急変への期待を示唆します。

ボラティリティ指標(DVOLやBitVolなど)はインプライド・ボラティリティを視覚的に追跡しやすくします。例えばBitVol値80は年率80%のインプライド・ボラティリティを意味します。

ボラティリティ計算では、BTCの1日ごとの対数リターンを取り、特定期間で標準偏差を算出し、その値を年間換算します。30日間で1日標準偏差3%なら、およそ年率57%のボラティリティという結果になります。

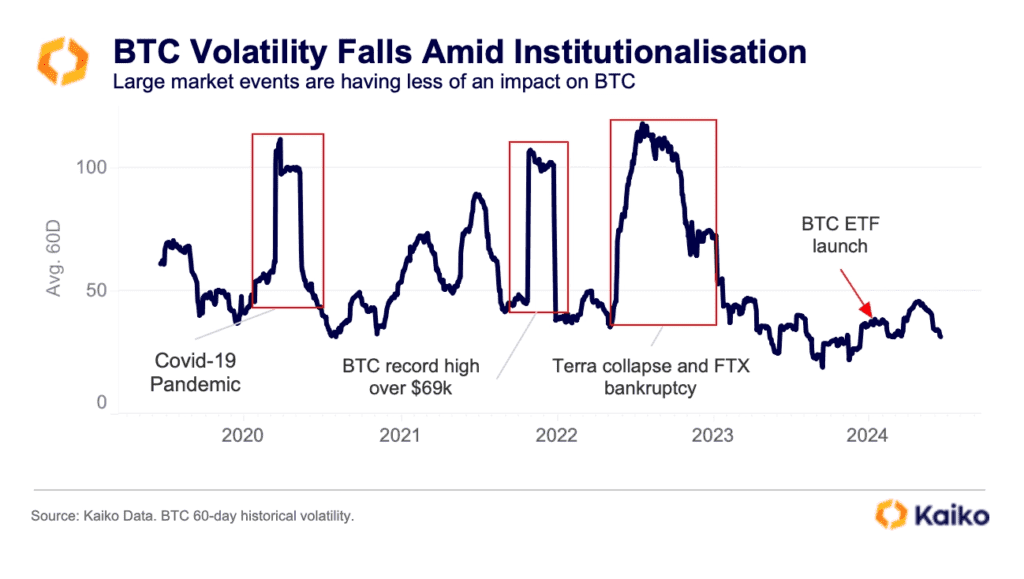

ビットコインのボラティリティは周期的に推移し、高ボラ期が連続して現れる傾向があります。たとえば2020年後半~2021年は激しいボラティリティ期、2022年初頭は下落相場での乱高下でした。これらのパターンを理解することは、トレーダーにとって戦略決定に役立ちます。

歴史的に見るとビットコインの60日間ボラティリティは1日あたり5~6%(年率約80~95%)が平均値ですが、市場フェーズごとに大きく変動します。こうした指標は、その時々の市場環境を客観的に把握するのに有用です。

ビットコインがこれほどボラタイルな理由とは?

2017年10月から2018年1月にかけて、ビットコインのボラティリティは8%に達し、2020年初頭の2倍になりました。2021年4月には$65,000に達したビットコインは、中国によるマイニング規制強化やイーロン・マスク氏が環境問題を理由に否定的発言をしたことにより、7月には$30,000を下回りました。

ビットコインの価格変動やボラティリティの要因を理解するため、主な要素を見ていきましょう:

-

規制の限定性:他市場と異なり、暗号資産市場にはボラティリティが過剰となった際に介入する中央管理機関がありません。また、明確なアンチマーケット価格操作規制が整備されていないため、操作的取引がボラティリティを高めやすい土壌となっています。不正取引防止規制は存在するものの、グループチャット等を利用したポンプロダンプの摘発は困難です。

-

ニュースイベント:簡単に言えば、悪材料ニュースはビットコイン価格を下落させ、好材料は価格上昇につながります。たとえばイーロン・マスク氏が「テスラの決済にビットコインを受け付けない」とツイートした際は10%下落しましたが、クリーンエネルギー比率上昇なら再開と発表された際は9.6%上昇しました。多くの投資家は暗号資産関連ニュースをチェックし、好材料での価格上昇トレンドにFOMO(乗り遅れ恐怖症)で参入します。

-

市場心理と投機:多くの人がビットコインは本質的価値がないとし、その価値は人々の信頼に支えられていると指摘します。ビットコインは分散型通貨であり、その価値動向は憶測(投機)主導です。株式が企業価値や配当を背景に売買されるのに対し、ビットコインは「価格が上がれば」と希望的観測で投資される傾向が強いです。もし信頼が揺らげば急落も珍しくありません。こうした投機中心の売買やショート(空売り)といった手法も、ボラティリティを一層高めています。

ビットコイン30日・60日ボラティリティ(出典)

ビットコインのボラティリティに寄与した主要イベントは?

前述の通り、ニュースイベントはビットコイン価格に強く影響します。暗号資産取引所のハッキングや新たな規制法案提案なども、急速な価格変動要因です。

例えば2013年には中国によるビットコイン取引禁止で価格は約$1,200から$840に急落。2016年、元ビットコインコア開発者のMike Hearnが「ビットコインは終わった」と発言・離脱した際も、価格は$400台から$360台に下落、数カ月後には史上最高値$1,220を更新しました。

最近では、米バイデン大統領がキャピタルゲイン課税の最高税率倍増を発表した際、ビットコイン価格は5%下落し、$48,886となりました(3月以来初めて$50,000を下回った)。

今後ビットコインが世界的に広く受容された場合には状況が変わるかもしれませんが、現在はニュースドリブンな価格変動が極めて一般的です。

ビットコインと他資産のボラティリティ比較

ビットコインのボラティリティを理解するには、その他の資産クラスと比較するのが有効です:

株式(エクイティ): S&P500の年率ボラティリティは約15%程度ですが、ビットコインは概ね60~100%。株式で日中2%の動きは大ニュースですが、ビットコインは1日5~10%動くことも珍しくありません。株式のベア相場では数カ月かけて20~30%下落するのが定番ですが、ビットコインでは数週間あるいはそれ以下で同じ動きが見られることも。

ゴールド: 金は安定的価値保存手段とされ、ボラティリティは年率10~15%程度。ゴールドの1日5%の値動きは非常に稀ですが、ビットコインは数時間で5%動くことも。ボラが高い分リターンも大きいですが、「デジタルゴールド」としては懐疑的な意見もあります。

法定通貨(FX): 主要な法定通貨のボラティリティは年率5~10%に抑えられています。中銀の裏付けを持たないビットコインは、1カ月で主要通貨以上の値動きを見せる場合が多いです。

その他暗号資産: 多くのアルトコインはビットコインよりはるかにボラタイルで、日単位で20%を超える値動きもありえます。ビットコインはむしろ最も「安定的」とされる暗号資産です。

市場混乱時の相関: ビットコインは市場不安時(例: 2020年3月)に他リスク資産との相関が強まりますが、平時には独自の値動きをすることも。リスクオン・リスクオフ資産としての性格は、時期により混在しています。

総じて言えば、ビットコインの高ボラは高リターンと背中合わせであり、今後時価総額が拡大すれば、ボラが次第に減少する可能性もありますが、まだ目立った変化は見られません。

ビットコインのボラティリティで利益を上げるには?

暗号資産初心者にとって高ボラは脅威に見えるかもしれませんが、必ずしもマイナスではありません。しっかりとした戦略があれば、ボラティリティを活かし大きな利益を狙えます。

ビットコインのロングとショート

多くの人は比較的リスクの少ない長期投資(現物購入・長期保有(HODL))を選びますが、短期取引によるクイックな利益を狙う方も多いです。短期取引では価格予測が非常に難しく、急落局面でのFOMOにより焦って損失を被るケースがよくあります。ただし、適切に価格を予測できれば、短期投資の方が長期保有(HODL)より大きな利益を生むことも可能です。

いずれの場合も、分散投資が肝要です。全額ビットコインに集中すれば、暴落時に資産全体を失うリスクがあります。

ビットコインの長期的ボラティリティ低下傾向(出典)

ビットコインのボラティリティを活かすトレード・ヘッジ戦略

トレーダーにとって、ビットコインのボラティリティはリスクであると同時に収益機会でもあります。代表的なアプローチは以下です:

スイングトレード:数日~数週間の値動きを狙う戦略です。テクニカル分析でモメンタム転換点を探し、10-15%程度の調整時に拾い、天井付近で売却を狙います。ボリンジャーバンドなどの指標が有効です。損切り(ストップロス)設定でリスク管理を徹底します。

デイトレード・スキャルピング:デイトレーダーは日内の小幅な値動きに対しレバレッジを駆使して利益を狙います。ビットコインは24時間取引が可能なため、活発な時間帯で好機を伺います。とはいえレバレッジの使いすぎは致命的損失リスクを伴います。

マーケットニュートラル・アービトラージ戦略:上昇・下落いずれにも賭ける「方向性のない」ポジションを取り、ボラティリティそのものを収益化します。大きなイベントを見越し「ロング・ストラドル」等のオプション戦略をとったり、インプライド・ボラが高すぎると判断すればオプション売却で利益化も可能です。

先物・オプションヘッジ:長期保有者は価格下落に備え、先物ショートやプットオプション購入でヘッジすることも普及。しかしヘッジにもコストがかかることを忘れてはなりません。

リスク管理の徹底:ボラタイル市場ではリスク管理が欠かせません。トレード1回あたり総資金の1~2%にリスクを限定し、ストップロスや利益確定設定を活用、過剰レバレッジの回避を徹底します。

心理的コントロール:感情管理は極めて重要です。計画もなくパニック売買しないよう、予め取引ルールを決めましょう。

ビットコインのボラティリティに警戒すべき人とは?

ビットコインの高いボラティリティはすべての人向けではありません。リスク耐性が高い場合は積極的に投資し、そのボラティリティを利点と捉えられますが、シニア層やリスク許容度の低い投資家には、債券などより安定した資産の方が適しています。

また、多くの企業は決済手段としてビットコインを受け入れるリスクを嫌います。なぜなら、ビットコイン価格は受領と現地通貨への換金のタイミング間で大きく変動するからです。換金時に受領時より価値が増減していることも多く、この不安定さを企業が受け入れるのは難しい現実があります。

まとめ

ビットコインは株や伝統的証券に比べ新しいデジタル資産です。今後社会的受容が進むとボラティリティは徐々に低下するかもしれません。低ボラとなれば短期トレーダーのクイック利益機会は減りますが、機関投資家にとっては株式のように「安全性の高い資産」として魅力が増します。ボラティリティはビットコインの成長過程に不可欠な要素であり、初期投資家は素晴らしい上昇と同時に大幅な下落も経験してきました。トレーダーにとっては収益チャンス、長期保有者にとっては新興資産の「価格探索期における必然」であることを認識しましょう。

重要ポイントとして、リスク管理は必須です。損失許容度に応じてポジションサイズ調整やヘッジ取引も検討しましょう。市場に影響を与えるニュースの把握、ストップロスや分散投資などの保護ツール活用が有効です。ビットコインのボラティリティは長期的には低下傾向にあり、極端な乱高下から徐々にマイルドな推移となっていますが、今後も大きな変動は続くでしょう。