TwitterやTelegramでトレーダーたちが「ジョン・ウィック・キャンドル」について話しているのを耳にして、その意味に疑問を感じたことはありませんか?この記事では、その疑問を解決します。「ジョン・ウィック・キャンドル」とは、テクニカル分析において極めてパワフルな反転シグナルとして広く知られている「ロングウィック(長いヒゲ)ローソク足」の通称です。本ガイドでは、このニックネームの由来や、プロのように取引で活用する方法を詳しく解説します。

ローソク足チャートでは、時折、価格が「尻尾」のような特徴的な長いヒゲ(ウィック)を残すことがあります。トレーダーたちは、このようなフォーメーションに注目します。なぜなら、ロングウィックはトレンドの転換や市場センチメントの大きな変化を示すことがあるからです。では、ロングウィックとは何か、どのように取引に活用するのでしょうか?「ジョン・ウィック・キャンドル」という呼び名は、映画のキャラクターが急転直下で状況をひっくり返す姿に由来しており、ウィックが長いキャンドルはその期間中に市場が劇的に方向転換したことを示します。ロングウィックキャンドルを理解することは、仮想通貨トレーダーにとって重要です。これらのローソク足は買い手と売り手の攻防を炙り出し、トレンドの絶頂――つまり上昇の頂点や下降の底――で多く現れます。本記事では、ロングウィックキャンドルの仕組みと発生理由、背後にある心理、簡単な見分け方、およびトレード戦略を詳しく解説します。

ロングウィックキャンドルとは?

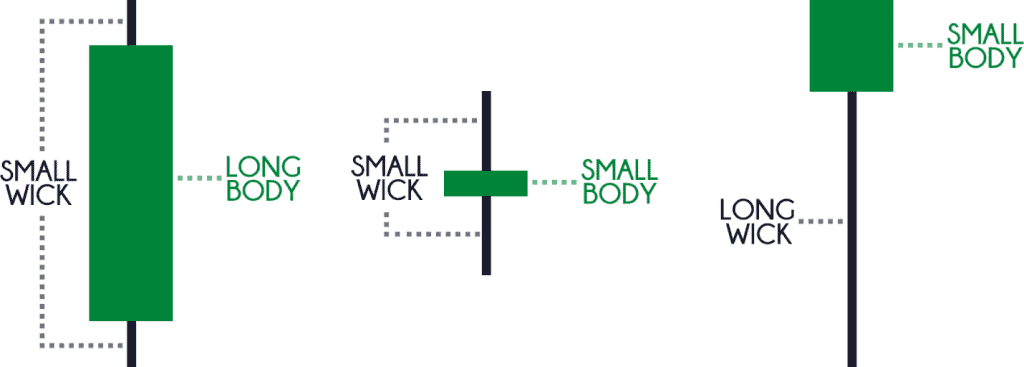

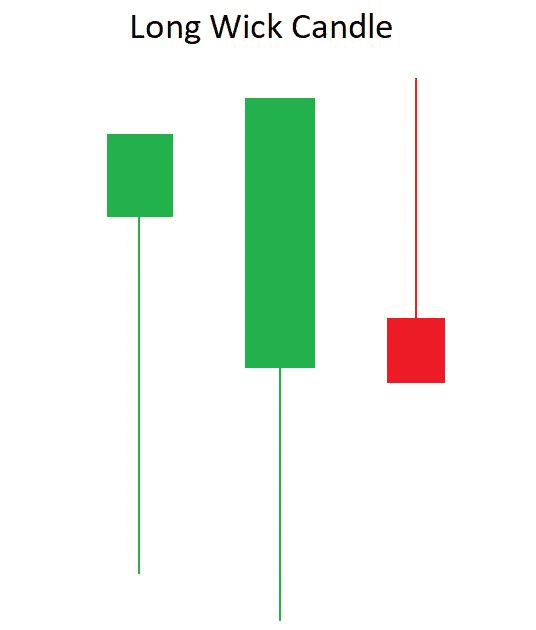

ロングウィックローソク足パターンは、トレンド転換のシグナルとしてトレーダーに重宝されています。特に、ローソク足本体から伸びる長いウィックを持っていることで有名です。下図の通り、緑色のローソク足本体は終値が始値より高いことを表し、赤色は逆に始値が終値より高い状況を表します。ただし、反転シグナルとしてはローソク足の色よりも、ローソク足の位置こそが上昇/下降反転の可能性を示すうえで重要になります。

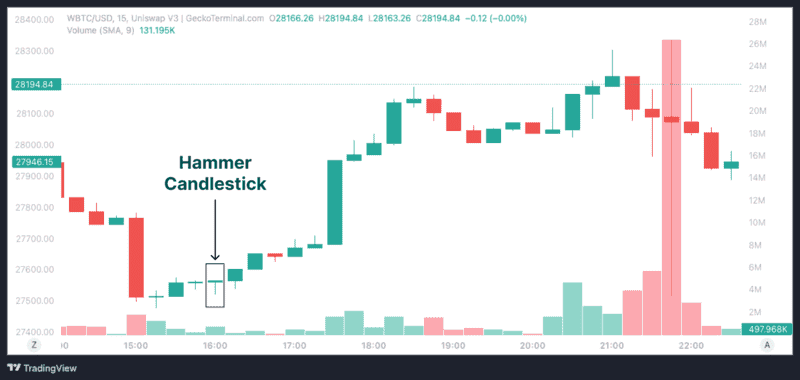

上昇(ブル)反転シグナルとしてのロングウィックは、下落トレンドの終盤でよく見られます。このローソク足は「ハンマー」とも呼ばれ、本体は上側に小さく、上ヒゲはほとんど(もしくは全く)なく、下ヒゲのみが長いのが特徴です。売り圧力で価格が大きく下がるも、買い手が強烈に押し返し終値を高水準で引けたことを示しています。

対照的に、下降(ベア)反転シグナルとしてのロングウィックは上昇トレンドの終盤で現れます。このローソク足は「シューティングスター」とも呼ばれ、本体が下側に小さく、下ヒゲがほとんど(もしくは全く)なく上ヒゲだけが長い形です。買い手が価格を押し上げようとするも、売り手が主導権を奪い終値を押し下げます。

なぜ「ジョン・ウィック・キャンドル」と呼ばれるのか?名前の裏にある過激な心理学

テクニカル分析の世界は「ストキャスティクス・オシレーター」や「ボリンジャーバンド」など難解な用語で溢れています。そんな中で「ジョン・ウィック・キャンドル」という名前は、とても印象的で現代的、好奇心を刺激するものです。しかしこれは単なるキャッチーなニックネームではなく、市場における激烈で決断力あるアクションを完璧に表現した強烈な比喩です。

この名の由来を本質的に理解するには、キャラクターの「ジョン・ウィック」を知る必要があります。

映画シリーズでキアヌ・リーブスが演じるジョン・ウィックは、伝説的な殺し屋の中でも頂点に立つ存在です。並外れた効率性、徹底した執念、不可能を一瞬で覆す力により、彼が現れた瞬間に戦局が一気に変わります。

このキャラクター像を価格チャート上に重ねてみましょう。

「ジョン・ウィック・キャンドル」は、まさにこの瞬間を体現しています。市場で極端な攻防が繰り広げられた結果、一方の勢力が力強く拒絶される決定的なシーンです。比喩を分解してみましょう。

1. 長いウィック=拒絶の凶器

このキャンドルの最大の特徴はその長いウィックです。単なる一本の線ではなく、市場での壮絶な攻防の痕跡―「傷跡」です。

- 上昇トレンド中(ベア型ジョン・ウィック/シューティングスター): 長い上ヒゲは、ブル(買い手)がセッション中に猛烈に価格を押し上げたことを示します。しかし、突如として強力な売り圧力(ベア)が立ちはだかり、全てをはね返してしまいました。このウィックが残した「痕」は、まさに虐殺のよう。

- 下降トレンド中(ブル型ジョン・ウィック/ハンマー): 長い下ヒゲは逆のストーリーを語ります。ベア(売り手)が完全に主導権を握り、パニック売りを引き起こします。ところが突然、圧倒的な買い勢力(ブル)が登場し、価格を一気に押し戻すのです。

両者に共通するのは「長いウィック=拒絶の凶器」であり、直前までのトレンドの進行が完全に否定されたサインです。

2. 小さな本体=プロの殺し屋の効率性

典型的なジョン・ウィックキャンドルはウィックに比べてローソク足本体(実体)が小さめ。この点は重要で、大きな乱高下がありながらも、始値と終値の差はごく限定的です。

つまり、それは長引く戦いではなく、プロの殺し屋が一撃で片付ける「暗殺」です。この小さな本体は、反転の効率性と精度を象徴します。わずかな間に勢力図が完全に塗り替えられたことがわかります。

3. 結果=激しく決定的な反転

ジョン・ウィックが戦いを終えた後、勝者に迷いはありません。同名のキャンドルも同様です。これは高確率のトレンド反転シグナルとなります。

このとき市場に生じる心理的変化は非常に強力です。

- 安心してトレンドに乗っていたトレーダーが、急に窮地に追い込まれ損失を抱えます。

- 様子見していたトレーダーには、潮目の変化が明確なサインとして映ります。

- マーケットは対抗勢力の圧倒的な力を目の当たりにした状態です。

だからこそ、「ジョン・ウィック・キャンドル」という名称が市民権を得ており、単なるチャートパターン以上の「一瞬で流れを変えるドラマ」を体現しているのです。その背景を知ることが、実際にトレードする際の第一歩となります。

ロングウィックキャンドルの心理

ロングウィックキャンドルは、一本のローソク足の中で市場参加者の心理を映し出します。ブル(上昇)・ベア(下落)のどちらでも解釈されます。

- ブル型ロングウィック(長い下ヒゲ): 下降トレンドの中で発生し、売りが一時的に価格を大きく下げるも、終値までに買い手が価値を見出して買い上げることで、安値否定が起こったサインです。例えばEtherが$2,000から$1,800に下落し、$1,970で引けた場合、「$1,800水準で買いが入った」ことが可視化されます。

- ベア型ロングウィック(長い上ヒゲ): 上昇トレンド中、買いが価格を押し上げるも伸びきれず、終値で売りが優勢になったことを示します。例えばBitcoinが$30,000から$33,000に上昇し、$30,500で引けたとき、「高値に対する買いの迷い」が意識されます。

- スピニングトップ(上下ともに長いヒゲ): 上下に長いヒゲと小さい本体を持ち、相場の優柔不断さ・転換点前後によく見られます。次のローソク足の動きで方向性の確定を待ちましょう。

ロングウィックキャンドルを深く理解することで、焦った売買を防ぎ、「反転」の確度を高めるには追加の確証が重要であることがわかります。これらのシグナルは、ストップのタイト化、利益確定、またはポジションの転換のアラートとして有効です。

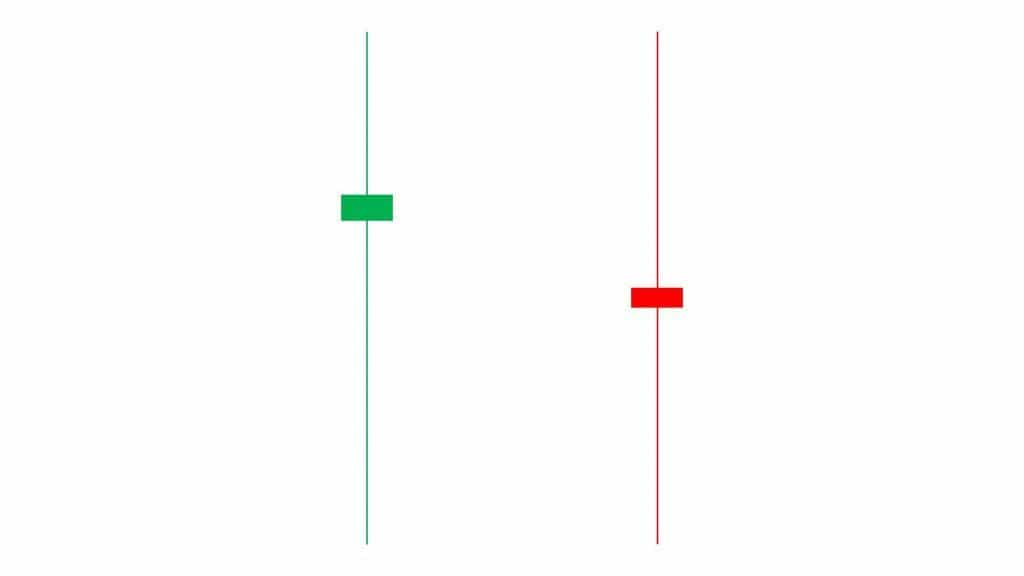

上下ともに長いヒゲを持つローソク足の場合

スピニングトップ

一部のローソク足は、上下両端にとても長いヒゲを持っています(下図参照)。このパターンは「ロングウィック」とは区別され、「スピニングトップ」と呼ばれます。一般的に本体は小さく、上下ヒゲの長さも等しいことが多いですが、判別が難しい場合もあります。

スピニングトップの出現は、買い手と売り手の迷い(優柔不断)を示します。上下ともにヒゲが長い=価格変動があれども方向感は出ないということです。通常は相場の転換点や、レンジ相場入りを示唆します。反転シグナルの場合は、緑のスピニングトップが上昇反転、赤のものは下降転換の可能性を示します。

ロングウィックローソク足の見分け方

ブル型ロングウィックローソク足

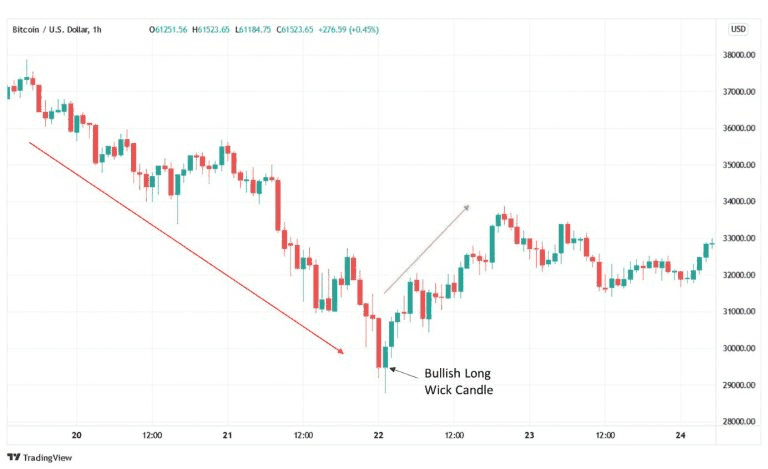

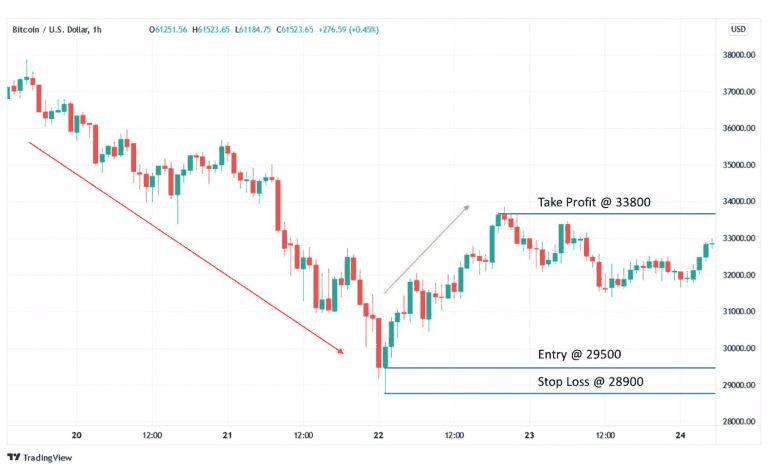

下図では、降下トレンド後(価格が37,000ドルから29,500ドルまで下落)にロングウィックキャンドルが出現しています。これは上昇反転シグナルであり、底打ち&反発の可能性を示します。ロウソク足本体の下に長いヒゲがあるのは、売り手が価格を大きく下げたものの、買い手が強い買いを見せ価格を持ち直した証左です。実際にこの後、価格は33,500ドルまで反発しています。

ベア型ロングウィックローソク足

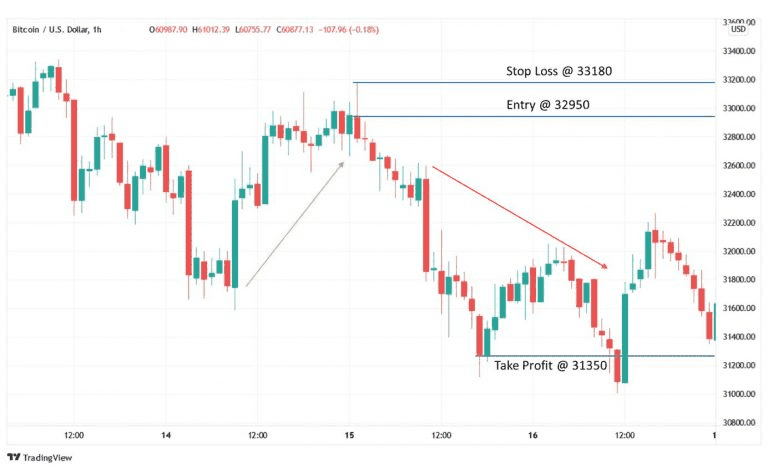

下図では、上昇トレンド後(価格が31,700ドルから32,900ドルへ上昇)の出現が確認できます。これは下降反転シグナルであり、天井形成→下落の兆し。ローソク足本体の上に長いヒゲは、買い手が押し上げるも売り手の勢いに負けて仕掛け倒されたことを示します。その後、31,100ドルまで価格は下落しました。

「十分に長い」とは?目安のルール

ロングウィックかどうかの基準に迷うトレーダーが多いですが、一般的なガイドラインとして

ウィックの長さが本体の2~3倍以上あれば「目立つ」存在とされます。

- 強いシグナル: ウィックが本体の3倍なら強烈な拒絶シグナル。

- 弱いシグナル: ウィックが本体よりやや長い程度であれば、効果は減退し注意が必要です。

ウィックが長いほど、価格の拒絶ぶりが劇的で、反転の可能性もパワフルになります。

「ジョン・ウィック(ロングウィック)」キャンドル戦略でのトレード方法

ロングウィックパターンを見極められるようになったら、エントリー・イグジットのタイミングや、ストップロス、テイクプロフィットの設定位置も考慮しましょう。仮想通貨市場はボラティリティが高いため、ストップ・テイクプロフィットはエントリープライスに近すぎると簡単に決済されやすいです。

ロングウィックキャンドルでのストップロスは、キャンドルの終値付近に置くのが一般的です。テイクプロフィットの設定はやや複雑で、ブル型/ベア型で異なり、レジスタンス/サポートの価格帯を目安にします。詳しくは以下です。

- レジスタンス(抵抗線)は上昇トレンドが一時的に止まる価格。ブル型ロングウィックでは、テイクプロフィットをレジスタンス付近に置きましょう。

- サポート(支持線)は下降トレンドが一時的に止まる価格。ベア型ロングウィックでは、テイクプロフィットをサポート付近に置くことがポイントです。

ロングウィック発見直後はいつエントリーすべき?

ロングウィックパターンを見つけた直後に即エントリーしないのが肝要です。テクニカル指標やオシレーターなど他のツールで反転の確証を得てから注文し、ムダな損失を減らしましょう。複数タイムフレーム分析も活用できます。デイトレーダーなら5分や15分などの短期足、一般的には1時間足やそれ以上が妥当です。初心者はシミュレーション取引や小ロットで癖を掴み、その後に本番環境へ移行しましょう。

ブル型ロングウィックでのトレードエントリー例

下図は、ブル型ロングウィックの出現後にエントリーした例です。対応手順は以下の通りです。

- ベアトレンドの終盤で、長い下ヒゲを持つブル型ロングウィックを発見。

- 終値付近(29,500ドル周辺)で買い注文をセット。

- 損失制限のため、ロングウィックの最下点(28,900ドル付近)にストップロス注文を設置。

- テイクプロフィット注文は次のサポートや直近スイングロー(例:31,350ドル付近)にセットします。

ベア型ロングウィックでのトレードエグジット例

下図は、ベア型ロングウィックの出現後にショートでポジションを取った例です。手順は以下の通りです。

- ベア型ロングウィック(終値は32,950ドル周辺、長い上ヒゲ)を見つける。

- 終値付近で売り注文をセット。

- 損失制限のため、ロングウィックの最上点(33,180ドル付近)にストップロス注文を配置。

- テイクプロフィット注文はサポートライン(例:31,350ドル付近)にセット。

ロングウィックキャンドル戦略の限界

ロングウィックキャンドルは有用なシグナルを提供しますが、注意すべき状況があります。

- 流動性薄&不規則な市場: 取引参加者が少ない銘柄や時間外では、一部の大口注文がノイズとしてロングウィックを作ることも。出来高の少ない場面での鵜呑みは危険です。

- トレンド文脈の欠如: レンジ相場や持ち合いでロングウィックが出ても信憑性は大きく下がります。事前の明確なトレンド発生後のみ重視しましょう。

- 確証なし: ロングウィックだけで即判断はリスク大。次のローソク足で高安値を切り上げ/下げするといったコンファメーションを待ちましょう。

- 重要ニュース近辺: 重大発表時に現れるロングウィックは、初動がノイズになりやすいので要警戒です。

- 他の指標の無視: ウィックだけでなく他の指標も重視を。ウィックと矛盾するシグナルが同時に出た場合は慎重に。

- 極端なボラティリティ: 極度に乱高下する場面では両方向にロングウィックが頻発しやすく、反転シグナルの精度が下がります。より厳密な確証か、そもそも取引回避も一つの選択肢です。

- 反転の保証ではない: ロングウィックは「反転の可能性」であり「確定」ではありません。強いトレンド環境下では継続する場合も多々あります。

まとめると、ロングウィックキャンドル戦略は他の指標や環境と組み合わせて初めて機能します。条件が整わず、判断しきれない場合は「見送る」勇気も必要です。市場はいつでも次のチャンスを用意しています。

まとめ

ロングウィックパターンをしっかり識別し、ルール通りに運用できれば大きな利益が狙えます。ブル型ロングウィックは下降トレンドの末端、ベア型ロングウィックは上昇トレンドの頂点に多く現れます。ハンマー(Hammer)型やシューティングスター型の出現、ブル・ベアの勢力争いの構図を深く学ぶことで、高い確度で反転を予測できます。ただし、どんな戦略もリスクは付きもの。ロングウィックはあくまで「反転の可能性を示唆する」だけであり、確実な転換を保証するものではありません。ほかのトレードツールと組み合わせて実践し、十分に練習してからリアルマネーで本格運用しましょう。

ロングウィックキャンドルなどの戦略を使ってプロ級のトレードを目指すなら、信頼できる充実した機能の取引プラットフォームが不可欠です。Phemexはその点で最適です。スポット取引/先物取引の両方が揃っているので、ブルシグナル・ベアシグナルどちらでも柔軟に利益を狙えます。ロングウィックの反転を見つけて自動エントリーや自動イグジットしたい場合も、Phemexでは高度なトレーディングボットやツールが活躍し、外出中でも戦略を実践可能です。リスクマネジメントも重要で、Phemexならポジション発注時にストップロス・テイクプロフィットを簡単に設定できます。