Puntos Clave

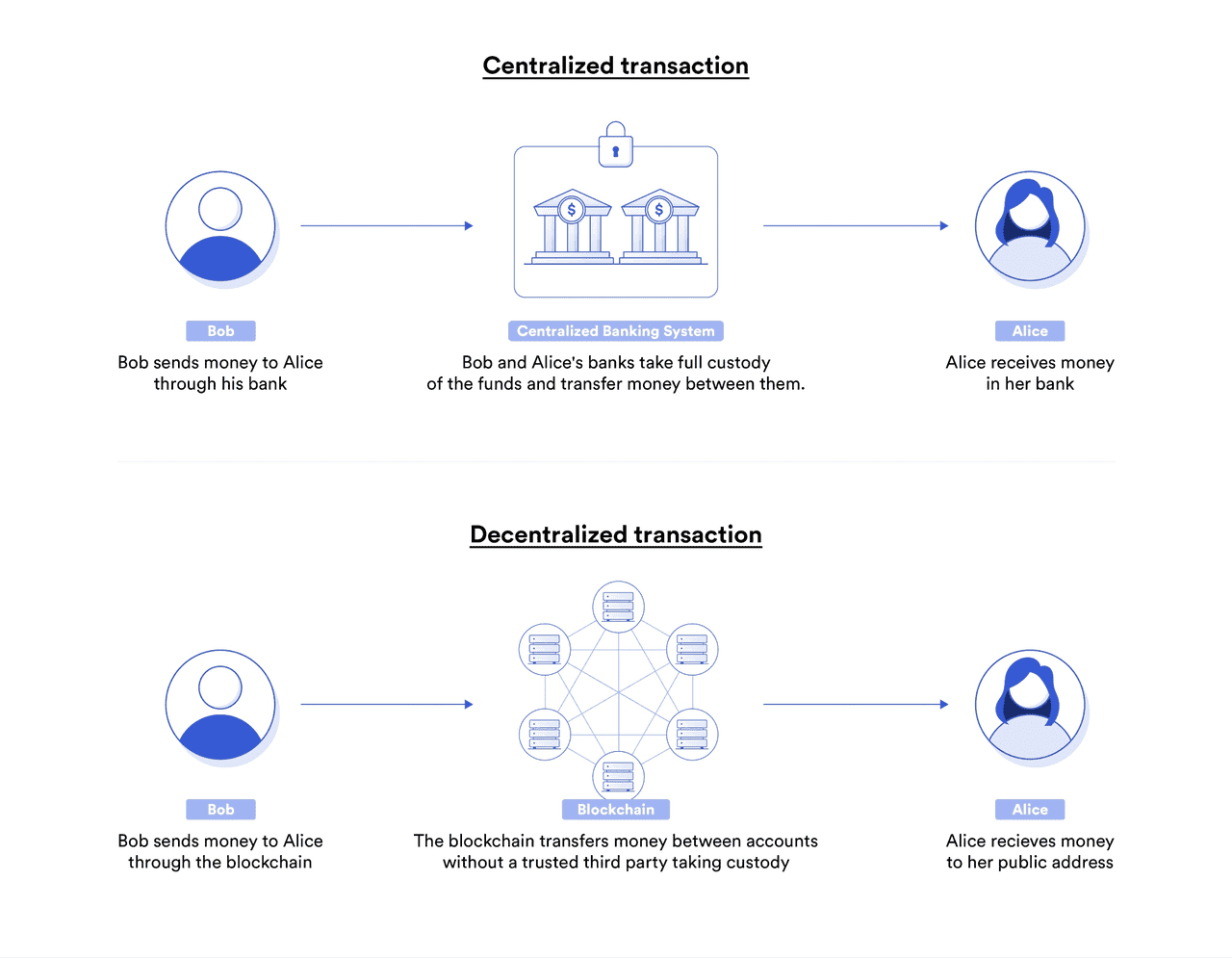

Finanzas Descentralizadas (DeFi) es el término general para un movimiento que busca recrear, mediante redes blockchain, servicios financieros tradicionales como préstamos, trading y seguros, eliminando intermediarios centralizados como bancos.

Base Tecnológica: El sector funciona gracias a los contratos inteligentes, que son códigos autoejecutables en la blockchain que hacen cumplir automáticamente los términos de los acuerdos.

Transparencia Radical: Todas las transacciones DeFi y los códigos de los contratos inteligentes son públicos y visibles en cadena, permitiendo a los usuarios verificar fondos y auditar protocolos en tiempo real.

Integración de Activos del Mundo Real (RWA): Una tendencia destacada en 2026 es la tokenización de activos tradicionales como bonos del Tesoro estadounidense e inmuebles, lo que ofrece acceso a liquidez cripto y opciones de rendimiento menos volátiles para los usuarios.

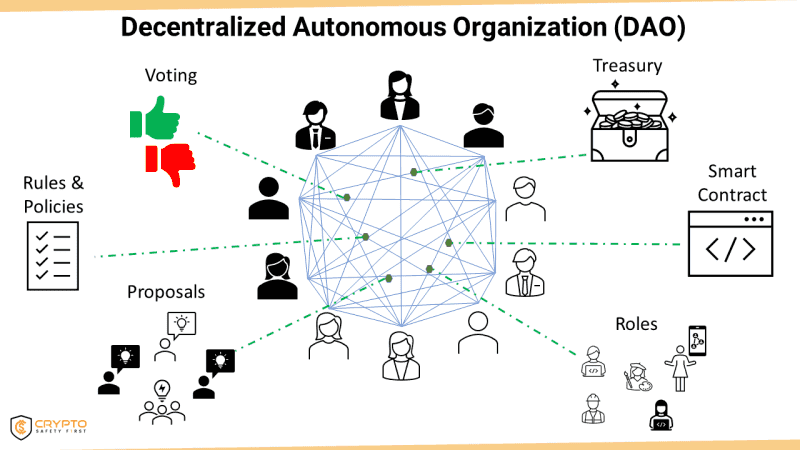

Gobernanza a través de DAO: Muchos protocolos están gestionados por Organizaciones Autónomas Descentralizadas (DAO), donde los miembros de la comunidad utilizan tokens de gobernanza para votar decisiones y actualizaciones.

Finanzas Descentralizadas, o DeFi, es el término general para el movimiento que busca recrear y transformar los sistemas financieros tradicionales—como préstamos, trading, seguros y más—utilizando tecnología blockchain. En vez de depender de bancos u otros intermediarios, DeFi emplea contratos inteligentes y protocolos descentralizados para ofrecer servicios financieros de persona a persona, de forma abierta y sin permisos. En otras palabras, DeFi es una estructura financiera abierta a cualquier persona con acceso a internet.

Esta guía proporciona una visión integral de qué es DeFi, cómo funciona, sus aplicaciones clave y principales plataformas (desde exchanges descentralizados hasta préstamos y liquid staking), sus beneficios y riesgos, así como las tendencias más relevantes para 2026. Al finalizar, tendrás una visión clara de por qué DeFi se considera una referencia en la evolución financiera y cómo impacta tanto al sector cripto como a las finanzas tradicionales.

Resumen de DeFi: Características Clave y Funcionamiento

DeFi se refiere a un conjunto de aplicaciones financieras construidas sobre redes blockchain—principalmente Ethereum inicialmente, aunque actualmente también en Binance Smart Chain, Solana, Polygon, entre otras. Estas aplicaciones (conocidas como dApps—aplicaciones descentralizadas) desempeñan funciones financieras sin la necesidad de instituciones centralizadas. En su lugar, utilizan contratos inteligentes que hacen cumplir automáticamente los términos de los acuerdos.

Características principales de DeFi:

Descentralización y Confianza en el Código: Ninguna entidad controla un protocolo DeFi; la gobernanza es realizada por código o por una red distribuida de usuarios (a menudo mediante tokens de gobernanza y DAOs). Los usuarios no dependen de un intermediario humano, sino de la transparencia del código y el consenso de la red. Por ejemplo, si prestas fondos en una plataforma DeFi, un contrato inteligente gestiona el préstamo, no un empleado bancario.

Acceso sin Restricciones: Las plataformas DeFi suelen estar abiertas a cualquier persona en el mundo. Generalmente, solo se necesita una wallet cripto para conectar—sin verificación crediticia ni de identidad (aunque esto evoluciona en algunos casos) y sin requerir un perfil de inversor específico. Esto hace que DeFi sea accesible incluso para personas sin acceso bancario o restringidas por la banca tradicional. Si tienes internet y colateral cripto, puedes participar.

Transparencia: Todas las transacciones y códigos de contratos inteligentes en blockchains públicas son transparentes y accesibles para cualquiera. Esto permite validar cómo un protocolo usa los fondos o rastrear grandes transacciones. Los contratos inteligentes suelen ser open-source y las actividades quedan registradas en la cadena para auditoría. En contraste, la banca tradicional opera a menudo de forma opaca.

Composabilidad: A veces llamada "money legos". Los protocolos DeFi están diseñados para integrarse entre sí, como piezas de Lego. Por ejemplo, se puede usar un token obtenido de una plataforma (como un token de proveedor de liquidez de Uniswap) como colateral en otra (como Aave) para solicitar un préstamo. Esta capacidad fomenta la innovación y la creación de productos financieros complejos a partir de productos simples. En el sistema tradicional, esta integración es mucho más difícil.

No custodia: En DeFi, normalmente mantienes el control de tus activos, interactuando a través de tu wallet (MetaMask, Ledger, etc.). Salvo que bloquees activos explícitamente en un contrato, puedes retirarlos en cualquier momento. No depositas en un banco, sino en un contrato que puedes monitorizar. Sin embargo, depositar activos en un contrato inteligente implica confiar en que el código no tenga errores o vulnerabilidades (es decir, eliminas intermediarios humanos, pero debes confiar en la tecnología y la revisión de la comunidad y auditores).

Transacciones Centralizadas vs. Descentralizadas (fuente)

Sectores Clave de DeFi y Principales Plataformas

DeFi puede clasificarse según el tipo de servicio. A continuación, se detallan las principales categorías, su funcionamiento y algunas plataformas destacadas (a 2025):

- Exchanges Descentralizados (DEX) y Pools de Liquidez

Funcionamiento: Los DEX suelen emplear modelos de creador de mercado automatizado (AMM). Los usuarios proveen pares de tokens a pools, convirtiéndose en proveedores de liquidez (LP) y obteniendo comisiones de las operaciones (por ejemplo, Uniswap distribuye el 0,3% de las comisiones).

Ventajas: Cualquier usuario puede crear un pool y listar un token. Es un sistema sin custodia, es decir, los fondos permanecen con el usuario. Los DEX operan globalmente, 24/7 y normalmente sin KYC.

Riesgos/Limitaciones: Los LP pueden enfrentar "pérdida impermanente" si los valores de los tokens fluctúan. Los traders de arbitraje pueden beneficiarse a expensas de los LP y las operaciones grandes pueden generar deslizamientos debido a liquidez limitada.

Plataformas principales: Entre los DEX más relevantes se encuentran Uniswap (Ethereum), Curve Finance (stablecoins), SushiSwap, PancakeSwap (BSC) y Balancer (pools multi-activo). Para 2025, los DEX se expandieron a soluciones Layer 2 (como Optimism) y a otras Layer 1 (como Serum en Solana), e introducen agregadores como 1inch para mejorar precios.

Ejemplo real: Al intercambiar ETH por un nuevo token en Uniswap, el pool ajusta automáticamente los saldos, afectando el precio según el volumen operado.

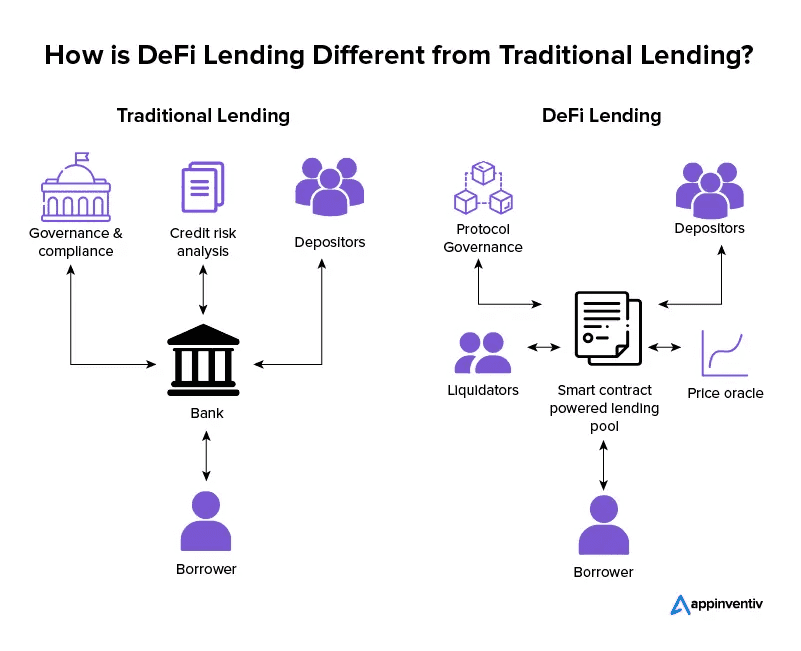

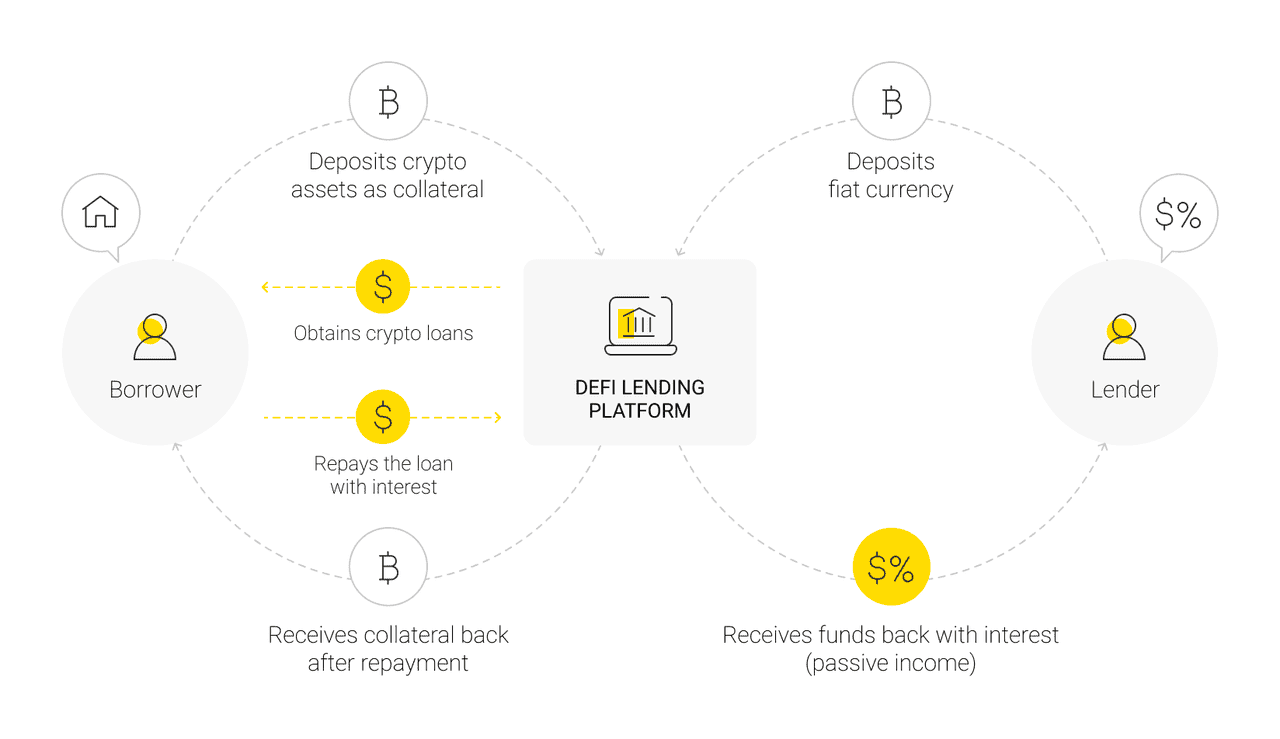

Préstamos y Créditos

Funcionamiento: Los usuarios depositan activos en pools de préstamos. Los prestatarios aportan colateral superior al monto solicitado. Las tasas de interés varían según la utilización del activo.

Sobrecolateralización: Los prestatarios bloquean un valor aproximado al 150% del préstamo como garantía, que puede ser liquidada si su valor cae cerca del monto prestado.

Usos: Pedir prestado permite obtener liquidez sin vender los activos (por ejemplo, usando ETH como colateral para solicitar stablecoins).

Plataformas principales: Algunos ejemplos son MakerDAO (préstamos en DAI), Compound, Aave (mercados monetarios generalistas) y Liquity (préstamos sin interés). En otras redes destacan Benqi (Avalanche) y Solend (Solana).

Riesgos: Incluyen vulnerabilidades en contratos inteligentes y volatilidad del colateral. Las caídas de precios pueden desencadenar liquidaciones rápidas, como ocurrió con MakerDAO en marzo de 2020.

Tasas de interés en 2025: Los préstamos DeFi sobre stablecoins varían desde tasas bajas hasta dobles dígitos, generalmente superiores a las cuentas de ahorro tradicionales. Los prestatarios pueden ver tasas del 5-15%. Algunas plataformas permiten elegir tasas variables o estables.

Staking líquido como colateral: En 2024-2025, los activos en staking líquido (como stETH) pueden usarse como garantía, permitiendo obtener recompensas de staking mientras se accede a créditos.

Préstamos DeFi vs. Préstamos Tradicionales (fuente)

Las stablecoins son clave para DeFi, con DAI (MakerDAO) como la principal opción descentralizada, respaldada por garantías cripto (incluyendo USDC, lo que añade cierto riesgo de centralización). Para finales de 2025, el suministro de DAI superó los $5.000 millones. USDC y USDT, stablecoins centralizadas de Circle y Tether, también son ampliamente utilizadas en DeFi para trading y préstamos. UST (Terra) colapsó en 2022, mostrando los riesgos de las stablecoins algorítmicas, mientras que modelos más recientes como FRAX combinan colateral y algoritmos. Algunos actores tradicionales han entrado al sector, como PayPal lanzando PYUSD en 2023, y BlackRock tokenizando fondos de mercado monetario en 2024. Para 2025, los equivalentes tokenizados en cash han crecido notablemente.

Las stablecoins facilitan el resguardo de valor y créditos DeFi, así como transferencias internacionales, especialmente en regiones con alta inflación. En 2024, las stablecoins registraron transacciones por más de $27 billones, superando a Visa y Mastercard juntas.

Derivados DeFi y Activos Sintéticos

Intercambios descentralizados de futuros perpetuos, como dYdX y GMX, permiten operar con apalancamiento de forma descentralizada y ganan popularidad en 2025. Ofrecen tasas de fondeo similares a las de mercados tradicionales y cuentan con liquidez proporcionada por usuarios.

Protocolos como Opyn y Hegic permiten trading de opciones, aunque su volumen es menor al de los futuros perpetuos. Synthetix permite crear tokens sintéticos que replican el precio de activos, ampliando la exposición más allá de las criptomonedas.

Una tendencia importante en 2024-2025 es la tokenización de Activos del Mundo Real (RWA), con proyectos como Ondo Finance ofreciendo rendimientos tokenizados de bonos del Tesoro y Maker permitiendo préstamos con estos activos como garantía para DAI. Para el tercer trimestre de 2025, los RWA tokenizados superaron los $30.000 millones, atrayendo interés institucional por eficiencia.

Los mercados de predicción como Augur y Polymarket ofrecen apuestas descentralizadas sobre resultados, aunque su uso es limitado por cuestiones regulatorias y complejidad.

Yield Farming y Liquidity Mining

Esta práctica despegó en el “DeFi Summer” de 2020, cuando nuevos proyectos recompensaron con tokens de gobernanza a quienes brindaban liquidez o utilizaban la plataforma. Por ejemplo, el liquidity mining de Compound en junio 2020 permitió a los usuarios ganar COMP además de intereses, atrayendo liquidez considerable. El yield farming implica buscar los mejores incentivos en tokens.

Tokens de Gobernanza: Estos otorgan derechos de voto en decisiones del protocolo, impulsando una gobernanza comunitaria, aunque las primeras distribuciones suelen favorecer a fundadores y VC. Para 2025, los grandes protocolos como Uniswap (UNI) y Aave (AAVE) ya cuentan con estos tokens, si bien la participación en votos sigue siendo baja y grandes tenedores pueden influir en el resultado. No obstante, la gobernanza se descentraliza progresivamente, alineando los intereses de usuarios y plataforma.

Tendencias: Inicialmente, el liquidity mining generó estrategias de corto plazo, pero los proyectos han refinado sus esquemas. Por ejemplo, el modelo de Curve (veCRV) incentiva la tenencia a largo plazo. Surge la tendencia "real yield", enfocada en recompensar con ingresos provenientes de tarifas reales, en vez de tokens inflacionarios. Algunos protocolos comparten una parte de las comisiones con los stakers.

Liquid Staking y Restaking: Tokens de staking líquido como stETH de Lido ofrecen recompensas mientras mantienen la liquidez de los fondos. A inicios de 2024, Lido tenía casi $40.000 millones de TVL. El restaking, propuesto por EigenLayer, permite que ETH en staking respalde otras redes para obtener rendimiento extra, aunque añade riesgos.

Organizaciones Autónomas Descentralizadas (DAO)

Muchos proyectos DeFi están gobernados por DAOs, permitiendo que la comunidad vote sobre propuestas con tokens de gobernanza. Por ejemplo, MakerDAO gestiona los tipos de colateral de DAI. Los desafíos incluyen la baja participación y apatía, pero DAOs como Maker han logrado procesos efectivos. La gobernanza por tokens es distintiva en DeFi y se alinea con principios de descentralización.

Funcionamiento de las DAO (fuente)

Ventajas de DeFi

Accesibilidad e Inclusión: DeFi ofrece acceso global a través de smartphones e internet, eliminando la necesidad de cuentas bancarias o identificación. Esto es especialmente relevante en regiones con sistemas financieros inestables, permitiendo a usuarios, por ejemplo en Argentina, convertir moneda local a stablecoins y obtener rendimientos estables, actuando como alternativa de ahorro en dólares.

Transparencia: Las actividades en cadena permiten transparencia radical, mostrando préstamos totales, colaterales y direcciones de wallets, lo que puede reducir la corrupción y mejorar la visibilidad del riesgo. A diferencia de la banca tradicional, donde los riesgos ocultos pueden causar crisis, DeFi facilita una mayor supervisión.

Resistencia a la Censura: Los protocolos DeFi, al ser descentralizados, son resistentes a cierres y censura, permitiendo a usuarios en países con fuertes controles de capital acceder a servicios directamente mediante contratos inteligentes, incluso si se bloquean los sitios web.

Eficiencia e Innovación: DeFi opera 24/7 con liquidación casi instantánea, automatizando funciones y reduciendo costes. Es un espacio de innovación financiera, introduciendo conceptos como flash loans y nuevos productos financieros a un ritmo superior al sistema tradicional.

Autonomía y Control: Los usuarios conservan la custodia de sus activos, evitando depender de instituciones que puedan congelar fondos. DeFi alinea los incentivos de los usuarios mediante tokens de gobernanza y, en ocasiones, recompensas que funcionan como participación en el servicio.

Interoperabilidad: Los servicios DeFi pueden combinarse fácilmente, permitiendo acciones como solicitar préstamos y hacer swaps de activos de manera ágil, en contraste con los procesos extensos del sistema tradicional.

Innovación Financiera y Experimentación: DeFi es un entorno de prueba para nuevos modelos económicos. Las pruebas con stablecoins algorítmicas y tokens de gobernanza fomentan estructuras comunitarias innovadoras. Si bien algunos experimentos pueden no prosperar, los que funcionan pueden transformar radicalmente las finanzas.

Riesgos y Desafíos de DeFi

A pesar de sus ventajas, DeFi conlleva riesgos significativos:

Errores y Vulnerabilidades en Contratos Inteligentes: DeFi depende del código y posibles fallas pueden ser explotadas por atacantes, generando pérdidas considerables. Ejemplos notables incluyen el hackeo de la DAO en 2016, Poly Network y Ronin bridge. Las auditorías ayudan pero no son infalibles, por lo que interactuar con DeFi implica aceptar cierto nivel de riesgo tecnológico.

Pérdida Impermanente y Riesgo de Mercado para Proveedores de Liquidez: Al proveer liquidez se puede sufrir pérdida impermanente, donde el valor de los tokens en pool puede ser menor que si se mantuvieran por separado, especialmente en periodos de volatilidad. Si los precios no se revierten, la pérdida puede consolidarse.

Riesgo de Liquidación y Volatilidad para Prestatarios: Los prestatarios deben monitorizar el valor de su colateral; una caída abrupta puede desencadenar la liquidación. Eventos como caídas de mercado pueden complicar aún más el proceso, elevando las tasas de interés.

Estafas y "Rug Pulls": No todos los proyectos DeFi son legítimos. Algunos desarrolladores pueden lanzar tokens o contratos fraudulentos para apropiarse de fondos. Dada la falta de regulación, los usuarios deben investigar y evaluar proyectos cuidadosamente.

Dificultad de Uso: DeFi puede ser complicado para usuarios promedio debido a la gestión de claves privadas y comisiones elevadas, especialmente en Ethereum. Las soluciones Layer 2 mejoran la experiencia, aunque la fragmentación y sus riesgos persisten.

Reto de Integración con Finanzas Tradicionales: La tokenización de activos reales ofrece oportunidades y desafíos, reintroduciendo riesgos de contraparte y supervisión regulatoria. Aunque algunos optan solo por colateral cripto, el valor estable requiere activos reales, como demuestra MakerDAO al diversificar para obtener rendimiento en stablecoins.

Riesgos Sistémicos: La composabilidad de DeFi puede propagar problemas si una stablecoin relevante colapsa, afectando protocolos clave como Maker y Curve. Por ejemplo, la caída de Terra UST en 2022 eliminó $40.000 millones en su ecosistema. Además, ataques económicos como manipulación de oráculos o exploít de flash loans son riesgos presentes.

Gestión de Claves y No Reversibilidad: Perder acceso a tu wallet o enviar fondos por error significa que no hay forma de recuperarlos, lo que puede ser problemático para nuevos usuarios. Prácticas de seguridad deficientes, como aprobar contratos maliciosos, pueden resultar en pérdidas. Mejorar la educación y alternativas como wallets con recuperación social son áreas clave para la adopción masiva.

Escalabilidad y Rendimiento: Las blockchains públicas sufren congestión en picos de uso, afectando a DeFi. Para escalar, se avanza con rollups en Ethereum, blockchains alternativas como Solana y actualizaciones enfocadas en reducir costes y aumentar el rendimiento.

Flujo de Trabajo DeFi (fuente)

Tendencias y Desarrollos de DeFi hacia 2026

Principales tendencias identificadas hasta 2026:

Activos del Mundo Real (RWA) e institucionalización de DeFi: La tokenización de activos reales permite a instituciones acceder a liquidez cripto y a usuarios obtener rendimientos menos volátiles. En 2024, MakerDAO generó ingresos con bonos del Tesoro; otros tesoros DeFi siguieron este ejemplo. Ondo permite a los poseedores de stablecoins indirectamente acceder a T-bills, conectando TradFi y DeFi. Un informe de BCG estima que entre $2 y $4 billones podrían tokenizarse para 2030. Para 2025, el crédito privado y el sector inmobiliario también adoptan la tokenización, apoyados por marcos regulatorios favorables en EE. UU. y la UE.

Dominio del Staking Líquido: Tras la transición de Ethereum a Proof of Stake, el staking líquido cobra fuerza con Lido dominando el mercado. Para 2025, el staking de ETH puede ofrecer rendimientos del 4-5%, integrándose con productos DeFi. Esta dualidad aumenta la eficiencia pero también los riesgos si un proveedor clave falla.

Adopción de Layer 2 y Mejor Experiencia de Usuario: La actividad DeFi migra a L2 como Arbitrum y Optimism, con puentes fluidos como estándar. Las wallets mejoradas y la Account Abstraction en Ethereum hacen DeFi más accesible en 2025.

Seguridad y Seguros: Ante crecientes ataques, la seguridad es prioritaria. Los proyectos invierten en auditorías y mitigación de riesgos, promoviendo la cultura de pruebas y la concienciación entre usuarios.

Herramientas de Cumplimiento Normativo: Para enfrentar regulaciones, las plataformas DeFi integran funciones de compliance, como el bloqueo de direcciones. Esto puede derivar en una bifurcación entre plataformas verdaderamente descentralizadas y aquellas permisionadas para facilitar la participación institucional.

Web3 Social y NFTs: Las plataformas sociales Web3 y los NFTs se integran con DeFi, utilizándose como colateral en préstamos y formando "super apps" para trading, mensajería y galerías NFT en 2025.

Conclusión

DeFi ha evolucionado de un experimento nicho (2018-2019) a un sector multibillonario en 2025, obteniendo mayor visibilidad. Ha superado ciclos de mercado, afrontado desafíos como altas comisiones con soluciones Layer 2, pero aún enfrenta retos como la seguridad y la regulación. El sector sigue innovando, abriendo nuevos caminos para la gestión financiera abierta y eficiente.

Como ocurrió con el comercio electrónico en sus inicios, DeFi podría normalizarse progresivamente. Aunque no reemplace totalmente la banca tradicional, muchos prevén que ésta adoptará tecnología DeFi, permitiendo a los usuarios interactuar con ella a través de neobancos o brókers.

Por ahora, DeFi representa un área de innovación dentro de cripto y fintech, con potencial para sistemas financieros más inclusivos. Sin embargo, es recomendable investigar a fondo, comenzar con cantidades pequeñas y ser consciente de los riesgos. Aquellos que busquen una experiencia líder en trading centralizado pueden explorar las soluciones de Phemex.