Resumen

-

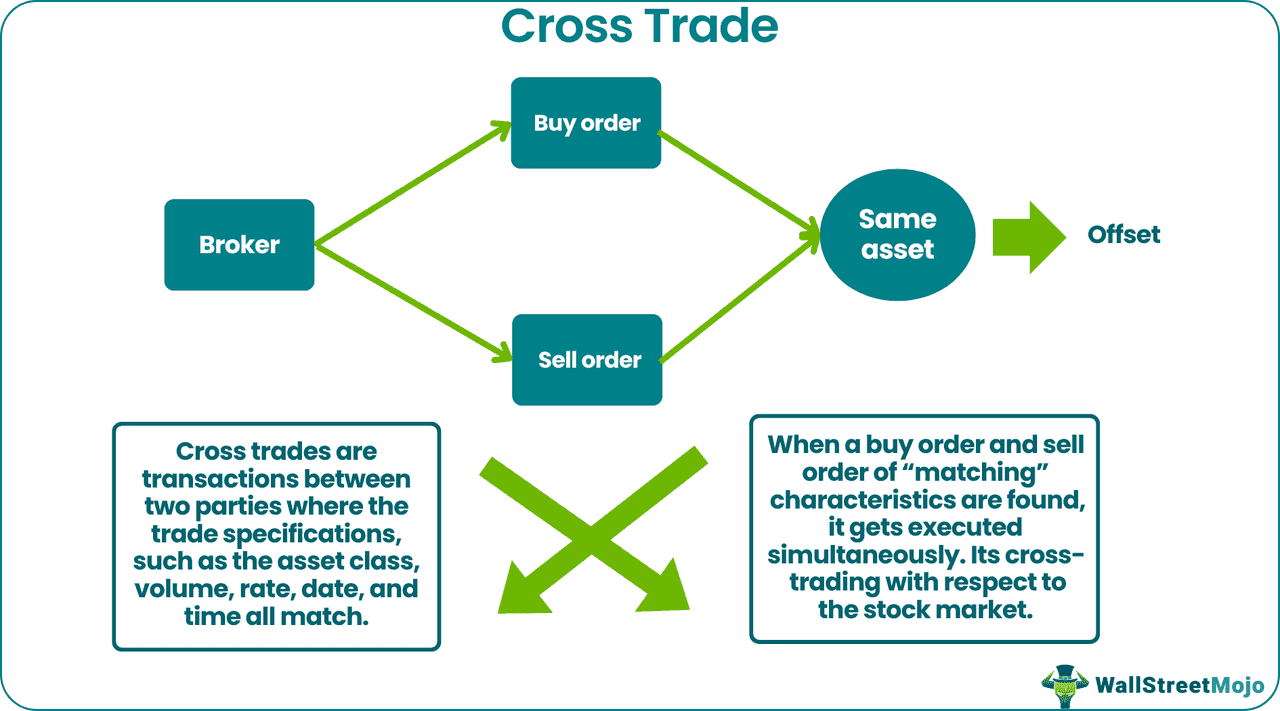

El cross trading en criptomonedas es cuando un inversor compra y vende el mismo activo (token/moneda) prácticamente al mismo tiempo.

-

El cross trading se utiliza a menudo para gestionar o compensar el riesgo de la primera transacción.

-

La manipulación de mercado mediante cross trading en cripto generalmente se refiere a inflar deliberadamente el mercado para vender monedas/tokens, o a deprimirlo para comprar grandes cantidades de esos mismos activos.

¿Qué es un Cross Trade en Criptomonedas?

Para quienes son nuevos en el trading de criptomonedas, o incluso en la inversión y el trading en general, términos como “cross trade”, "margen", o "apalancamiento" pueden parecer innecesariamente confusos y hasta crípticos. Esto es completamente comprensible; para cualquier principiante en el mundo cripto, la amplia variedad de términos desconocidos puede ser abrumadora. Aquí intentamos simplificar estos términos para comprender mejor su significado en el contexto en que se utilizan a lo largo del artículo:

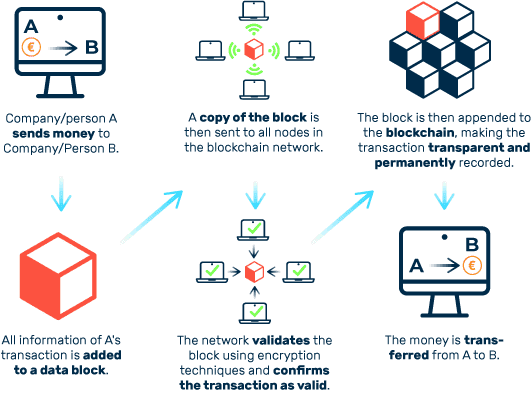

- Cross trade: El cross trading en criptomonedas es cuando un inversor compra y vende el mismo activo (token/moneda) prácticamente al mismo tiempo. En lugar de registrar esto como dos transacciones separadas, como es habitual, la operación se registra en la blockchain de la plataforma de intercambio como un solo dato. Ya que la finalidad de una blockchain es proveer seguridad y precisión en los datos presentados a la red, el cross trading puede minar la confianza en la red, pues normalmente empareja órdenes de compra y venta automáticamente sin interacción directa del inversor. Debido a los retrasos en el tiempo de bloque y la alta volatilidad del mercado, el inversor puede perder valor o experimentar pérdidas en su cross trade, incluso creyendo que iba a obtener ganancias.

- Margen: El margen es el monto que alguien deposita en un exchange, permitiendo operar como si tuviera más capital del realmente depositado. Los exchanges suelen requerir que el usuario mantenga una cantidad como colateral para cubrir el riesgo de futuras operaciones. Mientras se mantenga ese margen, se pueden realizar operaciones con margen, usando múltiples del margen original para operar, lo que se denomina apalancamiento.

- Apalancamiento: El apalancamiento es, simplemente, la cantidad de capital prestado que un inversor puede utilizar para operar. Se expresa en múltiplos del margen (por ejemplo, un exchange que ofrece 5x apalancamiento permite operar como si el margen fuera cinco veces mayor).

Diagrama de Cross Trade (fuente)

¿Qué son los Cross Margin Trades?

Normalmente, cuando alguien se refiere a cross trading en el mundo cripto, en realidad está hablando de operaciones con margen cruzado (“cross margin trades”), utilizadas por inversores más experimentados y ejecutadas a través de smart contracts. Al igual que en las finanzas tradicionales certificadas (CeFi), el cross margin trading en cripto permite obtener mayores beneficios que haciendo trading sin apalancamiento, pero trae riesgos adicionales, ya que las fluctuaciones inesperadas del mercado pueden ser letales — y la volatilidad en criptomonedas es especialmente elevada. Los movimientos inesperados son más frecuentes que en las finanzas tradicionales, poniendo en riesgo el capital y el margen del inversor. Además, a mayor apalancamiento y monto invertido, mayor riesgo. Por eso, jamás se debe operar con más de lo que uno puede permitirse perder, sin entender a fondo las mecánicas involucradas.

¿Cómo Funcionan el Cross Trading y el Cross Margin Trading?

El proceso de cross trading es sencillo de explicar. Cuando un inversor utiliza las ganancias de una operación para abrir otra posición sin cerrar la operación original, esto se denomina cross trading. Es una práctica utilizada a menudo para gestionar o compensar el riesgo de la primera operación. Ejemplo práctico:

- Ayer, Bitcoin (BTC) cotizaba a $50,000. Decidiste invertir porque tenías el capital.

- Hoy, BTC cotiza a $60,000. Decides vender $10,000 de tu BTC.

- En vez de retirar la ganancia, compras inmediatamente 2 Ethereum (ETH) (suponiendo que ETH vale $5,000 cada uno).

- Conservas tus BTC originales (por $50,000) y ahora tienes además 2 ETH.

- Acabas de realizar un cross trade.

Cuando se realiza un cross trade, no queda registro de las dos operaciones individuales en el exchange; en cambio, se registra como una sola “cross trade”. Por temas de seguridad, el cross trading no está permitido en la mayoría de exchanges principales. Esto ha dado lugar al surgimiento de plataformas dedicadas al cross trading — aunque, más comúnmente, de operaciones con margen cruzado (cross margin trading). El cross margin opera del mismo modo que el ejemplo, salvo que el trader utiliza capital prestado, es decir, su margen con determinado apalancamiento.

Apalancamiento y Riesgo en el Cross Trading

Al utilizar el máximo apalancamiento disponible, el riesgo también se maximiza, sobre todo porque la volatilidad se multiplica al estar expuesto a múltiples activos cripto. Muchos inversores expertos poseen diferentes altcoins y las usan como margen (a veces llamado “coin-margin”), pidiendo prestado contra el valor de sus altcoins en BTC, aunque técnicamente no posean BTC. Así, pueden vender BTC prestado y mantener las ganancias una vez que han devuelto el BTC, aunque parezca generar “dinero de la nada”. Pero si esto suena demasiado bueno para ser cierto, es porque lo es: los peligros del cross trading existen y son significativos.

Transparencia de la blockchain (fuente)

¿Cuáles son los peligros asociados al Cross Trading de Criptomonedas?

Falta de Transparencia y Precios Justos

Manipulación de Mercado y Wash Trading

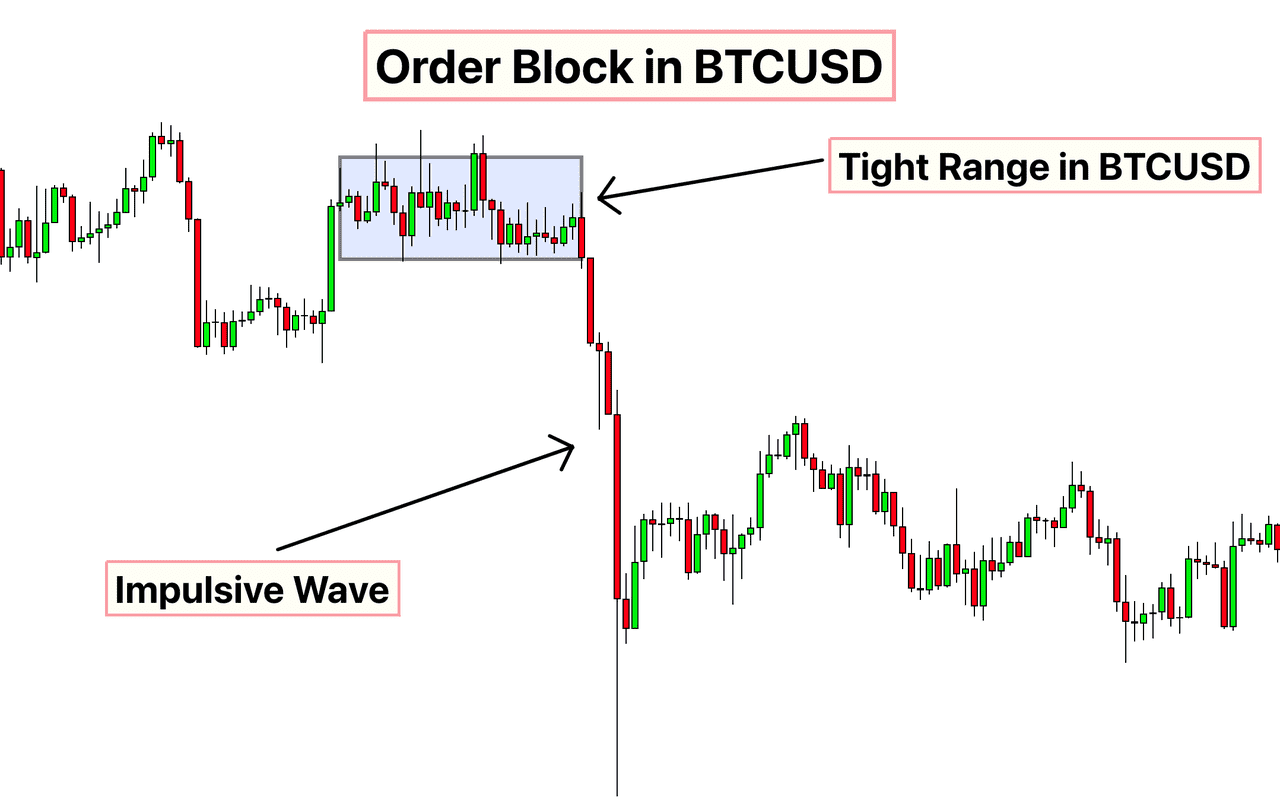

Quizás la mayor preocupación es que el cross trading puede facilitar la manipulación de mercado. Al ejecutar operaciones con uno mismo o un cómplice, un actor malicioso puede simular demanda u oferta. Incluso en los primeros años del cripto, estudios demostraron que gran parte del volumen en exchanges no regulados era falso, generado por wash trading automatizado. En algunos exchanges pequeños o en criptomonedas de baja capitalización, el wash trading (incluidos los self-cross trades) llegaba a representar más de la mitad del volumen reportado. Dichas prácticas atraen inversores al aparentar mayor popularidad o liquidez, e incluso pueden mover artificialmente el precio: comprarse las propias órdenes a precios crecientes puede empujar el precio hasta que compradores reales entren o el esquema termine.

Los reguladores consideran el wash trading ilegal ya que engaña a inversores y distorsiona mercados. Por ejemplo, en EE. UU., entidades como la SEC y la CFTC han sancionado a firmas y traders cripto por inflar volúmenes con operaciones ficticias. Desde 2025, los exchanges han implementado vigilancia estricta sobre estos patrones. Los grandes exchanges afirman prevenir automáticamente que una cuenta rellene sus propias órdenes, pero los manipuladores pueden hacerlo usando redes de cuentas vinculadas o plataformas descentralizadas. En resumen, el cross trading empleado para manipular erosiona la confianza y puede provocar grandes pérdidas a quienes caen en señales de mercado falsas.

Ausencia de Regulación en el Cross Trading

Manipulación de Mercado mediante Cross Trading

La manipulación de mercado se define como el intento deliberado de influir en el precio de un activo en masa, alterando artificialmente el mercado para obtener beneficio en el corto o largo plazo. La manipulación de mercado en el cross trading cripto es un problema serio, a pesar de los intentos recientes de reducir su proliferación. Por lo general implica inflar el mercado para vender activos o deprimirlo para acumular grandes cantidades, con nuevas técnicas apareciendo constantemente.

Order blocks en criptomonedas (fuente)

¿De dónde proviene el término “Cross Trade”?

Los cross trades en el sentido tradicional (fuera del ámbito cripto) son una práctica común en agencias de corretaje, aunque solo están permitidos en ciertas circunstancias. Por ejemplo, cuando un bróker intercambia órdenes de compra y venta del mismo activo entre diferentes clientes y reporta las operaciones a sus superiores. Si un cliente quiere vender y otro comprar, el bróker puede emparejar internamente las órdenes sin enviarlas al mercado bursátil, reportando la operación tras ejecutarla como un cross trade. Este tipo de operaciones debe efectuarse a un precio que refleje el valor de mercado al momento de la ejecución.

Si la operación se reporta a tiempo y con sello horario y de precio, en teoría no debería generar problemas. Sin embargo, esto solo es parcialmente cierto en la práctica. El problema, tanto en cross trades tradicionales como en cripto, es que dejan margen para el error voluntario o involuntario. Como los sistemas financieros (digitales o no) dependen de la fidelidad y minuciosidad de los datos reportados, esto puede suponer problemas logísticos para toda la industria.

¿Está volviéndose el Cross Trading algo habitual?

A pesar de las preocupaciones, quizá uno se pregunte si el cross trading está ganando aceptación en mercados cripto maduros. Lo cierto es que sigue siendo una práctica marginal en el trading legítimo. La gran mayoría de las operaciones cripto suceden en los libros de órdenes estándar de los exchanges o a través de market makers automáticos en DEXs, donde la transparencia es mayor. Las instituciones que ingresan al mundo cripto prefieren mercados regulados y reglas claras, por lo que es improbable que usen cross trades opacos debido a los riesgos reputacionales y legales.

Dicho esto, existe una modalidad de “cross trade” frecuente: las operaciones OTC (over-the-counter). Los grandes inversores suelen comprar o vender grandes bloques fuera del exchange público para evitar slippage, y trabajan con mesas OTC que negocian directamente entre partes. Esto se asemeja al cross trade, salvo que suele ser una transferencia legítima entre dos partes independientes a precio negociado. Además, estos trades suelen reportarse (al menos de forma agregada) y no buscan engañar al mercado.

Algunos exchanges han incorporado servicios de “block trading” o “dark pools” para que grandes órdenes se ejecuten internamente fuera del libro de órdenes, evitando movimientos bruscos de mercado. Estos servicios funcionan como cross trades internos, pero buscando facilitar transferencias grandes legítimas, no manipulación.

Entonces, en 2025, el cross trading directo no es una estrategia habitual para el inversor minorista. Es propio de transferencias institucionales, equipos de arbitraje sofisticados o, desafortunadamente, de algunos actores que inflan volúmenes de exchanges poco conocidos. Los mercados cripto avanzan hacia mayor transparencia: las auditorías, regulación y el análisis on-chain facilitan la detección de patrones sospechosos más que en el pasado.

Conclusión

Algunos creen que el cross trading contradice el espíritu mismo de las criptomonedas, ya que puede poner en jaque la seguridad de las redes y complicar la labor de los reguladores. Sin embargo, la realidad es que llegó para quedarse. Puede ser una herramienta financiera útil para inversores profesionales, y sin su colaboración la revolución de la moneda digital podría estancarse, aunque solo sea temporalmente.

Los cross trades cripto ocupan una zona gris entre una estrategia legítima y una práctica potencialmente fraudulenta. Por un lado, puede ser útil para reequilibrar carteras o reducir el impacto de grandes operaciones en el mercado. Por el otro, la opacidad de los cross trades contradice el espíritu de mercados abiertos y el núcleo ético de las criptomonedas: transparencia y descentralización. Cuando se usa de manera maliciosa (ej. como wash trading), socava la confianza al crear una imagen falsa del mercado.

Para 2025, el cross trading no es común en exchanges de buena reputación, salvo en formas controladas (OTC, block trades para grandes participantes y bajo supervisión). Los reguladores han declarado que manipular el mercado mediante estos métodos es ilegal, incrementando la fiscalización. Los traders, especialmente novatos, deben desconfiar de tokens que muestran repuntes inusuales de volumen o precio sin explicación — podría ser resultado de cross trading orquestado o wash trading. Operar en plataformas consolidadas y mercados con volumen robusto y participantes diversos es la mejor forma de evitar mercados manipulados.

En resumen: aunque el concepto de cross trades en cripto es importante de conocer, sigue siendo más una táctica de nicho (y en ocasiones problemática) que una forma principal de trading. El avance hacia mayor integridad y regulación en la industria coloca la transparencia por encima, relegando los cross trades a los márgenes donde pertenecen.