Zusammenfassung: Struktureller Wandel Anfang 2026

Zum 10. Februar 2026 erlebt der Kryptomarkt eine Phase signifikanter Neuausrichtung. BNB, der native Utility-Token des BNB Chain Ökosystems, notiert aktuell bei 1.400 US-Dollar, bedingt durch Expansion des Ökosystems und zunehmende institutionelle Nutzung.

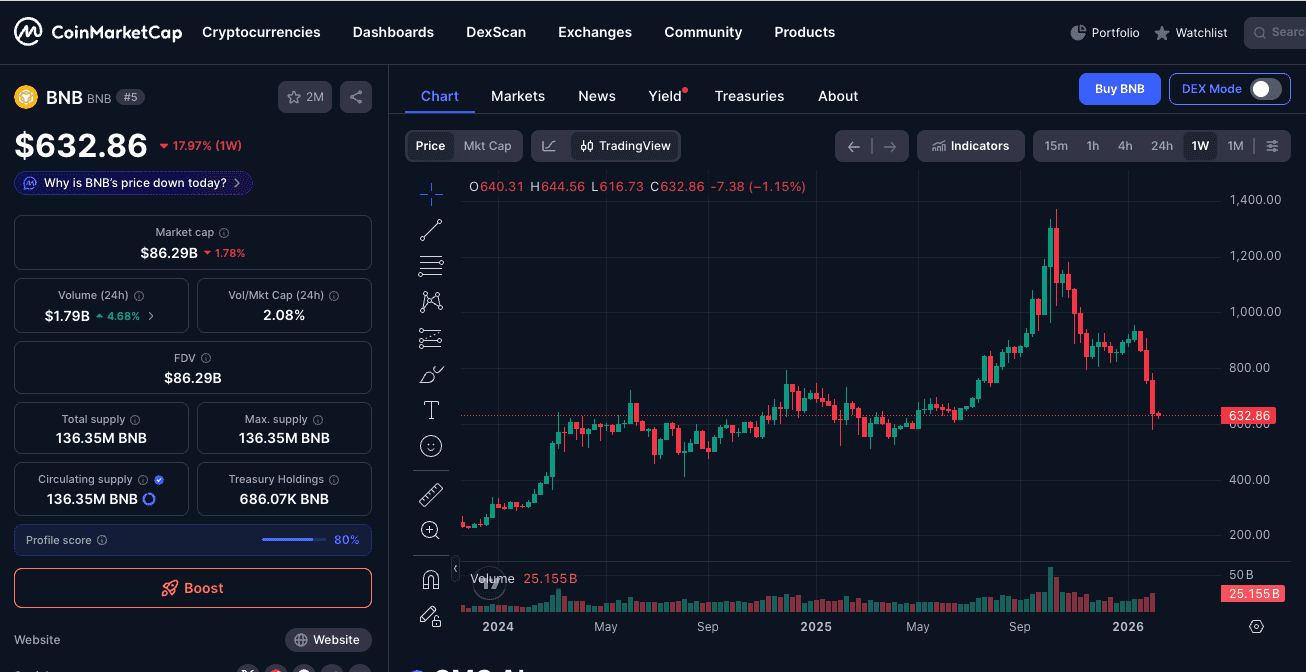

Der aktuelle Rücksetzer in die $630-Zone ist mehr als ein bloßer Preisrückgang – er signalisiert eine Rückkehr zu einem wichtigen historischen Ausbruchsniveau aus Anfang 2025. Mit einem 24-Stunden-Handelsvolumen von 1,79 Milliarden US-Dollar (+4,68%) findet derzeit ein dynamischer Austausch zwischen kurzfristigen Verkäufern und langfristigen Aufkäufern statt. Dieser Bericht bietet eine detaillierte Analyse technischer Indikatoren, Marktsentiments und Ausführungsrahmen, um die aktuelle Volatilität fundiert zu bewerten.

1. Technische Analyse: Dekonstruktion der CMC-Charts

Zur Bewertung der aktuellen Kursentwicklung werden zwei Perspektiven analysiert: kurzfristige Intraday-Volatilität und der übergeordnete Makro-Trend.

Tagesansicht (24h): Auf der Suche nach dem Volatilitätsboden

Im Tages-Chart zeigte sich eine ausgeprägte „Kapitulierungskerze“, die das psychologische und technische Unterstützungsniveau bei $600 testete. Das nachfolgende Kursverhalten offenbart einige wichtige technische Erkenntnisse:

Langer unterer Schatten: Die ausgeprägten unteren Schatten an den Kerzen vom 9. und 10. Februar deuten auf einen „Liquidity Grab“ hin. Dies bedeutet, dass beim Erreichen des $600–$615-Bereichs eine Vielzahl institutioneller Limit Orders ausgelöst wurde (Buy Walls). Dieser Kaufdruck reichte aus, um den Kurs auf $632 zurückzudrängen.

Volumenprofil & Verkäufererschöpfung: Das hohe 24h-Volumen von 1,79 Mrd. US-Dollar weist auf ein „Climax Volume“ hin. Ein starker Kursrückgang mit anschließendem Anstieg des Volumens und anschließender Stabilisierung deutet oft darauf hin, dass die Mehrheit der Verkaufswilligen bereits ausgestiegen ist – häufig folgt eine Konsolidierungsphase.

Mean Reversion Potenzial: Der Abstand zwischen aktuellem Kurs und dem 20-Tage-Exponential Moving Average (EMA) hat sich deutlich erhöht. Märkte zeigen oft einen „Gummiband-Effekt“ – eine Überdehnung nach unten führt häufig zu einer Rückkehr zum Mittelwert, der aktuell bei $740 liegt.

Quelle: CoinMarketCap

Wochenansicht (1W): Makro-Korrektur im Kontext

Im Wochenchart gewinnt das $630-Niveau zusätzliche Bedeutung. Auf den parabolischen Anstieg in 2025 folgte eine überfällige Korrektur, um überhitzte Marktindikatoren „zurückzusetzen“.

Historische Unterstützung: Das $630-Niveau war im ersten Halbjahr 2025 starker Widerstand. Nach dem „Rollenwechsel-Prinzip“ der Charttechnik werden ehemalige Widerstände bei Rücksetzern oft zu wichtigen Unterstützungen.

Fibonacci Retracement: Vom 2025er-Tief bis zum $1.400-Hoch stimmt die $630–$650-Zone mit dem 0,618 „Goldenen Schnitt“ überein. Dies ist ein Bereich, in dem langfristige „Value-Investoren“ häufig Einstiege suchen – ein 17%-Wochenrückgang wird als gesunde Bereinigung betrachtet.

Kursziele: Sollte sich der Kurs oberhalb der psychologischen Marke von $800 stabilisieren, bleibt $1.000 das nächste mittelfristige Ziel.

Quelle: CoinMarketCap

2. Community Pulse: Marktstimmung im Februar 2026

Im Jahr 2026 sind Social-Media-Plattformen wie X (ehemals Twitter) und Reddit frühe Indikatoren für Retail-Ströme und Bewegungen großer Marktteilnehmer. Aktuell besteht eine deutliche Trennung zwischen technischer Spekulation und fundamentalem Nutzen.

| Plattform | Aktuelle Stimmung | Narrative-Fokus | Marktauswirkung |

|---|---|---|---|

| X (Twitter) | Vorsichtig optimistisch | RSI-Reset: Daily RSI erreicht 30 (überverkauft), Analysten sehen überdehnte Verkäufe. | Möglichkeit kurzfristiger Short Squeeze bei Anstieg über $650. |

| Reddit (r/Binance) | Nutzungsorientiert | Launchpool & Staking: Diskussionen über erhöhte APYs beim Staking von BNB bei fallendem Kurs. | Unterstützt „weichen Boden“, da Coins im Staking gebunden werden. |

| Reddit (r/CryptoCurrency) | Gemischt/skeptisch | Makro-Ängste: Diskussionen zur Korrelation von BNB mit Gold/Zinsen. | Warnung vor „Head-and-Shoulders“-Muster; gescheiterte Erholung könnte Test von $450 bedeuten. |

| Allgemeiner Markt | Angst | Fear & Greed Index: Aktuell 32/100. Historisch fiel lokales Tief oft mit extremer Angst zusammen. | Liquidität durch Retail-Kapitulation ermöglicht institutionellen Einstieg. |

BNB Burn – Narrative gewinnt an Bedeutung

Ein zentrales Thema ist das vierteljährliche BNB Burn. Im Februar 2026 wird vermutet, dass die hohen Handelsvolumina während des 17%-Einbruchs einen der größten Token-Burns der letzten Zeit auslösen könnten. Da die Burn-Mechanik an Transaktionsgebühren und -volumen gekoppelt ist, verstärkt die aktuelle Volatilität den deflationären Charakter von BNB – Fundamental-Analysten sehen dies als potenziellen Angebotsimpuls in den kommenden Monaten.

3. Handelsszenarien für den 10. Februar: Der Phemex-Ansatz

Für einen disziplinierten Umgang mit dieser Marktsituation werden auf Basis des aktuellen Kursniveaus von $632,86 zwei Szenarien dargestellt:

Szenario A: Bullishe Umkehr („Spring“ Setup)

Dieses Szenario geht davon aus, dass der Bereich $600–$630 als langfristige Unterstützung hält.

Einstiegsstrategie: Beobachtung eines 4h-Kerzen-Schlusses oberhalb des [VWAP (Volume Weighted Average Price)] – derzeit bei etwa $645. Dies zeigt, dass der Durchschnittskäufer der letzten Periode im Gewinn ist.

Technische Bestätigung: „Bullish Divergence“, d. h. Kurs macht ein tieferes Tief, während der RSI ein höheres Tief ausbildet.

Ziel 1: $710 (kurzfristige Liquiditätslücke)

Ziel 2: $800 (mittelfristiger Widerstand)

Stop-Loss: Strikt unterhalb von $590. Ein Bruch dieses Niveaus deutet auf nachlassende Unterstützung und erhöhtes Abwärtsrisiko hin.

Szenario B: Bärische Fortsetzung („Flush“ Setup)

In diesem Szenario dominieren makroökonomische Faktoren und die lokale Unterstützung kann nicht gehalten werden.

Trigger: Ein klarer Bruch unter $600 bei hohem Volumen, gefolgt von einer schwachen Erholung, die $615 nicht zurückerobern kann.

Zielzonen: Nächste größere Liquiditätscluster liegen bei $480.

Handelsstrategie: Für Nutzer von Futures wäre gegebenenfalls eine „Short-on-Retest“-Strategie angebracht, falls $600 vom Support zum Widerstand wird.

Risikohinweis: Short-Positionen an historischen Unterstützungen sind risikobehaftet und können zu V-förmigen Umkehrungen führen. Trailing-Stops sind unerlässlich.

4. Ausführung: Institutionelle Infrastruktur bei Phemex nutzen

Für eine effektive Umsetzung bieten Plattformen mit niedriger Latenz und robustem Risikomanagement Vorteile. Phemex stellt hierfür eine breite Produktpalette zur Verfügung.

Spot-Trading: Aufbau langfristiger Positionen

Für Investoren, die an den BNB-Entwicklungsplan 2026 glauben (inklusive Greenfield und OpBNB), bietet der Spotmarkt eine sichere Möglichkeit der Akkumulation.

Kein Finanzierungsrisiko: Im Gegensatz zu Futures fallen keine täglichen Zins- (Funding-)Gebühren an. Ideal für das Halten über mehrere Wochen.

Strategische Akkumulation: Der Einstieg über das BNB/USDT-Paar bei $630-Historieniveau ist möglich.

Perpetual Futures: Präzises Management von Volatilität

Für aktive Trader in der $600–$710-Spanne bietet Phemex-Futures:

Erweiterte Ordertypen: „Take Profit/Stop Loss“-Aufträge können direkt beim Einstieg gesetzt werden, um Risiken bei Übernacht-Volatilität zu begrenzen.

Flexible Hebel: Anpassung des Hebels an das eigene Risikoprofil. Während Phasen erhöhter Marktangst wird Hebel <5x empfohlen, um Liquidationen bei starken Schwankungen zu vermeiden.

Copy Trading: Orientierung an Marktprofis

Wer bezüglich der $630-Unterstützung unsicher ist, kann auf der Phemex Copy Trading-Plattform die Portfolios erfolgreicher Trader einsehen, die aktuell die BNB-Korrektur begleiten.

Transparenz: Historische Drawdowns und Gewinnquoten der Profis sind vorab einsehbar.

Automatisierte Ausführung: Trades werden automatisch gespiegelt – somit werden potenzielle Einstiege nicht verpasst.

5. Makro-Kontext: Was ist 2026 anders?

Zur besseren Einordnung des umkämpften $630-Niveaus lohnt sich ein Blick auf das gesamtwirtschaftliche Umfeld 2026.

Institutionelle Integration: Im Unterschied zu früheren Retail-Zyklen (2017, 2021) bestimmen 2026 institutionelle ETFs und Unternehmens-Treasuries das Bild. Diese Akteure orientieren sich häufig an Value-at-Risk-Modellen, wobei der Bereich $600–$630 eine mathematisch relevante Einstiegschance bildet.

Gold-Krypto-Korrelation: Wie im Community Pulse erwähnt, korreliert BNB 2026 zunehmend (wenn auch schwankend) mit Gold. Im Zuge der globalen Entwertung von Fiatgeld positioniert sich BNB mit fixer Supply und Burn-Mechanismus als digitale Alternative zu klassischen „Sicheren Häfen“.

Ökosystem-Reife: Die BNB Chain ist über reine DeFi-Anwendungen hinausgewachsen. Dezentrale Speicherlösungen und Layer-2-Skalierung stützen den „intrinsischen Wert“ durch reale Netzwerknutzung.

Governance: Fortschritte im Bereich Blockchain-Governance stärken die Dezentralisierung und Resilienz des Netzwerks.

Fazit: Ist die $630-Unterstützung der lokale Tiefpunkt?

Daten von CoinMarketCap und die technische Analyse auf Phemex zeigen, dass sich BNB an einem kritischen „Wendepunkt“ befindet. Der wöchentliche Rückgang von –17,97% wirkt zwar belastend auf die Stimmung, sorgt aber für eine Marktbefreiung von Überhebelung.

Die $600–$630-Unterstützung wird gestützt durch:

Historische Kursmuster aus Anfang 2025.

Institutionelle Limit-Order-Cluster (sichtbar durch Kerzenanalyse).

Deflationäre Fundamentaldaten (erhöhte Burn-Raten).

Marktteilnehmer sollten weiterhin aufmerksam bleiben. Ein erfolgreiches Halten der $600-Marke in der aktuellen „Angstphase“ könnte die Basis für eine spätere Rückkehr in Richtung $800 und darüber hinaus im Verlauf von Q1 2026 sein. Diszipliniertes Risikomanagement – insbesondere Stopp-Loss-Setzungen – bleibt zum Schutz vor makroökonomischen Risiken unerlässlich.

Das $600-Niveau bleibt entscheidend. Der 10. Februar 2026 könnte als Tag gelten, an dem die Korrektur im Q1 2026 ihren Boden fand.

Hinweis: Der Handel mit Kryptowährungen ist mit hohen Risiken verbunden und nicht für alle Anleger geeignet. Die in diesem Artikel bereitgestellten Analysen dienen ausschließlich Informations- und Bildungszwecken und stellen keine Finanz-, Anlage- oder Rechtsberatung dar. Für eventuelle Verluste übernimmt Phemex keine Haftung. Führen Sie stets Ihre eigene Recherche durch und konsultieren Sie einen professionellen Finanzberater, bevor Sie aktiv werden. Frühere Entwicklungen – auch die Hausse 2025 – sind kein Indikator für zukünftige Ergebnisse.