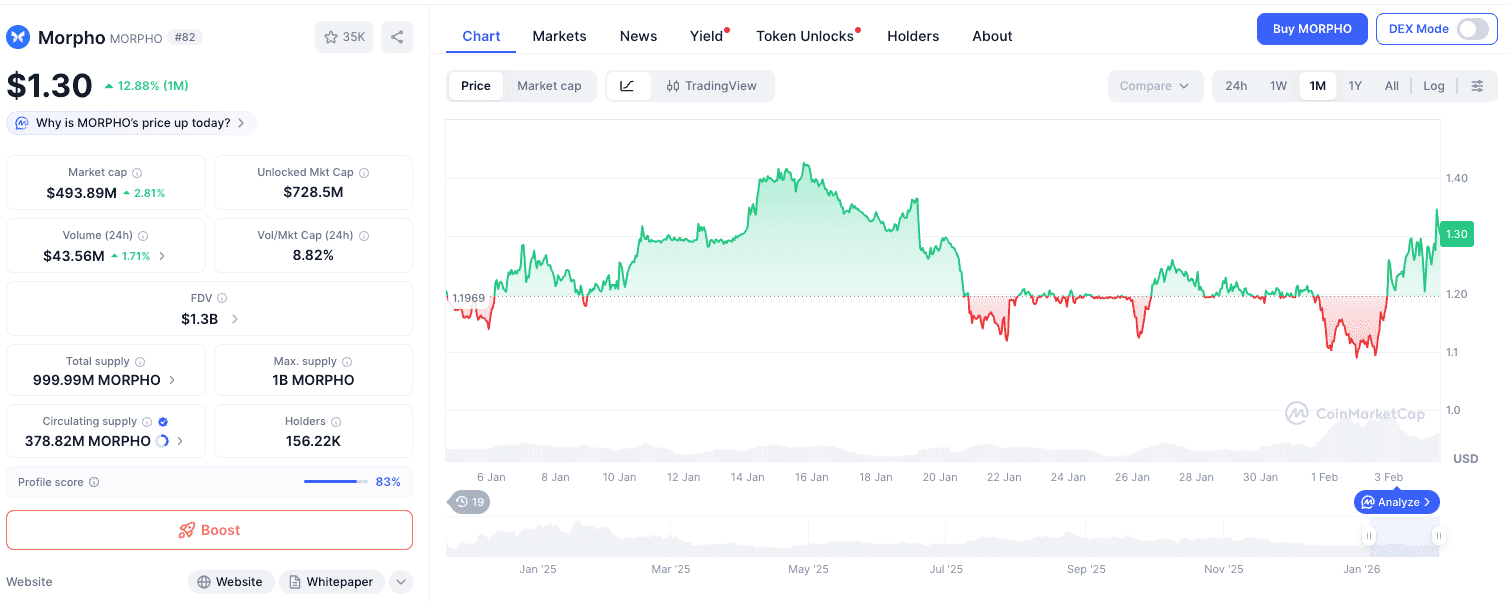

2026 yılına girerken DeFi nedir? DeFi Coin alanı, temel [Likidite Sağlayıcı] kavramından gelişmiş sermaye verimliliği ve modülerliğe doğru evrilmiştir. 2026 başı piyasa verileri, merkeziyetsiz borç verme ve alma mekaniklerini yeniden tasarlayan bir protokol olan Morpho (MORPHO)'ya yönelik kullanım ve piyasa aktivitesinde belirgin bir artışa işaret etmektedir. MORPHO token'ı yaklaşık 1,30 USD civarında işlem görürken, dolaşımdaki piyasa değeri 500 milyon USD'ye yaklaşmıştır. Protokol artık sadece bir "optimizasyon katmanı" olarak değil, modüler DeFi yığınında temel bir yapı taşı olarak değerlendirilmektedir.

Bu rehber, Morpho protokolünün teknik yapısını, [P2P (Peer-to-Peer) işlemler], eşleştirme motorunu ve 2026 itibarıyla kurumsal ve bireysel kredi piyasalarındaki konumunu nesnel ve teknik olarak özetler.

DeFi Lending’in Evrimi: 2026’da Morpho’nun Rolü

Morpho’nun mevcut piyasa konumunu analiz etmek için [Lending Protokolleri] yapısal evrimine bakmak gerekir. Tarihsel olarak, sektör "Havuz Temelli" (Peer-to-Pool) modellerle şekilleniyordu. Bu modeller anlık likidite sağlarken, kredi alanın ödediği ve kredi verenin aldığı oran arasındaki fark (spread) gerektiriyordu. Bu spread, protokol için bir likidite rezervi sunsa da, genellikle her iki taraf için de optimal faiz oranı verimsizliğine yol açıyordu.

2026 itibarıyla piyasa artık yüksek frekans ve kurumsal hassasiyet gereksinimlerine yöneldi. DAO’lar ve likidite sağlayıcılar da dahil olmak üzere gelişmiş katılımcılar, bu verimlilik farklarını minimize eden protokolleri tercih ediyor. Morpho, mevcut protokoller üzerinde bir optimizasyon katmanı olarak başlayan ve bağımsız, modüler bir kredi altyapısına dönüşen bu talebe yanıt olarak geliştirildi.

Teknik Mimari: Morpho Blue’yu Anlamak

2026'nın ilk çeyreğinde Morpho’ya olan ilginin artmasında, protokolün merkeziyetsiz ve modüler yapıya geçişinin rolü büyüktür. Bu yaklaşım, tüm Kripto Para Vadeli İşlemlerinde Risk Yönetimi parametrelerini tek bir yönetişim organının belirlediği "monolitik" kredi protokollerinden ayrılır.

1. Morpho Blue: Modüler Temel

Morpho Blue, ekosistemin "güvensiz temel" katmanı olarak işlev görür. Geleneksel platformlarda, protokol DAO’su her varlık ya da teminat oranı (LTV) için oylama yaparken, Morpho Blue izin gerektirmez.

Bu yapı, fintech geliştiricilerinden risk yönetim şirketlerine kadar nitelikli katılımcıların, her varlık çifti için özel risk parametreleriyle kredi piyasası başlatmasına olanak tanır. Kullanıcılar belirli [Oracles], LTV oranları ve tasfiye tetikleyicilerini seçebilir. 2026 düzenleyici ortamında bu modülerlik, risk yönetimini dağıtarak farklı "kasaların" farklı risk-uyum standartları altında çalışmasını sağlar.

2. P2P Eşleştirme Motoru

Morpho’nun temel avantajı, geleneksel havuz tabanlı ortamda Peer-to-Peer (P2P) eşleştirme olanağıdır.

-

Eşleştirme Mantığı: Bir kredi veren ve kredi alan doğrudan eşleşirse (P2P), havuzun spread'i atlanır. Kredi veren, borçlunun ödediğine yakın bir oran alırken, borçlu da kredi verenin getirisinin yakınında bir oran öder.

-

Geri Dönüş Mekanizması: Morpho’nun önemli bir güvenlik ve likidite özelliği, geri dönüş (fallback) mekanizmasıdır. Doğrudan P2P eşleşmesi mümkün değilse ya da katılımcı eşleşmeden çıkarsa, protokol likiditeyi otomatik olarak kendi Morpho Blue kasalarına veya entegre üçüncü taraf protokollere yönlendirir. Böylece, P2P eşleşmenin mümkün olmadığı durumlarda bile likidite sağlanır.

2026’da faiz marjlarının daraldığı piyasa koşullarında bu verimlilik, getiri performansını optimize etmek isteyen yüksek hacimli likidite sağlayıcıları için önemli rol oynar.

Karşılaştırmalı Analiz: Morpho vs Geleneksel Peer-to-Pool Modelleri

Morpho ve Aave gibi kurulmuş protokoller arasındaki teknik farklar, risk ve verimlilik yaklaşımlarında ortaya çıkar.

| Özellik | Klasik Peer-to-Pool (Aave V2/V3 vb.) | Morpho (P2P + Modüler Blue) |

|---|---|---|

| Eşleştirme | Tüm fonlar ortak havuzda sosyalize edilir. | P2P eşleştirme ve otomatik havuz geri dönüşü. |

| Sermaye Verimliliği | Sabit "spread" ile sınırlı. | Doğrudan eşleşme ile spread minimize edilir. |

| Piyasa Oluşturma | Yönetişim bağımlı (DAO oyu gerekir). | İzin gerektirmez (piyasa bazlı yaratım). |

| Risk Yönetimi | Global (tüm kullanıcıya aynı parametre). | Yerel (risk, kasa/piyasa bazında izole). |

| Oracle Entegrasyonu | Merkezi yönetişim seçimi. | Esnek (kullanıcılar/kasa yöneticisi seçimi). |

Teknik olarak Morpho, saklama gerektirmeyen ve lokalize risk yönetimi sunan bir yaklaşımı temsil ederek, katılımcıların kendi iç uyum gereksinimlerine uygun risk profilini seçmesini sağlar.

MetaMorpho: Kurumsal Risk Yönetimi

Morpho Blue temel altyapıyı sağlarken, MetaMorpho risk yönetim katmanını oluşturur. MetaMorpho ile "Meta-Kredi" kasaları yaratılabilir.

2026 DeFi ekosisteminde, risk yönetimi uzmanlaşmış bir hizmet halini aldı. Risk küratörleri veya finansal analistler gibi profesyoneller, belirli güvenlik kriterlerini karşılayan Morpho Blue piyasalarını seçerek MetaMorpho kasalarını yönetebilir. Böylece kullanıcılar, profesyonellerin aktif risk gözetiminden yararlanırken "pasif" kredi deneyimi yaşar. Morpho Blue’nun temel kredi katmanından risk yönetim katmanı olan MetaMorpho’nun ayrılması, protokol istikrarında önemli bir mimari avantaj sağlar.

Piyasa Verileri ve 2026 Görünümü

2026 güncel piyasa anında MORPHO yaklaşık 1,30 USD’de işlem görür ve dolaşımdaki arzı 378 milyon token’dır. Grafik teknik analizinde varlığın ocak ayı hareketleri sonrasında 1,20 USD üzerindeki dirençleri geçtiği görülmektedir.

2026'nın "Gerçek Getiri" Anlatısı

2026 piyasasında anlatı, enflasyonist token dağıtımı yerine protokol faydasıyla elde edilen Gerçek Getiri üzerine odaklanıyor.

-

TVL Dinamikleri: Morpho, kullanıcıların P2P eşleşmenin sunduğu daha yüksek net getirileri tercih etmesiyle eski ve verimsiz protokollerden Toplam Kilitli Değer (TVL) akışı gözlemledi.

-

Protokol Yönetişimi: MORPHO tokenı, Morpho Blue ekosisteminin stratejik yönünde söz sahibi olmayı sağlayan Yönetişim mekanizmasıdır.

-

Piyasa Duyarlılığı: Topluluk verileri ve kurumsal araştırma raporları Morpho’nun geleneksel "monolitik" krediye alternatif likidite-verimli rolüne odaklanmaya devam etmektedir.

Not: Piyasa değerlemeleri ve fiyat hareketleri yüksek volatiliteye tabidir. Geçmiş performans gelecekteki sonuçlar için gösterge değildir.

Phemex’te DeFi Varlık Yönetimi

DeFi sektöründe işlem yapmak isteyen yatırımcılar için Phemex, hem spot hem de türev piyasalar için güçlü bir altyapı sunar.

1. Spot Piyasa Erişimi

Yönetişim sürecine katılmak veya uzun vadeli portföy çeşitlendirmesi amacıyla MORPHO tutmak isteyen kullanıcılar MORPHO/USDT spot paritesine erişebilirler. [Spot İşlem] doğrudan varlık alımını içerir ve kaldıraç kullanılmaz.

Phemex’te MORPHO/USDT Spot İşlem Yapın

2. Vadeli İşlemler

Fiyat dalgalanmalarını yönetmek veya mevcut kredi pozisyonlarını hedge etmek isteyen deneyimli yatırımcılar için Phemex [Kripto Vadeli İşlemleri] sunar. Bu araçlar, kaldıraç kullanarak sermaye verimliliğini artırma imkânı verir; ancak yüksek sermaye kaybı riski taşır. Phemex’in gelişmiş grafik araçları ile MORPHO fiyat trendlerini anlık olarak takip edebilirsiniz.

Phemex’te MORPHO/USDT Vadeli İşlem Yapın

Yasal Uyarı: Bu içerik yalnızca bilgilendirme amaçlıdır ve finansal, yatırım veya hukuki tavsiye niteliği taşımaz. Kripto para ticareti, ana para kaybı da dahil olmak üzere önemli riskler içerir. Kullanıcılar kendi araştırmalarını yapmalı ve karar vermeden önce profesyonel bir danışmana başvurmalıdır.

Sonuç: Modern DeFi’de Morpho’nun Yeri

Morpho, merkeziyetsiz finans altyapısında önemli bir teknik yeniliktir. Spread verimsizliğini çözerek, modüler ve izinsiz piyasa yapısı sunan Morpho Blue ve MetaMorpho, 2026’da kredi uygulamalarında yeni bir standart oluşturmuştur.

Protokol, bir optimizasyon aracı olmaktan bağımsız bir ekosisteme dönüşmüştür. Modülerliği sayesinde, yeni varlık sınıflarına ve gelişen risk modellerine tüm protokolü değiştirmeden adapte olabilir. Likidite sağlayıcılardan piyasa analistlerine kadar tüm aktörler için Morpho, sermaye verimliliği ve merkeziyetsiz risk yönetiminin kesişim noktasında yer alır.

SSS: Morpho Kripto Protokolü

S: Morpho’nun mevcut piyasa aktivitesini hangi faktörler etkiliyor?

C: 2026’da Morpho’nun aktivitesi, modülerliği ve sermaye verimliliği artıran Morpho Blue altyapısının benimsenmesiyle yönlendirilmektedir.

S: Morpho ile diğer kredi protokolleri arasındaki ilişki nedir?

C: Morpho, başlangıçta Aave gibi protokoller için bir optimizasyon katmanı olarak geliştirilmiştir. Büyük likidite havuzlarıyla "geri dönüş" uyumluluğu sürerken, Morpho Blue bağımsız ve otonom bir kredi temelidir.

S: Morpho protokolünde getiri nasıl oluşur?

C: Getiri, borçluların ödediği faizlerden kaynaklanır. P2P eşleşme sayesinde, kredi verenler aracı spread'i azaltarak geleneksel havuzlara kıyasla potansiyel olarak daha yüksek oranlar elde edebilir.

S: Morpho Blue ile ilgili riskler nelerdir?

C: Morpho Blue çekirdeği basitlik ve değişmezlik için tasarlanmıştır; ancak "izin gerektirmeyen" piyasa yapısı nedeniyle kullanıcılar, her kasa ve oracle’ın risk profilini bağımsız olarak değerlendirmekle yükümlüdür.

S: Morpho Blue ve MetaMorpho arasındaki fark nedir?

C: Morpho Blue, kredi alma ve verme işlemleri için temel katmandır. MetaMorpho ise risk yöneticilerinin çeşitlendirilmiş kasalar oluşturmasına imkân tanıyan, mevduat sahipleri için profesyonel risk gözetimi sağlayan bir kürasyon katmanıdır.