要約

- 単純移動平均(SMA)は一定期間の市場パフォーマンスを測るために資産の終値の平均を計測するテクニカルインジケーターです。

- トレーダーはSMAトレード戦略を用いてトレンドを捉え、市場動向を予測し、エントリーとイグジットのポイントを捉えることができます。

トレーディング戦略、特に市場動向を予測するテクニカルインジケーターにおいては、「過去のパフォーマンスは将来のパフォーマンスを保証するものではない。」という考え方が定説となっています。これは特に、ボラティリティーが高く流動性が低い仮想通貨市場ではより顕著な経験則からなる考えですが、必ずしも正しいとは限りません。

多くの場合、高いパフォーマンスを収めた資産は長期的にその状態を保持するため、トレーダーは「過去のパフォーマンス」のルールを破り、上昇する資産に賭けるようになります。統計分析の手法はトレーダーが過去の市場動向やトレンドを分析するためのツールを多く提供し、投資やプルアウトのタイミングを計る手がかりとなります。

単純移動平均(SMA)とは?

単純移動平均(SMA)とは?

トレーダーは儲かりそうな市場に群がります。ボラタリティはリスクと密接に関係していますが、少ない初期投資で信じられないほどの収入をあげるチャンスも提供してくれます。単純移動平均(SMA)は一定期間の市場パフォーマンスを測るために資産の終値の平均を計測するテクニカルインジケーターです。

一般的には、SMAは無関係な情報は滑らかな線で描き、長期的なトレンドによりフォーカスしています。多くのトレーディングツールはこの単純移動平均に由来していますが、それには正当な理由があります。これほど信頼、評判、使いやすさを備えたインジケーターは他には無いでしょう。

平均移動には様々な種類がありますが、異なる時間帯における様々な単純移動平均、指数平滑移動平均、加重移動平均の間で、それらは全て価格との関係性を作るためにチャート上にプロットを形成します。このプロットは異なる方向に動きながら様々な傾きのラインを形成し、トレーダーに過去のデータとダイバージェンス、サポート、レジスタンスの情報、また買われ過ぎや売られ過ぎのゾーンの利用に関する情報を与えてくれます。

移動平均は非常に汎用性が高く、他の移動平均を調べるのにも使えます。この汎用性は昔から観察されており、その起源は1901年と約100年前であるにも関わらず、現在も一貫して多くのトレーダーに利用されています。

短期移動平均と長期移動平均

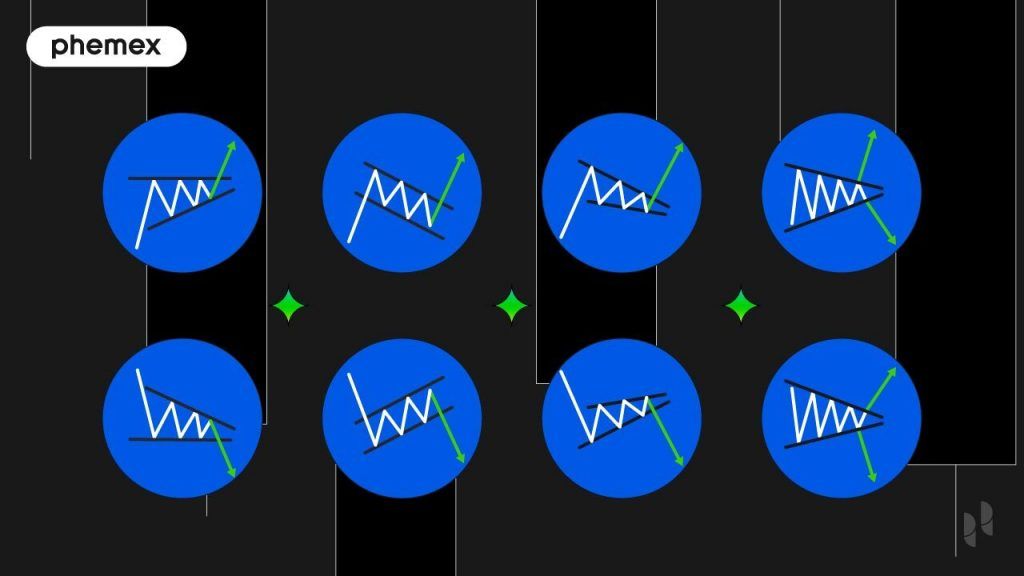

SMAトレーディングはトレンドを捉え、市場の変動を予測し、絵エントリーとイグジットのポイントを定めるための戦略です。 移動平均の方向はその期間の価格トレンドを示していることが多いです。短期移動平均線は価格変動を素早く捉えて対応するのに対し、長期移動平均は市場の動向を反映するのに時間がかかります。

歴史的なデータとトレンド分析

過去のパフォーマンスは必ずしも将来のパフォーマンスを決定づけるものではありません。移動平均は過去のデータを示すインジケーターの古典的な例であり、そのシグナルに常に頼っていると悲惨な結果になる可能性もあります。強いトレンドの時には市場は移動平均に固執する傾向がありますが、市場は予測不可能なためトレーダに不利な動きを見せることもあります。

チョッピーな価格変動は、100%信用のできない、短期的かつ連続性のあるミックスドシグナルを生み出す可能性があります。このような状況下では、トレーダーはより確実な情報を得るために1つ以上のインジケーターを利用することが多いです。もっとも讃えられている移動平均でさえも、単独で用いると損失の引き金になることがあります。

トレードで単純移動平均を活用するには?

上記の通り、移動平均は強いトレンドで用いるほうが効果的であり、チョッピーマーケットやレンジ相場ではあまり信用できません。他のインジケーター同様、期間が長いほどボラタイルな市場に存在する問題を軽減することができますが、移動平均は100%正しいわけではありません。

移動平均は価格変動とその潜在的可能性を捉えるためには必要不可欠なツールです。多くのトレーダーは単にトレンドの方向性を計るためにこのインジケーターを利用していますが、経験豊富なトレーダーは異なる時間軸で様々な移動平均の動きを比較しています。一般的に、短期の単純移動平均線が長期の移動平均線を超えた時は上昇トレンドを予兆しており、逆の動きはベアリッシュを予兆しています。

移動平均線は様々なスパンに分散しておりそれぞれの時間軸によってトレンドが変化するため、トレーダーにとっては捉えにくいものになっています。例えば、50日移動平均線では上昇トレンドに見えても、長期の移動平均の下降トレンドによって打ち消されることもあります。

ゴールデンクロスとデットクロス

代表的なクロスオーバーの1つにゴールデンクロスというものがあります。これは50日移動平均線が200日移動平均線を上回ったときに発生し、切迫した上昇トレンドの強いシグナルとなります。逆にデットクロスは200日DMAが50日DMAを超えたときに発生します。これらのクロスは多くのトレーダーに利益をもたらしてきましたが、常に信頼できるとは限りません。

取引量が多い場合はゴールデン/デットクロスを確認しやすいですが、アノマリーやダイバージェンスを検出するにはモメンタムオシレーターなどの他のインジケーターを用いたほうがより安全です。

SMA vs EMA

様々な移動平均がある中で、単純移動平均と指数平滑移動平均の大きな違いは価格変動に対する感度です。EMAは最近の価格を過去の価格より高く量っているのに対し、SMAは価格の差異を量っていません。

この2つのインジケーターは同じ基本原理に則っているにも関わらず、異なる用途で用いられることが多いです。SMAは資産のパフォーマンスに関するよりスムーズな概要を示します。そのため、単純移動平均は数日もしくは数週間単位で動くトレーダーに最適です。

EMAは直近の終値の一部を前の移動平均に加え、市場の急な変化にリアルタイムで対応します。そのためこちらはデイトレードに最適です。

EMAの価格変動への反応の速さの問題点は、ダマシや短期的なボラティリティの影響を受けやすく、使い勝手の悪いジグザクのプロットになってしまうことです。ボリンジャーバンドはSMAの両側の標準偏差の境界を位置取るテクニカルインジケーターです。上限への動きは資産の売られ過ぎを示唆し、下限への動きは資産の買われ過ぎを示唆しています。

ボリンジャーバンド vs 標準偏差

標準偏差はボラティリティを計測するために計測される統計なので、ボリンジャーバンドもまた市場の状態に素早く適応することができます。これらはパターンやトレンドを確認するために移動平均とともに用いられることが多いです。

仮想通貨市場における移動平均の欠点

移動平均が時間を超えて資産の価格変動を提示するのが理想ですが、ここの資産にはそれぞれ独自の過去の価格データー、ボラティリティ、市場流動性があるため、移動平均が異なる市場で「どのように利用されるべきか」という包括的な規則はありません。一部の投資家は、移動平均は無関係であり市場に記憶性はないと主張して、過去のパフォーマンスのガイダンスに倍賭けしています。

さらに、仮想通貨は移動平均だけでは追跡できない周期的な変動パターンを示す傾向があります。移動平均は多くの場合トレンドを観察し、市場の動きを予測して利益を得るために使用されます。しかし、レンジ相場やボックス相場などのような強いトレンドがない市場では実質役に立ちません。

移動平均の利点

状況によっては不利な点もありますが、移動平均とSMAトレードは、トレードの成果ではおそらく他のどの戦略やインジケーターよりも広く知られています。実際、一部のトレーダーは移動平均からの情報を基に、資産の売買を判断するアルゴリズムトレーディングの中のシグナルを利用しています。

仮想通貨市場においては、これは非常に便利にも、全くの逆効果にもなり得ます。また、シグナルを読み解くには過去のデータよりも最新の価格データの方が重要なのかに関しても、まだ明らかではありません。一部のトレーダーはより新しい価格データの方が最新の市場トレンドを反映していると考えているのに対し、特定の期間のパフォーマンスに焦点を当てると全体的なトレンドの方向性を見誤る可能性があると考える人もいます。

移動平均はトレードにおいて最も悪名高いインジケーターの1つです。様々な時間軸において市場のトレンドの情報を提供するという貴重な機能を持っていますが、他の代表的な遅行インジケーターと同様で、その認知度が予測に影響を与えている可能性もあります。

まとめ

どのような投資やトレードの戦略であっても、その有効性を測定することは非常に重要です。エクセスリターンまたはアルファは市場に打ち勝つための戦略の潜在能力です。

効率的市場仮説

経済学者の間で最も大きな議論となっているのが、公開されている全ての市場情報が資産価値に影響を与えているという効率的市場仮説(EMH)です。この説の支持者は、資産は常に公正な価格で取引されており、過小評価された資産を買って高値で売却するのは理論的に不可能であると考えています。

実際市場が完全に効率的なのであれば、過去のデータは将来の資産の価格変動に関して何も情報を与えてくれません。しかしFinancial Research Letterで発表された最新の論文によると、可変移動平均線戦略は、トップの仮想通貨やポートフォリオ全般に対してはバイ・アンド・ホールドのアプローチよりも優れているそうです。

これまで、従来の株式市場や外国為替市場におけるテクニカルインジケーターの有効性を分析するために多くの研究が行われてきました。しかし、仮想通貨市場ではこのような研究はかなり長い間不足していました。2016年から2018年の調査では、結論を求めるために通常のHODLに対して単純可変移動平均を含む戦略が使用されていました。

しかしこの発見にはいくつか注意しなければならないことがあります。1つは、この調査は2016年1月1日の時価総額トップ10のコインのみを分析しており、プライバシーコインは対象外であったことです。これらのコインの多くは現在も運用されていますが、PPCやMAID、NMCなどはもはや関係ありません。

さらに、研究者が使用した移動平均戦略は一般的にトレーダーが使用しているものとは若干異なっていました。一定期間の平均終値を用いるのではなく、一定期間の資産価格の対数平均を使用した長期移動平均を定義しています。また、短期移動平均が長期移動平均を下回るまでのロングポジションでの買いポジションにのみ焦点を当てていました。

広範な市場を結論づけるべく、この研究では戦略の有用性を検証するために多変量解析が使用されました。その結果、検証された10の仮想通貨のうち5つが20日移動平均のトレードで統計的に大きな利益をあげ、バイ・アンド・ホールド戦略が年間36.9%のリターンを上げたのに対し、46.5%の年間リターンを上げたことが証明されました。

またこの戦略は50日移動平均でも平均3.65%も高いリターンをあげることができ、ある程度の成功を収めています。しかしこの論文では、分散型仮想通貨のポートフォリオでは長期的にはホールド戦略の方が有効であることも報告されています。

分析からビットコインを除くとこの戦略での収益はさらに下がりますが、ETHのような時価総額の大きな通貨は移動平均戦略において印象的な成果をあげました。つまり過去のパフォーマンスが将来のパフォーマンスを計測するための比較的信頼できる指標になり得るので、効率的市場仮説に反していると言えるでしょう。

キーポイント

仮想通貨市場は全く効率的ではありませんが、何度も言うように完全に効率的な市場などは存在しません。この市場には参加者が高頻度のトレーディングから利益を得ることができる機会が多くあります。移動平均は現在のトレンドがどれだけ強いかを測定することができ、トレーダーはそれを基に潜在的な市場の動きやサポート/レジスタンスレベルを可視化することができます。

ブロックチェーン産業が成長するにつれて、より多くのユースケースとアプリケーションがテクニカル分析の研究を促進させるでしょう。しかし、オシレーターや移動平均、ボラティリティメトリクスのような代表的なインジケーターが信頼され、利用され続けているため、これらがすぐに衰退することはないでしょう。