Resumen:

-

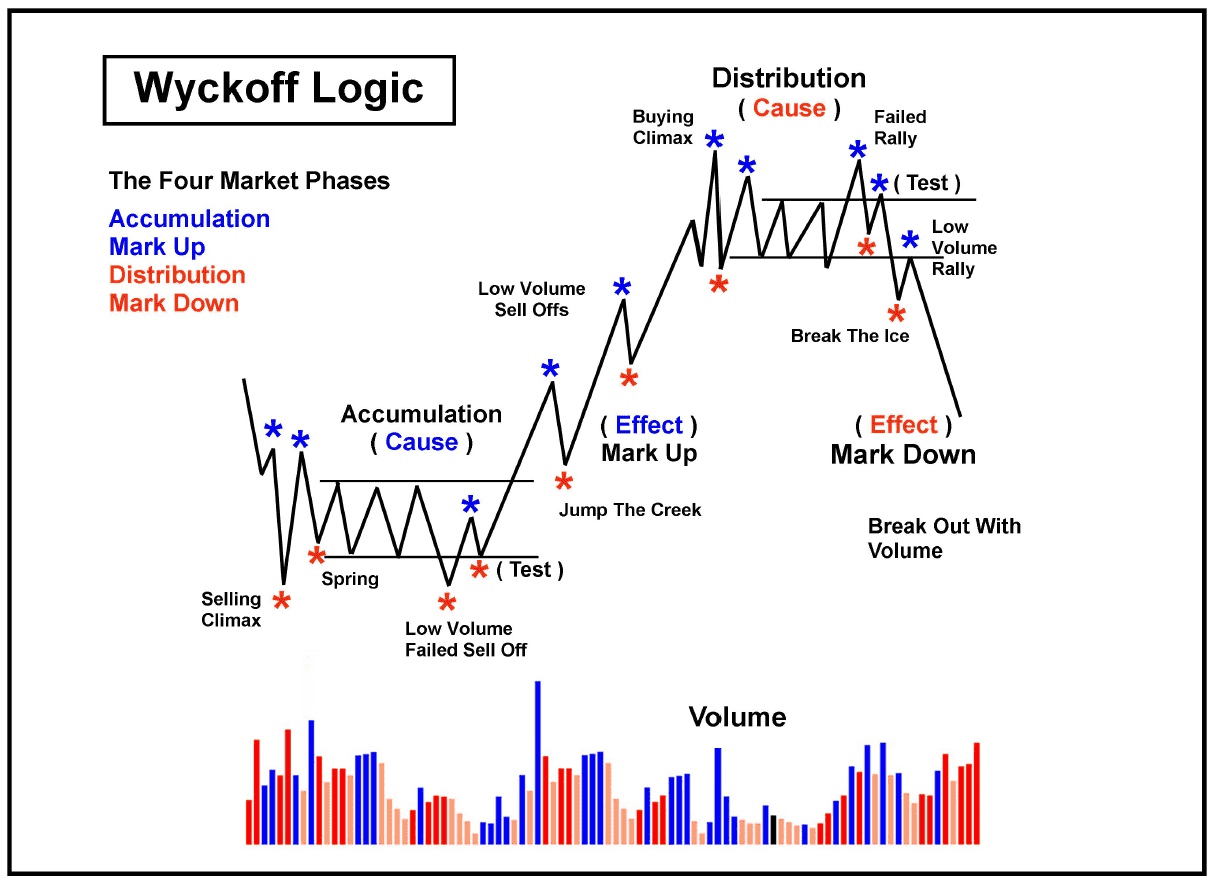

La fase de acumulación Wyckoff es un periodo lateral y delimitado por un rango que ocurre después de una tendencia bajista prolongada. Esta es la zona donde los grandes actores buscan construir posiciones.

-

Existen seis partes diferenciadas en la fase de acumulación Wyckoff, cada una con una función importante: el "Soporte Preliminar", el "Clímax de Venta", el rally automático, el test secundario, el spring y, finalmente, el último punto de soporte, back up y señal de fuerza (sign of strength).

-

La distribución Wyckoff sigue a un ciclo de acumulación.

-

Existen cinco partes en la fase de distribución Wyckoff: el "Suministro Preliminar" (PSY), el "Clímax de Compra" (BC), la reacción automática, el test secundario, el spring, además de SOW, LPSY y UTAD.

El Método Wyckoff es un método de trading basado en análisis técnico desarrollado por el destacado operador bursátil Richard Wyckoff a principios de 1900. La acumulación Wyckoff hace referencia a una fase dentro del ciclo de mercado donde los jugadores grandes y experimentados acumulan activos de manera sigilosa tras una larga tendencia bajista, generando un rango de consolidación lateral. Entender la acumulación Wyckoff te ayuda a identificar cuándo el smart money podría estar sentando las bases para la próxima gran tendencia alcista. En el volátil mercado cripto, reconocer esta fase puede marcar la diferencia entre comprar cerca del piso o perseguir el rally cuando ya ha comenzado.

¿Quién fue Richard Wyckoff?

Richard Wyckoff fue un exitoso inversionista estadounidense en el mercado bursátil a comienzos del siglo XX. Se le considera uno de los grandes referentes del análisis técnico del mercado financiero.

Tras haber acumulado una gran fortuna, Wyckoff empezó a notar lo que él consideraba manipulaciones hacia el trader minorista por parte de grandes corporaciones del mercado. Por ello, decidió sistematizar sus métodos de trading y enseñarlos al público. Sus enseñanzas se divulgaron en varios canales, incluyendo su revista Magazine of Wall Street y su trabajo como editor en Stock Market Technique.

Una recopilación de estas enseñanzas se conoce hoy como el Método Wyckoff, y sigue guiando a traders en los mercados bursátiles y más allá, incluyendo el mercado cripto. Sus métodos continúan vigentes y ayudan a identificar rangos y a distinguir dos de las fases más importantes en los ciclos de mercado: acumulación y distribución.

¿Qué es el Método Wyckoff?

El Método Wyckoff es una combinación de diferentes teorías y estrategias. Cada componente de este método enseña un enfoque propio al mercado y orienta a los traders sobre cuándo acumular o distribuir sus posiciones.

En esencia, Wyckoff creía que el mercado atravesaba diferentes fases.

-

El ciclo de acumulación Wyckoff es cuando los participantes dominantes manipulan el mercado para arrebatar posiciones a los traders minoristas.

-

Tras lograr una posición fuerte, estos dominantes venden durante el ciclo de distribución Wyckoff.

Los 5 Pasos del Método Wyckoff

Wyckoff recomendaba el siguiente proceso de cinco pasos para ayudar a los traders a tomar decisiones. Cada paso es esencial en la metodología.

-

Determinar la posición actual y la probable tendencia futura del mercado. Este paso requiere aplicar los métodos de análisis técnico de Wyckoff para decidir si se debe entrar en una posición.

-

Seleccionar activos en armonía con la tendencia. Es decir, sólo deberías entrar cuando el activo sigue una tendencia clara. Busca un activo cuyo comportamiento de precio supere al del mercado: sube más en las alzas y baja menos en las caídas.

-

Selecciona activos con una "causa" que iguale o supere tu objetivo mínimo. Se trata de buscar acumulación o causas sólidas. Asegúrate de que el grado de acumulación indique que el activo superará tus expectativas mínimas.

-

Determina la disposición del activo para moverse. Este paso está estrechamente relacionado con el ciclo de mercado de Wyckoff, que se explica más adelante. La idea es buscar señales correctas para decidir si operar en largo o corto.

-

Temporiza tu compromiso con un giro en el índice de mercado. Wyckoff enfatiza que sólo puedes superar al mercado si actúas en sincronía con él. Es poco realista obtener ganancias de forma consistente yendo contra la tendencia general. Este paso recomienda anticipar posibles cambios de mercado y ajustar las posiciones según corresponda.

¿Qué es la Fase de Acumulación Wyckoff?

La fase de acumulación Wyckoff es un periodo lateral y de rango que ocurre tras una tendencia bajista prolongada. Es la zona donde los actores más grandes buscan construir posiciones y sacar a los pequeños sin provocar una caída mayor, o bien, dar inicio a una nueva tendencia. El objetivo es mantener esta fase hasta haber llenado todas sus órdenes, de allí el término “acumulación”.

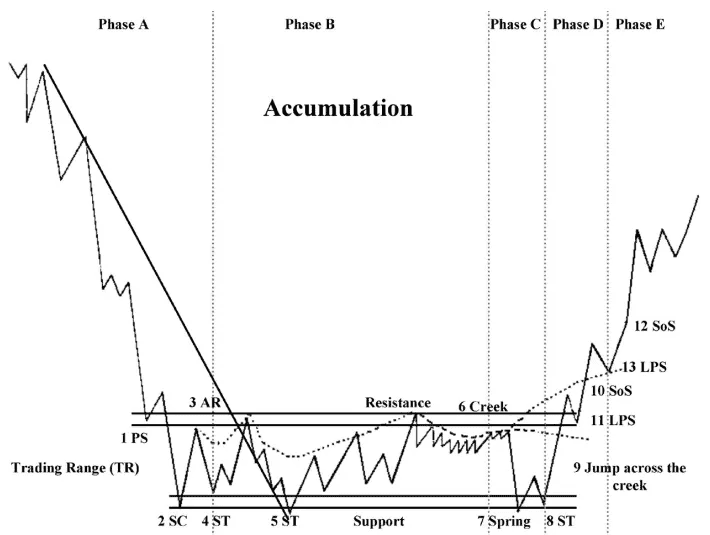

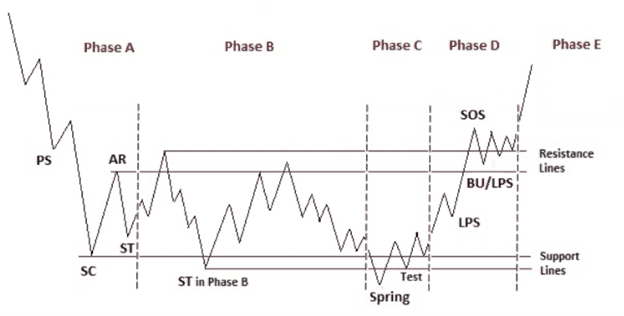

Según Wyckoff, hay seis partes diferenciadas en la fase de acumulación, cada una con una función específica. A continuación, las presentamos junto a sus etiquetas para referencia.

- Tenemos el “Soporte Preliminar” (PS)

Esto ocurre tras un gran movimiento bajista, donde comienzan a aparecer señales de alto volumen y spreads que se amplían. Es el primer indicio de que la venta puede estar llegando a su fin, pues empiezan a entrar compradores.

- Llamado “Clímax de Venta” (SC)

Es cuando falla el soporte preliminar, y el precio cae violentamente. Aquí se produce la venta por pánico. Pueden observarse movimientos de precio altamente significativos y spreads extremadamente amplios. A menudo, el cierre queda lejos del mínimo y las velas muestran largas mechas.

- El rally automático (AR)

Esta parte castiga a los vendedores tardíos. Tras el desplome, cuando la presión de venta deja de dominar, los compradores provocan un rebote intenso, similar en fuerza pero opuesto al clímax de venta. Esto es resultado de los short sellers cerrando posiciones. Habitualmente, el máximo de este punto define el límite superior del rango de consolidación posterior.

- El test secundario (ST)

El precio vuelve a los mínimos de la estructura, pero de forma mucho más controlada. El volumen por parte de los vendedores no debe aumentar. Es totalmente común que haya varios tests secundarios.

- El spring (o sacudida)

En cripto, este patrón resulta familiar en altcoins que han hecho suelo durante un tiempo. Es cuando el precio vuelve a testear los mínimos de manera brusca para engañar a los participantes y hacerles creer que la tendencia bajista continuará. Equivale casi a un “swing failure pattern” (fallo de barrido de mínimos): es, esencialmente, un sacudón para limpiar manos débiles. Ojo: no siempre es obligatorio que ocurra. Posteriormente, el precio debería recuperar rápidamente el nivel previo perdido en la estructura.

- Último punto de soporte, back up y señal de fortaleza (LPS, BU, SOS)

Estos patrones son claros cambios en la acción del precio respecto a lo visto antes en el rango. Aquí, el precio recupera pivotes microestructurales definidos antes. Habitualmente, la señal de fortaleza (SOS) se presenta tras el spring y suele ser un movimiento rápido y tendencioso donde los compradores controlan totalmente el mercado. El volumen hacia el fin del rango debe ser alto y provocar desplazamientos de precios importantes.

Lo que sucede tras este rango se conoce como mark up. Para ese momento, todo ya está hecho y el mercado frecuentemente se ve obligado a perseguir el movimiento alcista, provocando una reacción positiva prolongada. En definitiva, toda esta estructura tiene como objetivo generar confusión para que los grandes tomen oferta de los pequeños.

Un detalle fundamental es observar el volumen: tras la caída de alto volumen, la consolidación debe venir acompañada de volumen bajo. Especialmente tras el spring y durante la SOS y el mark up, el aumento notable del volumen comprador debe tener impacto claro en el precio.

¿Qué es el Ciclo de Distribución Wyckoff?

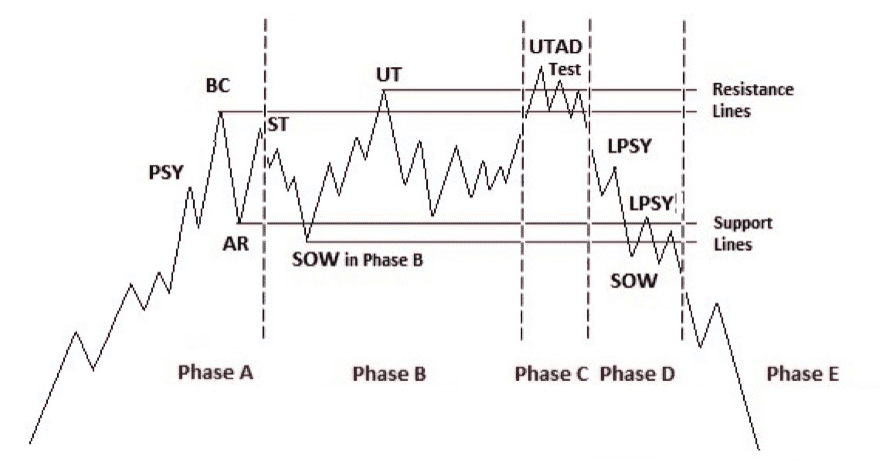

Un ciclo de acumulación suele estar seguido por lo que se denomina Distribución Wyckoff.

Tras que los operadores dominantes hayan incrementado posición en el ciclo de acumulación Wyckoff, venden esas posiciones cuando el precio del activo está alto. El ciclo de Distribución Wyckoff se desarrolla en cinco fases.

- Suministro Preliminar (PSY)

Suele producirse después de un aumento significativo de precio. Los operadores dominantes venden grandes porciones de sus posiciones, elevando el volumen de negociación.

- Clímax de Compra (BC)

El incremento de suministro provoca que los minoristas comiencen a tomar posiciones. Esa demanda hace que el precio siga subiendo. Los dominantes pueden vender sus posiciones a precio premium. Sin embargo, esta fase depende de una alta demanda minorista para evitar que la venta masiva de los dominantes tire el precio.

- Reacción Automática (AR)

El final de la fase BC se marca por una caída en el precio. Esto ocurre cuando menos operadores compran aunque sigue habiendo mucho suministro. El aumento de órdenes de venta hace que el precio baje hasta llegar al nivel AR, que marca el límite inferior del ciclo de distribución Wyckoff.

- Test Secundario (ST)

En esta fase, el precio vuelve a subir a la zona de BC. Aquí se testea el balance oferta-demanda. El precio máximo de este test llega cuando hay más oferta que demanda. A medida que el precio alcanza la zona BC, la actividad disminuye.

- Señal de debilidad, último punto de oferta, upthrust after distribution (SOW, LPSY, UTAD)

SOW ocurre cuando el precio cae cerca o por debajo de los límites iniciales del ciclo de distribución Wyckoff. Se da cuando hay más oferta que demanda y señala debilidad en el precio.

Después del SOW, viene el LPSY. En esta fase, los traders testean el soporte del activo en estos niveles bajos. Puede haber un pequeño rally, pero serán difíciles por exceso de oferta o falta de demanda.

La última fase posible es el UTAD, que no siempre ocurre. Si se da, suele ser cerca del final del ciclo: el precio sube como resultado de un aumento de demanda y empuja el límite superior del rango de toda la estructura.

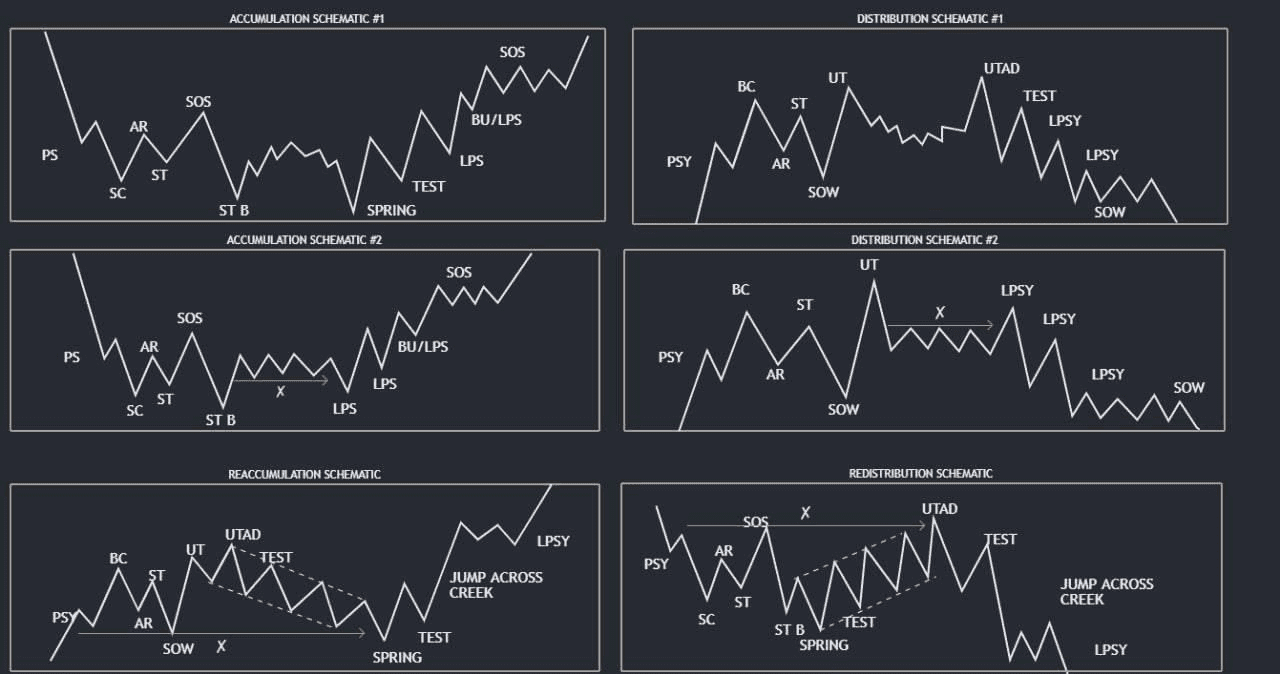

¿Qué es la Reacumulación Wyckoff?

Similar al ciclo de Acumulación Wyckoff, la Reacumulación es una fase donde los grandes operadores acumulan más posiciones. Sin embargo, en vez de acumular en tendencia bajista, la Reacumulación Wyckoff se da en tendencia alcista. El concepto es que el precio del activo llega a un clímax y decrece la actividad.

Cuando se da esta pausa, los traders convencionales suponen que viene una baja y venden.

Esto genera una caída en el precio, donde los dominantes pueden acumular más posiciones en cada intervalo de dicho descenso.

¿Qué es el ciclo de Redistribución Wyckoff?

El ciclo de Redistribución Wyckoff generalmente aparece durante una prolongada tendencia bajista. Comienza cuando no hay participación de grandes operadores. Sin ese apoyo, el activo experimenta una tendencia bajista volátil. Esto atrae a vendedores en corto, que apuestan a que la bajada continúe. A medida que el short genera ganancias, provoca rebotes fuertes en el precio.

El primero de estos rebotes marca el inicio del ciclo de Redistribución. Los grandes toman posiciones en cada intervalo del rango. Cuando el activo está arriba, los dominantes abren cortos.

Cuando el precio vuelve a caer, pueden comprar para cubrir y proteger sus cortos, lo que además da soporte. En el siguiente rally, los dominantes abren nuevos cortos.

¿Cómo operar usando el método Wyckoff?

Operar el patrón de acumulación Wyckoff implica alinear tus operaciones con el smart money en lugar de con la multitud. Aquí tienes estrategias clave para operar de manera efectiva:

-

Compra cerca del soporte: Acumula posiciones en la parte baja del rango de acumulación, cerca del nivel de soporte. Espera señales de formación de suelo, como un clímax de venta seguido de test secundarios o un spring (ruptura falsa hacia abajo). Si ocurre un spring y recupera rápido, es un punto óptimo de entrada. Usa siempre un stop-loss bajo el mínimo del spring.

-

Entrada por confirmación: Si comprar dentro del rango te resulta arriesgado, espera un rompimiento por encima de la resistencia con volumen fuerte, indicando el fin de la fase de acumulación. Entra en el rompimiento o el primer retroceso (último punto de soporte fuera del rango). Este enfoque conservador confirma el inicio de tendencia alcista.

-

Análisis de volumen y spread: Vigila el volumen y el spread del precio. En acumulación, el volumen decreciente en caídas y creciente en subidas indica momentum alcista. Si las bajadas traen mucho volumen y no hay recuperación, considera cortar pérdidas.

-

Posiciones parciales y paciencia: Escala tu entrada: compra parcialmente en el spring, añade en el último punto de soporte y más tras el breakout. La acumulación puede demorar, por ello sé paciente y evita reaccionar a subidas menores.

-

Salidas: Planea tus salidas en la fase de mark up, tomando utilidades en resistencias previas. Monitorea señales de distribución Wyckoff para identificar cuándo salir y asegurar ganancias.

Por ejemplo, si Bitcoin cae de $50k a $20k y fluctúa entre $18k (soporte) y $24k (resistencia), un trader Wyckoff podría comprar tras un spring a $17,5k y añadir más en la ruptura de $24k. Es clave gestionar el riesgo con stop-losses y estar consciente de que, incluso con patrones de acumulación correctamente identificados, pueden producirse fallas ante eventos inesperados.

Conceptos Fundamentales de la Metodología Wyckoff

Para comprender estas fases en mayor profundidad, es fundamental dominar los conceptos clave de la metodología general de Wyckoff.

¿Cuáles son las tres leyes de Wyckoff?

-

La Ley de Oferta y Demanda: Es un concepto económico básico, no exclusivo del Método Wyckoff. Wyckoff se enfoca en cómo los traders pueden analizar oferta y demanda para operar con ventaja. En resumen:

- El precio sube cuando la demanda es mayor que la oferta.

- El precio baja cuando la demanda es menor que la oferta.

- El precio no varía mucho cuando oferta y demanda están equilibradas.

-

La Ley de Causa y Efecto: Esta ley sostiene que cada cambio (efecto) es causado por factores previos (causa) en el mercado. Wyckoff indica que las subidas de precio son consecuencia de una fase de acumulación, no de la casualidad. De la misma manera, las caídas resultan de una fase de distribución. La causa —acumulación o distribución— es la que crea el efecto en el precio.

-

Ley del Esfuerzo vs. Resultado: Sirve para evaluar si una tendencia continuará. Contrasta el volumen de negociación (esfuerzo) con la acción del precio (resultado). Si el precio refleja el volumen, el mercado está en equilibrio. Si hay mucho movimiento lateral y poca acción en precios, puede anticipar una reversión.

¿Qué es el "Composite Man" de Wyckoff?

El “Composite Man” (Hombre Compuesto) es una herramienta didáctica presentada en The Wyckoff Course in Stock Market Science and Technique. Permite a los traders imaginar el mercado y entender su psicología de forma concreta.

La idea es imaginar que hay una sola persona detrás de todas las acciones del mercado. Para ganar, el trader debe entender las reglas que sigue ese operador, para anticiparse.

La interpretación popular es que el Composite Man representa a los grandes inversionistas institucionales que mueven el mercado. Las enseñanzas de Wyckoff sobre el Composite Man se resumen así:

- El Composite Man planea, ejecuta y concluye sus campañas cuidadosamente.

- El Composite Man atrae al público a comprar activos donde ya ha acumulado gran posición, haciendo muchas transacciones con grandes volúmenes y generando la apariencia de un “mercado amplio”.

- Hay que estudiar los gráficos de cada activo para juzgar el comportamiento del precio y las intenciones de los operadores que dominan el mercado.

- Con estudio y práctica, es posible interpretar las motivaciones que hay detrás de la acción que muestra un gráfico. Wyckoff y sus colegas creían que, quien comprendiera el comportamiento del Composite Man, podría identificar muchas oportunidades de trading e inversión lo suficientemente pronto para sacarles provecho.

Conclusión

Dominar el patrón de acumulación Wyckoff puede llevar tu trading en cripto de reactivo a verdaderamente proactivo. En vez de temer esos periodos laterales y tranquilos luego de un crash, comenzarás a verlos como oportunidades —zonas donde el smart money se prepara para la siguiente corrida alcista. Estudiando las fases de acumulación, entendiendo la psicología del Composite Man y conociendo las señales clave, estarás listo para comprar barato cuando otros venden por miedo.

Para capitalizar al máximo estas ideas, necesitas un exchange avanzado y confiable para ejecutar tus estrategias. Phemex es una plataforma de trading cripto altamente recomendada, con todo lo necesario para operar como un profesional. Puedes negociar mercados spot y acumular durante una fase Wyckoff reconocida, o usar Futuros en Phemex para operar apalancado tras una ruptura. Además, Phemex brinda bots de trading para automatizar tu estrategia, y mientras esperas que se ejecuten tus operaciones, puedes generar intereses con Phemex Earn sobre tus tenencias cripto.

Lee más

- Método Wyckoff: ¿Qué es y cómo funciona?

- Cómo operar con Criptomonedas: Guía definitiva

- TTM Squeeze Indicator: Qué es y cómo utilizarlo

- TradingView: Qué es y cómo usarlo con Phemex

- Los traders más famosos del mundo

- Social Trading en cripto: ¿qué es y cómo funciona?

- ¿Qué son las aplicaciones descentralizadas (dApps)?

- Copy Trading: replica cualquier portafolio de trading