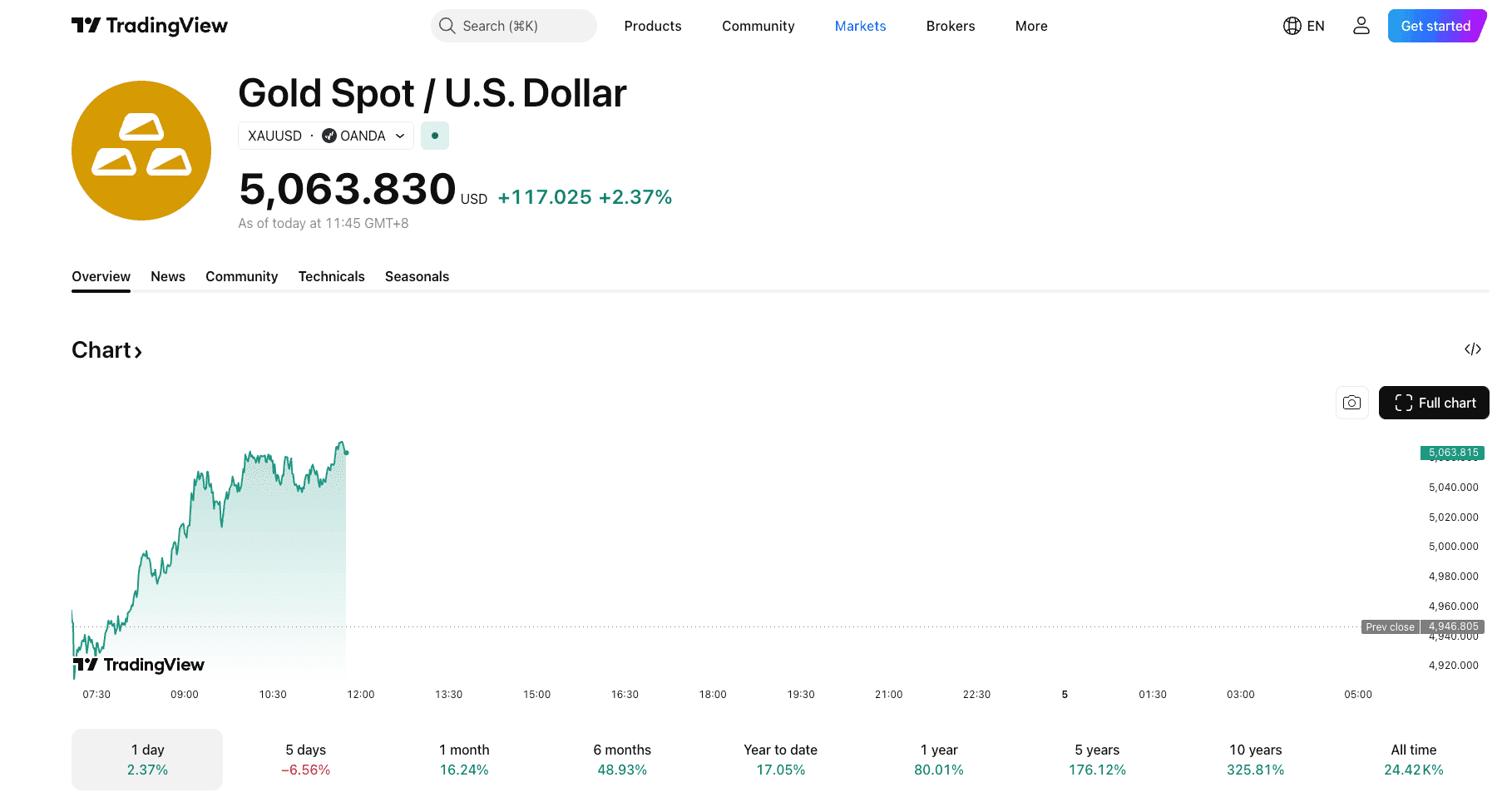

2026'nın finansal ortamı, küresel para düzenindeki köklü bir değişimle şekillenmiştir. 4 Şubat 2026'da, altın piyasası tarihi bir dönüm noktasına ulaşarak 5.000 dolar psikolojik direnç seviyesini aşmıştır. Şu anda 5.063,83 $ seviyesinde işlem gören, değerli metal artık geleneksel bir koruma aracı olmaktan çıkıp çok kutuplu ekonomide yüksek likiditeli bir rezerv varlığına dönüşmüştür. Bu rapor, bu hızlı yükselişin yapısal tetikleyicilerini, Tokenize Gerçek Dünya Varlıkları (RWA) kavramının gelişimini ve 2026 mali yılının geri kalanı için öngörüleri inceler.

2026 Yükselişi: 5.000 Dolarlık Tabana Veri Odaklı Bakış

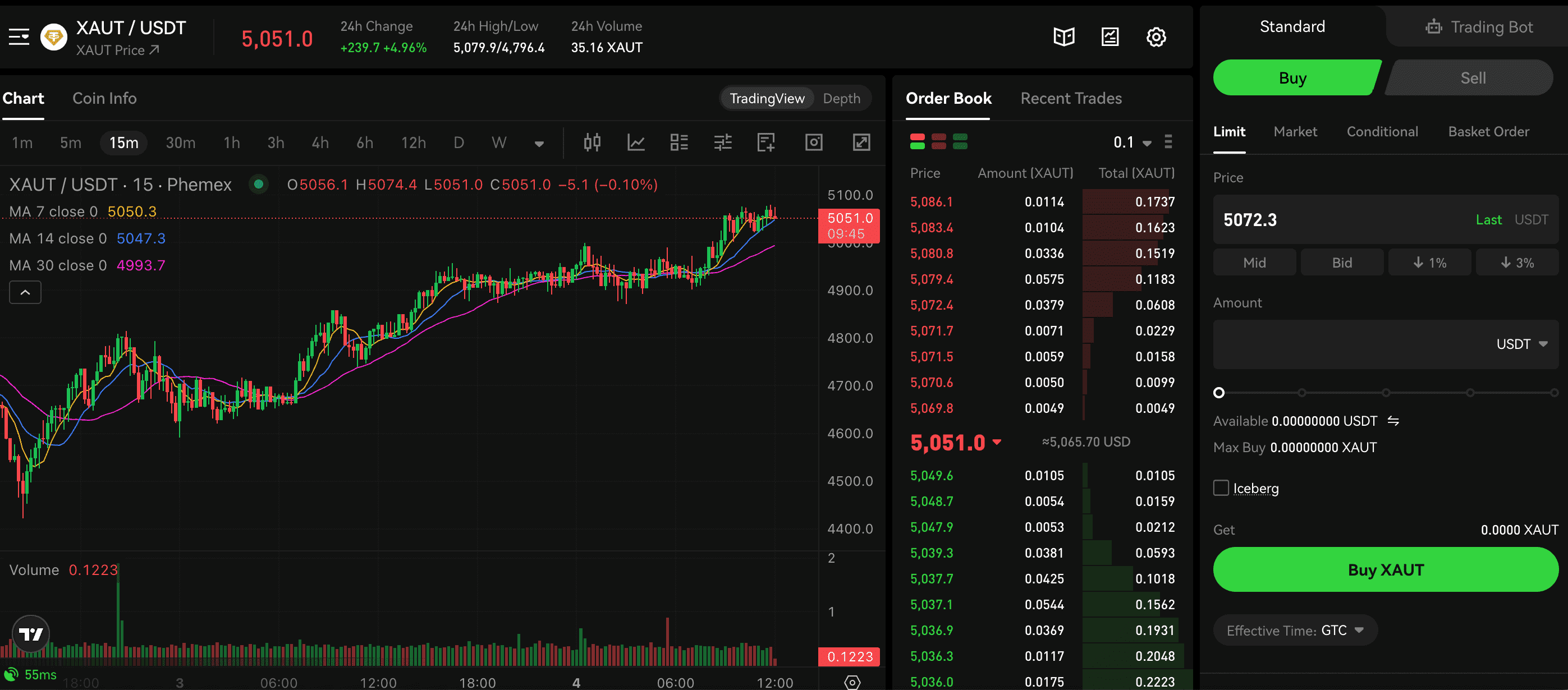

4 Şubat 2026 tarihli TradingView grafiklerinde görülen, altının gün içi %2,37’lik (+117,02 $) yükselişi, tekil bir spekülatif hareket değildir. Bu, üç yıllık bir yeniden değerleme döngüsünün sonucudur.

1. Teknik Göstergeler ve Piyasa Hızı

Mevcut 5.063,83 $ fiyatı, agresif fiyat keşfi dönemini takip etmektedir. Son bir yılda %80,01 getiriyle, altın G7’deki neredeyse tüm büyük hisse endekslerinden daha iyi performans göstermiştir. Bu hareketin hızı, "Korku Temelli Hedge" anlayışından "Yapısal Dağılıma" geçiş ile desteklenmiştir. Teknik destek, 2025'te görülen 2.500 $ seviyesinden, artık 4.900 $ üzerindeki güçlü tabana taşınmıştır.

2. 7/24 Likidite Fenomeni

Bugünkü seansta kritik bir gözlem, %2,37’lik artışın büyük ölçüde Asya ve Avrupa seanslarının çakıştığı dönemde gerçekleşmesidir. 2026 piyasasında "piyasa açılışları" kavramı giderek anlamını yitirmektedir. Tokenize altın varlıkları (RWA) sayesinde likiditenin artması, kesintisiz fiyat keşfi sağlar ve Londra ya da New York açılışlarında geleneksel olarak görülen boşlukların önüne geçer.

Makro Katalizör: 350 Trilyon Dolarlık Borç Duvarı

2026 altın rallisinin ana tetikleyicisi, "Egemen Borç Vadesi Zirvesi" olmuştur. Analistler, rekor borç seviyeleri ve kalıcı yüksek faiz oranları arasındaki çatışmanın uzun süredir risk taşıdığını vurgulamaktaydı; 2026’da bu çatışma gerçekle buluşmuştur.

1. Yeniden Finansman Tuzağı

2020–2021 düşük faiz ortamında ihraç edilen egemen borçların önemli bir kısmı 2026 başında vadesine ulaşmıştır. Hükümetler, piyasanın "Kriz Oranları" olarak adlandırdığı seviyelerden bu borçları yeniden finanse etmek zorunda kalmıştır. Bu durum, merkez bankalarının enflasyon hedeflerinden ziyade devletin mali sürdürülebilirliğini önceliklendirmek zorunda hissettiği "Mali Üstünlük" rejimine yol açmıştır.

2. G7 Para Birimlerinde Negatif Reel Getiri

Nominal oranlar yüksek kalmaya devam etse de, altın tutmanın "fırsat maliyeti" reel olarak negatife dönmüştür. 2026’da, tedarik zinciri yeniden yapılanması ve enerji dönüşüm maliyetleri nedeniyle enflasyonun sürekli olduğu gözlenmiştir. Bu nedenle, 5.000 $ seviyesindeki altın, küresel borcun servis edilebilmesi için fiat paranın değer kaybetmesinin kaçınılmazlığına matematiksel bir koruma olarak fiyatlanmaktadır.

Phemex’te TradFi işlemlerine başlayın

Merkez Bankası Devrimi: Dolarizasyonun Azalması ve Altın Tabanlı Ticaret

2026’da merkez bankası davranışı artık basit rezerv çeşitlendirmesinin ötesine geçmiştir. Yeni bir "Nötr Rezerv Paradigması" uygulanmaya başlamıştır.

1. BRICS+ Yol Haritası

2026’nın ilk çeyreğinde, BRICS+ genişlemesi, altına dayalı bir mutabakat birimi için teknik altyapısını başarıyla başlatmıştır. Amaç, Dolar’ın tüm işlemlerde yerini almak değil; blok içi ticarette "Sert Teminat" katmanı oluşturmak olmuştur. Böylelikle, ülkeler itibari borca dayalı değil, fiziksel veya tokenize külçeyle bakiye ödeyerek altın için kalıcı ve fiyat hassasiyeti olmayan bir talep tabanı yaratılmıştır.

2. Bölgesel Vaka: "Goldpreis Prognose 2026"

Avrupa’da, özellikle Almanya’da, "Goldpreis Prognose 2026" (Altın Fiyat Tahmini 2026) hem bireysel hem kurumsal portföy tahsisinde önemli bir unsur olmuştur. Euro bölgesindeki üye devletler arasındaki yapısal farklılıklar nedeniyle, Alman yatırımcılar yeniden "Sachwerte" (gerçek varlıklar) kavramına yönelmiş, altını Avro bölgesinde nötr bir varlık olarak görmeye başlamıştır.

Kurumsal Dönüşüm: Geleneksel ETF’lerden Tokenize Altına (XAUT)

2026’da piyasaya altınla maruz kalma yöntemlerinde büyük bir değişim yaşanmıştır. T+2 takas döngüsü ve banka saklamalı ETF’ler dönemi, Tokenize Gerçek Dünya Varlıkları (RWA) modelinin verimliliğiyle değişmektedir.

1. Neden XAUT 2026 İşlemlerine Hakim?

Kurumsal tahsisçiler, egemen varlık fonları ve yüksek frekanslı işlem (HFT) şirketleri, artık 7/24 likidite ve anında takası önceliklendirmektedir. XAUT, bu dönüşümün önde gelen aracı olmuştur.

-

Anında Taşınabilirlik: Fiziksel külçeden farklı olarak, XAUT sınır ve borsalar arası anında taşınabilir; marjin gereksinimini karşılayabilir veya ani jeopolitik risklere karşı hedge aracı olabilir.

-

Sıfır Saklama Maliyeti: Geleneksel kasa ve sigorta maliyetleri, tokenizasyon modeliyle azaltılır ve daha verimli bir "Taban Teminat" sağlar.

2. Phemex Avantajı

Phemex gibi platformlarda, Tether Gold ile dijital varlık ekosistemine entegre olarak, yatırımcıların altını daha karmaşık stratejilerde teminat olarak kullanması mümkün hale gelmiştir. Bugünkü %2,37’lik hareket ağırlıklı olarak yatırımcıların stablecoinlerden çıkış yapmasıyla gerçekleşmiştir.

2026’da Altın ve Bitcoin: "Çifte Güvenli Liman" Algısı

2026 piyasasında "Altın vs. Bitcoin" çatışması aşılmıştır. Her ikisi de "Anti-Kırılgan" portföyün iki temel unsurudur.

1. Korelasyon Değişimi

Şubat 2026 itibarıyla, Altın ile Bitcoin arasındaki korelasyon +0,82 seviyesindedir. Her iki varlık da merkezileşmiş mali yönetim güvenindeki azalmaya tepki vermektedir.

-

Bitcoin “Yüksek Beta Dijital Altın” Olarak: Bitcoin, 2026 dijital ekonomisine büyüme ve teknolojik fayda sağlar.

-

Altın “Taban Teminat” Olarak: 5.000 $ üzerindeki altın, kurumsal risk komiteleri için gerekli istikrarı ve tarihi precedenti sunar.

2. "Sistemden Çıkış" Anlatısı

Piyasa algısına göre her iki varlık da geleneksel bankacılık sisteminden çıkış stratejisinin parçasıdır. "Dijital Dolar" (CBDC) uygulamalarının gündemde olduğu bir dönemde, merkezi yargı yetkisinin dışında varlık talebi artmıştır.

Emtia Süper Döngüsü: Gümüş ve Bakır

Başlıklar altına ayrılmış olsa da, 2026 emtia süper döngüsünde endüstriyel gereksinimler de önemli rol oynamaktadır.

1. Gümüş (SLVON): Yetişme Fırsatı

Tarihsel olarak, boğa piyasasının ilerleyen aşamalarında gümüş, altından daha iyi performans gösterir. Altın 5.000 $ seviyesindeyken, Altın-Gümüş oranı oldukça gerilmiştir.

-

Güneş & 6G Katalizörü: 2026’da, Perovskit güneş hücrelerinin yaygınlaşması ve 6G altyapısının küresel yayılımı, gümüşte arz açığı oluşturmuş, bu da fiyatlara yansımıştır.

-

Hedef: Analistler, gümüşün yıl sonuna kadar 150 $/ons seviyesini test etmesini beklemektedir.

2. Bakır (TCU29): Altyapı Gücü

Altın parasal stresi ölçerken, bakır teknolojik ilerlemeyi gösterir.

-

Yapay Zekâ Veri Merkezleri: 2026’da yeni nesil yapay zekâ veri merkezleri, 2023’e göre %400 daha fazla bakır yoğunluğu gerektirmektedir.

-

Uzay Ekonomisi: Uydu takımyıldızları ve yörüngesel lojistik modülleri, yüksek saflıkta bakır alaşımlarına fiyat duyarsız yeni bir talep yaratmıştır.

Stratejik Senaryolar: 2026 Fiyat Hedefleri

Bugün 5.063,83 $ seviyesinin aşılmasının ardından, Phemex Piyasa İstihbaratı 2026'nın geri kalanı için senaryo bazlı projeksiyonlarını güncellemiştir.

| Senaryo | 2026 Yıl Sonu Hedefi | Makro Tetikleyici |

| İyimser (Boğa) | 8.500 $ | Büyük bir G7 para biriminde sistemik bir başarısızlık ya da jeopolitik risklerin ciddi şekilde artması. |

| Temel (Standart) | 6.500 - 7.200 $ | Sürekli %4 enflasyon, merkez bankalarının 7/24 alımına devam etmesi ve egemen borçların yeniden finansman baskısı. |

| Muhafazakâr (Ayı) | 4.200 $ | Borsalarda yaşanan ani satışlar nedeniyle kurumların altın satmak zorunda kalması ya da güçlü bir CBDC lansmanı. |

5.000 Dolar Çağında Risk Yönetimi

Altın dikey bir "hızlı yükseliş" evresine girmişken, risk yönetimi kritik önem taşır. Bugünkü seansta görülen volatilite (%2,37 saatler içinde) gösteriyor ki, 20. yüzyıl yatırım stratejileri (ör. üç aylık yeniden dengeleme) yetersiz kalabilir.

1. Gerçek Zamanlı Hedge

Yatırımcılar giderek Phemex’in 7/24 likiditesini kullanarak fiziksel altın varlıklarını XAUT veya vadeli kontratlarla hedge etmektedir. Bu, bankacılık saatleri dışında gelişen jeopolitik gelişmelere anında tepki verme olanağı sağlar.

2. "Hype" Tuzaklarından Kaçınma

5.000 $ eşiği önemli olsa da, profesyonel yatırımcılar perakende balonlarında görülen "kaçırma korkusu" (FOMO) davranışından uzak durmalıdır. 2026 rallisi temelde küresel borç dinamikleriyle desteklenmiş olsa da, "likidite boşlukları" kısa vadeli sert düzeltmelere yol açabilir.

Sonuç: 5.000 Dolar Tabana Geçiş Dönemi

4 Şubat 2026’da ulaşılan 5.063,83 $ seviyesi, tarihsel bir işarettir. Bu, "Savaş Sonrası Fiat Coşkusu"nun sonunu ve "Sert Teminat Sıfırlaması"nın başlangıcını simgeler.

Altın artık sadece bir emtia değildir; tüm diğer varlıkların ve para birimlerinin karşılaştırıldığı yeni ölçüttür. İster Avrupa’daki "Goldpreis Prognose" ister Doğu’daki "Dolarizasyonun Azaltılması Yol Haritası" perspektifinden bakılsın, görüş net: 2020’lerin başındaki 2.000 $’lık altın tabanı geçmişte kalmıştır. 5.000 $ tabanı yeni gerçekliktir.

Modern yatırımcı için 2026’da başarı, altının zamansız güvenliğini dijital varlık ekonomisinin avantajlarıyla birleştiren gelişmiş bir yaklaşım gerektirir.

SSS: 2026 Altın Piyasasını Anlama

S: Altın bugün neden 5.000 $'ı geçti?

C: 350 trilyon dolarlık küresel borç duvarı, merkez bankalarında artan "altınla ticaret" kullanımı ve uzun vadeli direnç seviyesinin teknik olarak aşılması gibi birçok faktörün birleşimiyle.

S: Phemex'te 7/24 altın işlemi yapabilir miyim?

C: Evet. Phemex, fiziksel altın fiyatını takip eden ve günün her saati işlem yapılabilen XAUT (Tether Gold) sunar. Böylece fiyat hareketlerine anında tepki verebilirsiniz.

S: 2026 sonlarına doğru gümüş, altından daha iyi bir yatırım mı?

C: Gümüş, daha yüksek potansiyel getiri sunsa da oynaklığı çok daha yüksektir. 2026 portföylerinde, istikrar ve büyüme arasında denge için genellikle 3:1 Altın:Gümüş oranı kullanılmaktadır.

S: Altın rallisinin en büyük riski nedir?

C: Tüm varlıkların aynı anda satıldığı sistemik bir likidite sıkışıklığı ana risk olarak kabul edilir. Ancak 2026’da, merkez bankaları tarihsel olarak likidite sağlamak için müdahale etmiştir ve bu genellikle altın rallisini desteklemiştir.

Phemex’te TradFi işlemlerine başlayın

Yasal Uyarı:

Bu rapor yalnızca kurumsal araştırma ve bilgilendirme amaçlıdır. Finansal, yatırım veya hukuki tavsiye değildir. Emtia, dijital varlıklar ve tokenize gerçek dünya varlıklarında (RWA) yapılan işlemler yüksek risk barındırır ve her yatırımcıya uygun olmayabilir. Geçmiş getiriler, örneğin %80,01 yıllık getiri, gelecekteki sonuçların garantisi değildir. Phemex bir işlem platformudur; bireysel yatırım danışmanlığı sunmamaktadır.