На дворе конец 2025 года, и мировая экономика по-прежнему сталкивается с неопределённостью. После нескольких лет высокой инфляции, геополитической напряжённости и изменений в монетарной политике многие инвесторы ищут надёжные средства для сохранения своего капитала. Во времена волатильности рынков или экономических спадов капитал часто перекочёвывает в активы, которые называют хранилищами стоимости — инвестиции, от которых ожидается сохранение или рост ценности с течением времени, даже когда другие активы дешевеют. Биткоин часто называют «цифровым золотом», что символизирует его роль как потенциального средства сохранения стоимости в современную эпоху.

Что такое хранилище стоимости?

Хранилище стоимости — это любой актив, товар или валюта, который можно отложить и спустя время изъять, не потеряв в ценности. Иными словами, хорошее хранилище стоимости сохраняет свою покупательную способность на длительном временном интервале. Классические примеры — золото и высококачественные государственные облигации, которые исторически считаются «тихой гаванью» для капитала. В отличие от них, скоропортящиеся товары (например, молоко или продукты питания) — плохое хранилище стоимости, так как их ценность со временем убывает из-за порчи.

Чтобы актив считался хранилищем стоимости, он, как правило, должен обладать следующими характеристиками:

Стабильность стоимости

Диверсификация (отвязка от рынков)

Сохранение покупательной способности

Долговечность и износостойкость

Хранилища стоимости должны быть долговечными. Актив не должен портиться или приходить в негодность. Драгоценные металлы — элементарные вещества, которые практически не подвержены коррозии; золотые украшения и монеты могут храниться в сейфе столетиями без потери свойств — потому золото часто передают по наследству. Недвижимость также может быть инструментом хранения стоимости, частично из-за долговечности (земля и хорошо построенные здания служат очень долго, хотя и требуют ухода). Валюта какой-либо страны может выполнять функцию хранилища стоимости только при стабильной экономике и контроле инфляции. Если деньги быстро обесцениваются (яркий пример — гиперинфляция), такая валюта не может считаться хранилищем стоимости.

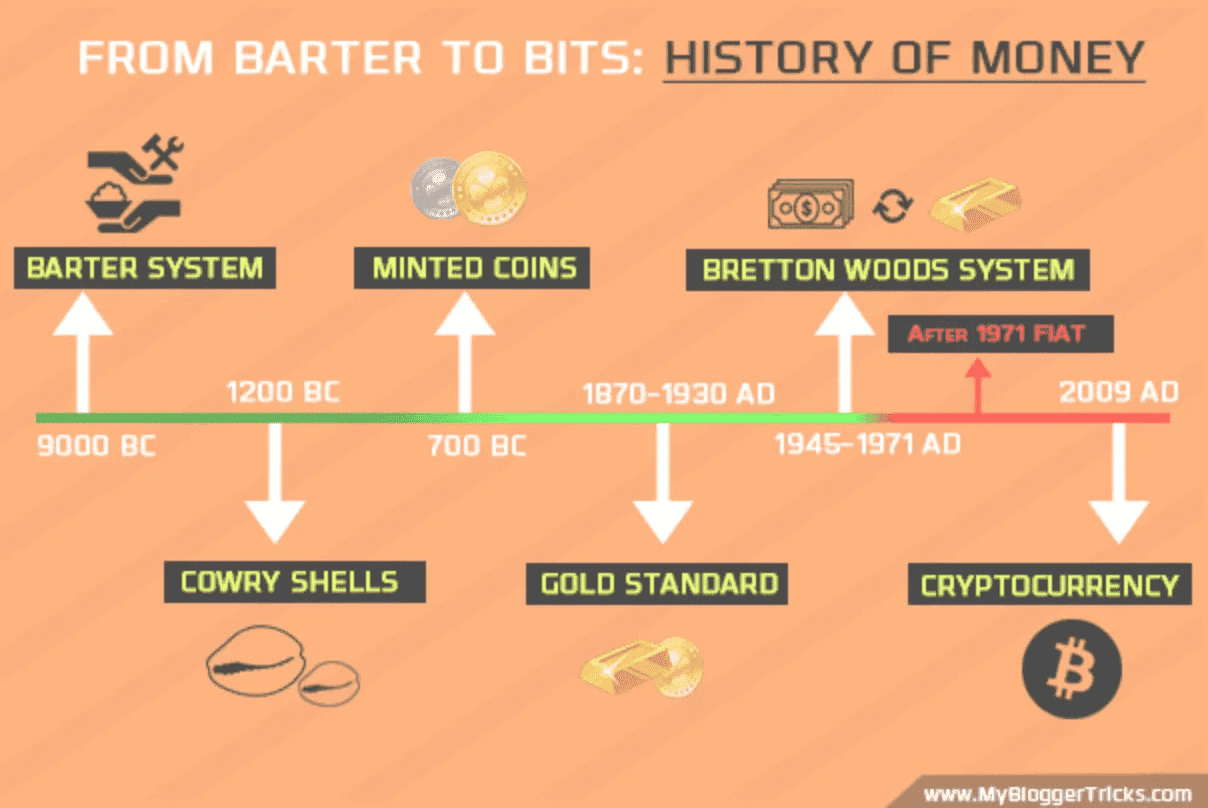

История денег (источник)

Традиционные хранилища стоимости: золото и деньги

Золото как хранилище стоимости

На протяжении веков золото считалось эталонным хранилищем стоимости. Цена на золото, как правило, стабильна, а долгосрочный тренд — постепенный рост. Его статус поддерживается следующими качествами:

-

Дефицит: Золото — редкий ресурс, не поддаётся искусственному созданию, а запас растёт очень медленно (в основном за счёт добычи).

-

Долговечность: Золото не ржавеет и не портится, а артефакты из золота, пролежавшие тысячи лет, сохраняют ценность.

-

Мировой спрос: В культуре и промышленности золото востребовано (ювелирка, электроника и т.д.), поэтому на него почти всегда есть покупатель.

Исторически золото сохраняло стоимость даже во времена войн и экономических кризисов. Даже в последние годы, когда мировая инфляция достигла рекордных уровней, золото установило новые номинальные максимумы (2023 год). Когда акции падали в панике — например, при распродаже в начале 2022 года — золото подешевело гораздо слабее, чем фоновые индексы, а затем быстро восстановилось. Именно поэтому инвесторы увеличивают долю золотых активов в портфеле в периоды неопределённости.

Тем не менее, золото не лишено рисков: его цена иногда топчется на месте десятилетиями (например, в 1980-х и 1990-х после пика 1980 года, скорректированного на инфляцию, золото практически не росло). Несмотря на это, статус золота как надёжного хранилища стоимости по-прежнему силён в 2025 году — его по праву называют «тихой гаванью».

Является ли фиатное деньги хранилищем стоимости?

Что насчёт «обычных денег» — национальных валют вроде доллара США или евро? Технически деньги должны быть хранилищем стоимости — это одна из базовых функций валюты. В стабильной экономике с низкой инфляцией хранение наличных относительно надёжно в краткосроке. Но за долгие промежутки фиатные валюты почти всегда теряют стоимость из-за инфляции. Большинство государств закладывают таргет на инфляцию (обычно около 2% в год), что означает: за одну и ту же сумму через год купишь чуть меньше, чем сейчас.

В начале 2020-х инфляция росла по всему миру — например, в США в 2022 году она составила примерно 8%, максимальный уровень с 1980-х. Это быстро подрывало покупательную способность денег: $100 на счету в начале 2022 года через год из-за инфляции могли купить лишь товаров на $92. Хотя основные валюты (доллар, евро) куда стабильнее, чем, скажем, венесуэльский боливар или аргентинский песо (где бушует гиперинфляция), даже «стабильные» валюты почти всегда обесцениваются со временем.

Именно поэтому хранение крупных сумм наличности не считается надёжным долгосрочным способом сохранения капитала. Однако на коротких промежутках или при дефляции наличные могут держать или даже наращивать покупательную способность (если цены снижаются). Кроме того, часть ликвидности важна для оперативных операций и сделок. Для долгосрочного сохранения сбережений инвесторы обычно выбирают активы типа золота, недвижимости и всё чаще — Биткоин, а не просто держат все сбережения в кэше.

Является ли Биткоин хранилищем стоимости?

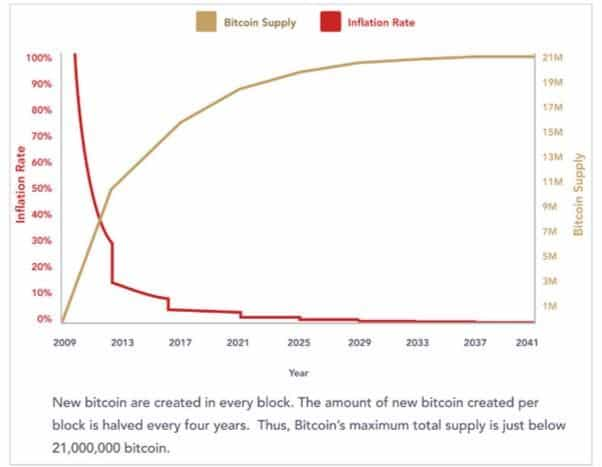

Дефицит

Главная причина, по которой Биткоин считают хранилищем стоимости — строго ограниченная эмиссия 21 млн монет и постоянно сокращаемое предложение новых BTC (из-за двукратного уменьшения награды за блок — событий «халвинг»). Такая финичная эмиссия и замедление инфляции придают Биткоину выраженные дефляционные свойства, схожие с золотом.

Запас биткоинов и уровень инфляции (Источник: River Financial)

Долговечность и мобильность

Волатильность

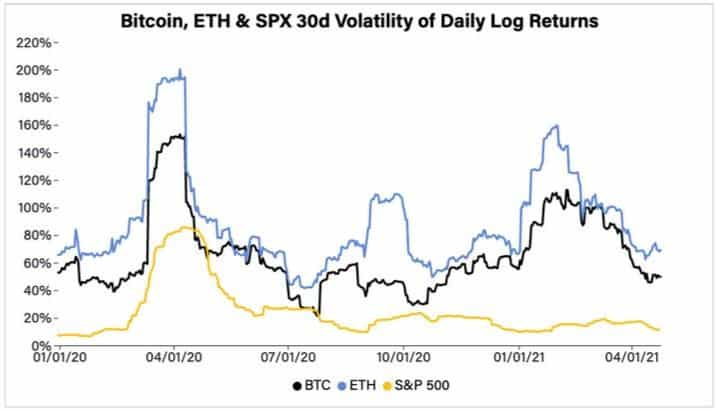

Одна из главных проблем BTC как хранилища стоимости — его высокая волатильность и мощные ценовые колебания. Например, только за прошлую неделю Биткоин просел на 30,5% — масштабное движение для любого актива, особенно для инструмента, от которого ждут стабильно защищённой стоимости. Золото, для сравнения, за тот же период упало лишь на 2,63%. Пока Биткоин так волатилен, сложно однозначно назвать его надёжным хранилищем стоимости — инвесторы ожидают от таких активов большей стабильности и планомерного роста.

Волатильность биткоина относительно других активов (Источник: Coindesk)

Корреляция с рынками

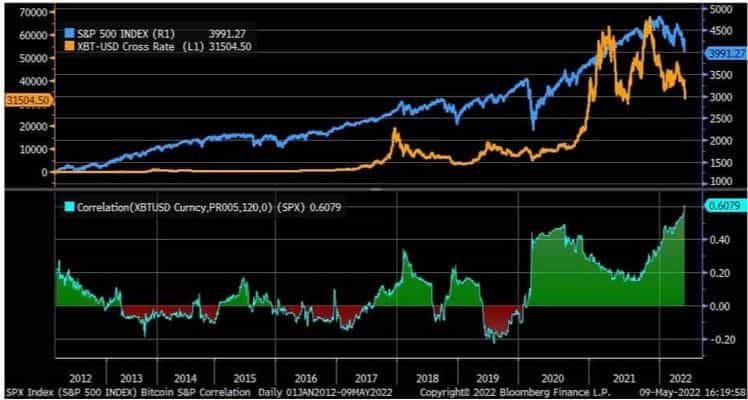

Как отмечалось выше, одна из главных особенностей хранилища стоимости — сохранять ценность при падении других рынков, т.е. быть отвязанным от движения финансовых индексов. Биткоин пока этого не достиг: коэффициент корреляции с S&P 500 — около 0,6, что довольно высоко (для понимания: коэффициент 1 — полная синхронность движения).

В отдельные годы, например, в 2019-м, корреляция Биткоина с акциями была низкой (-0,2), в 2016-м — 0,1; однако по мере роста популярности BTC у институциональных инвесторов его связь с остальным рынком также растёт. Иронично, но именно успех в институционализации повысил его корреляцию с финансовыми рынками и несколько снизил его «защитные» качества.

Корреляция биткоина с S&P 500 (Источник: Finbold)

Итак, у Биткоина действительно много признаков отличного актива-хранилища стоимости, однако стоит взглянуть на график: рынку потребуется ещё время, чтобы BTC можно было называть безоговорочным хранилищем стоимости.

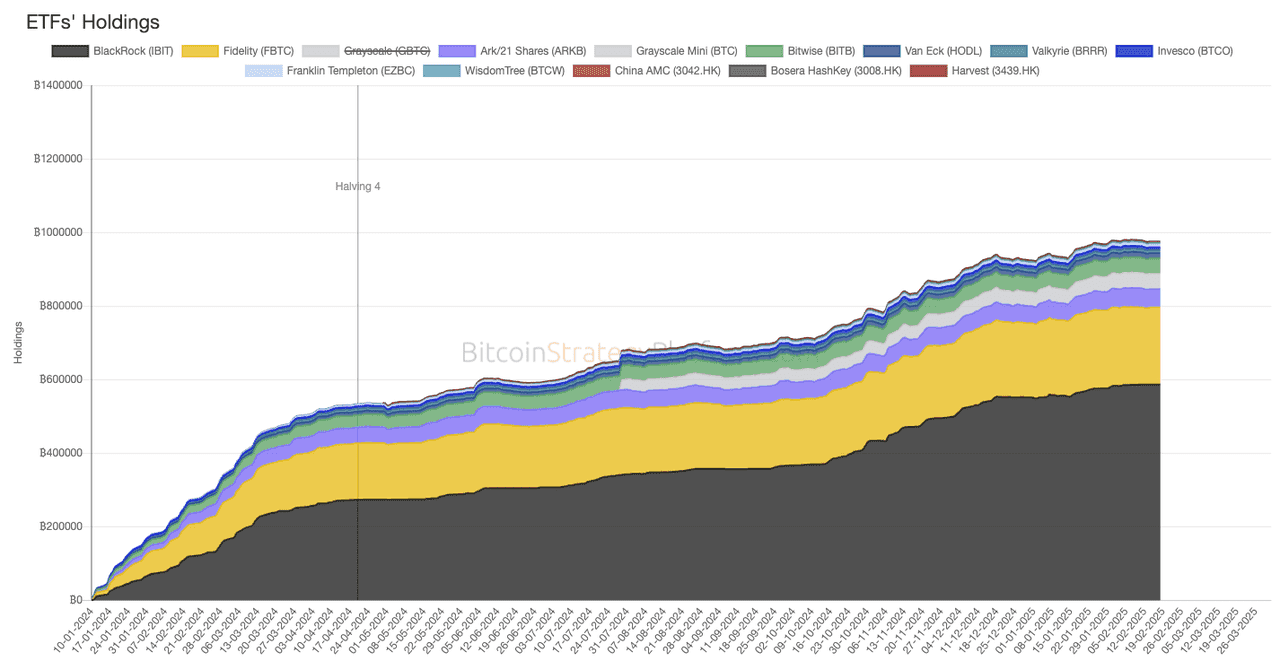

Адаптация и институциональная поддержка

Важное отличие наших дней от первых лет Биткоина — уровень институционального участия. Крупные игроки — от хедж-фондов до государств — уже вовлечены в Биткоин. Исследования за 2025 год показывают: 59% институтов планировали вложить не менее 5% портфеля в криптоактивы, прежде всего BTC. Крупные банки, ранее избегавшие крипты, запустили услуги по хранению и инвестициям в BTC. Несколько стран и регионов начали формировать биткоин-резервы: например, Сальвадор (где в 2021 году BTC признали официальным платёжным средством) продолжал наращивать объёмы BTC в 2025 году; штаты США (например, Техас) и отдельные пенсионные фонды также стали инвестировать в Биткоин как резервный актив. Запуск регуляторно одобренных биржевых фондов на Биткоин (ETF) открыл доступ на рынок пенсионным и благотворительным фондам, что с 2024–2025 годов вылилось в вливание десятков миллиардов долларов в BTC. Этот поток принятия повышает ликвидность BTC и со временем может снизить волатильность (базу крупных, долгосрочных держателей сложнее «поколебать» ценовыми рывками).

Рост институционального интереса также делает Биткоин всё более признанным ценностным активом, а не просто спекулятивным инструментом. Если такие компании, как Tesla или MicroStrategy держат BTC в резерве как эквивалент денежных средств или золота, то они рассматривают его как хранилище стоимости. В случае MicroStrategy Майкл Сэйлор прямо заявил: «Биткоин лучше наличных для долгосрочного роста капитала акционеров». Тренд институционального и государственного принятия, если он продолжится, повысит легитимность Биткоина и, возможно, создаст большую ценовую стабильность (хотя гарантий нет).

Диаграмма распределения биткоин-ETF (источник)

Вывод: Является ли Биткоин хорошим хранилищем стоимости?

Биткоин явно обладает некоторыми ключевыми свойствами хранилища стоимости: дефицит, долговечность, делимость и растущее принятие. За 15+ лет существования долгосрочная динамика BTC — ярко выраженный восходящий тренд: ранние последователи получили колоссальный прирост капитала. С нескольких центов в 2010-м Биткоин поднимался до ~$69 000 на пике (2021), и даже после мощных просадок в конце 2025-го его стоимость составляет десятки тысяч долларов за монету. Долгосрочные холдеры считают: этот трек-рекорд доказывает — в долгосроке BTC сохраняет и приумножает стоимость, особенно по мере роста адаптации.

Однако Биткоин всё ещё эволюционирует и пока не так надёжен, как золото. Его высокая волатильность остаётся главным недостатком: актив, способный за год просесть на 50% (пример — 2022 год), сложно считать «тихой гаванью» для инвесторов, ищущих стабильности. Кроме того, над ним всё ещё нависают регуляторные риски — теоретически, государства могут сильно ограничить оборот криптовалют, что скажется на цене. Добавим и технологические риски (правда, у Биткоина железная история устойчивости).

Итак, можно ли назвать Биткоин хорошим хранилищем стоимости? В 2025 году наиболее объективно назвать его формирующимся средством сохранения стоимости. У него всё больше свойств хранилища, и всё больше инвесторов используют его именно так. Но полного замещения классических форм (золота или фиата) ещё не произошло. Если рынок Биткоина продолжит расти, а волатильность — снижаться, он вполне может по-настоящему стать «цифровым золотом». Пока же это уникальный актив с потенциалом для сохранения и наращивания капитала — но при повышенных рисках и нестабильности по сравнению с традиционными инструментами. Инвесторам, рассматривающим BTC для долгосрочного хранения стоимости, стоит взвешенно подходить к рискам и рассматривать его скорее как дополнение к портфелю, а не абсолютную замену устоявшимся «тихим гаваням».