エグゼクティブサマリー

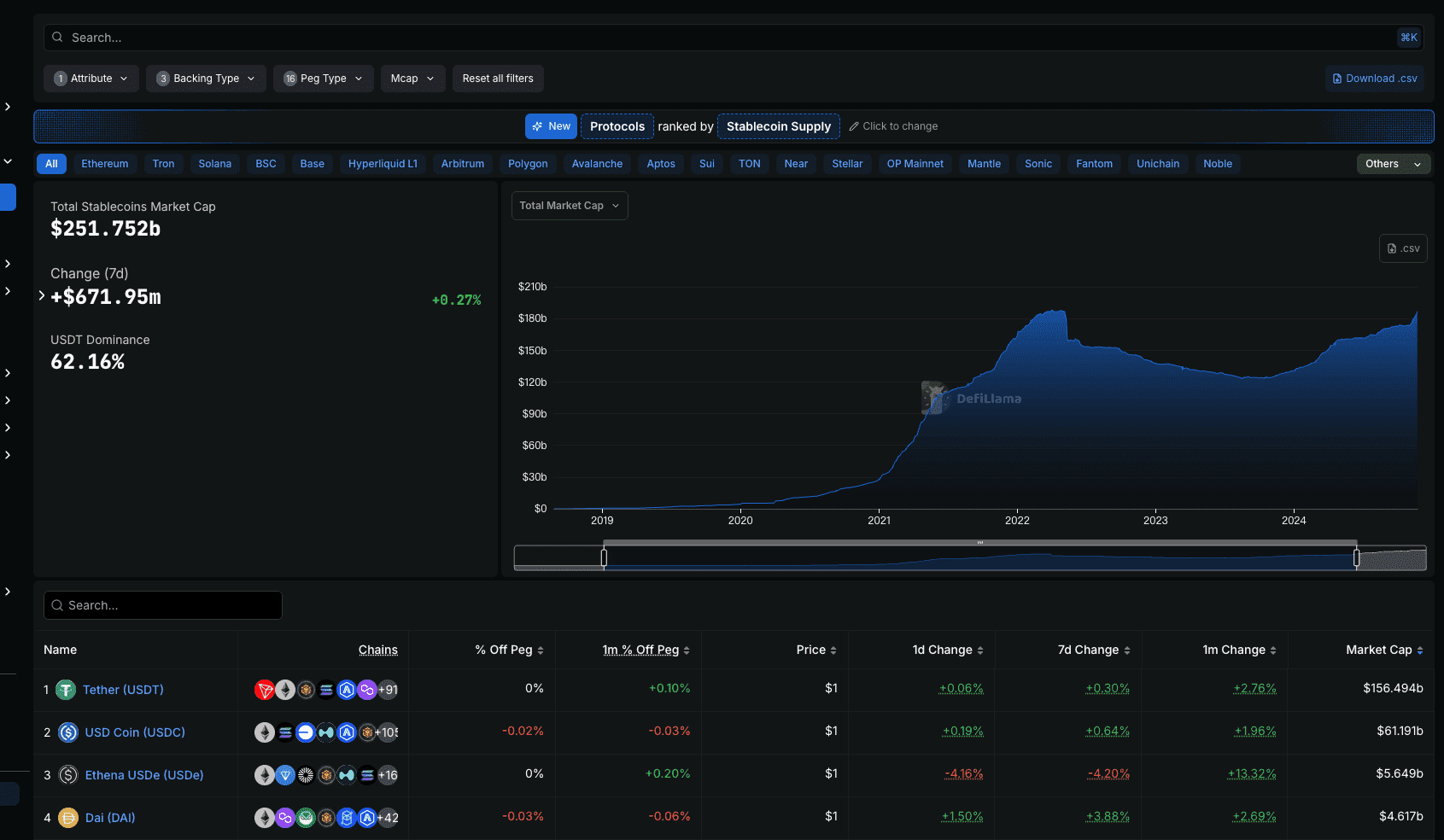

2025年が幕を開ける中で、ステーブルコインは2,520億ドルの時価総額を誇り、規制変革の只中にある暗号資産市場の錨として機能しています。Tether(USDT)が62.16%のシェアで市場を主導し、次いでUSD Coin(USDC)が24.28%と続き、両者とも1ドル付近のペッグを維持しています。EUの暗号資産市場規制(MiCA)は2025年半ばに全面施行され、米国ではGENIUSステーブルコイン法が6月に上院を通過、アジア地域は各国で異なる規制フレームワークを進行中です。このグローバルな規制の分断化が流動性、取引戦略、市場構造の再編を促しています。本記事ではこれらの動向を体系的に整理し、各地域の規制枠組みを比較しながら、Phemexのようなプラットフォームが、規制適合型ステーブルコイン、最適化された取引ペア、透明なユーザー教育を通じてどのように対応可能かを解説します。

進行中の規制:グローバル・タイムライン

2025年のステーブルコイン規制は国・地域ごとに異なり、分断化された状況です:

| 地域 | 2025年の状況 | 法的マイルストーン | 主な影響 |

|---|---|---|---|

| EU | 2025年7月全面施行 | MiCA EMT/ART規制 | USDT上場廃止、EURe・stEURへの移行 |

| 米国 | 上院可決(2025年6月) | GENIUSステーブルコイン法 | 全額準備型トークンの法的明確化 |

| 日本 | 2024年施行済み | ステーブルコイン法+JVCEAガイドライン | 銀行発行型トークンのみ許可 |

| シンガポール | 規制枠組み進行中 | MASステーブルコイン規範 | 高いコンプライアンス基準、テストネット導入 |

| 中国本土 | 全面禁止 | デジタル人民元(DCEP)拡大 | ステーブルコイン禁止、OTC取引停止 |

| 香港(SAR) | 条例可決 | ステーブルコインライセンスフレームワーク | グローバル発行拠点、法定通貨の柔軟性 |

Googleは2025年4月よりEU27全域でMiCA準拠の暗号資産広告規制を施行。広告主はCASPライセンス保持およびGoogleの本人確認審査が必須となります。複数の中央集権型取引所が2025年4月1日までにEEAユーザー向けにMiCA非準拠ステーブルコイン(USDT, FDUSD, TUSD, DAI等)をスポット・証拠金市場から上場廃止。これらの動きにより、市場再編が進行しています。

1.1 ステーブルコイン市場概況:規模、優位性、安定性

2025年半ば時点で、グローバル・ステーブルコイン市場の時価総額は約2,520億ドルに到達。これは暗号資産市場の流動性基盤としての継続的なニーズを反映しています。下表は主要ステーブルコインの市場ポジションと安定性指標まとめです:

主なポイント:

- 市場成長:週間約6億7,200万ドル(+0.27%)増加。CeFi取引高とDeFi流動性プールが原動力。

- USDTの優位性:USDTの62.16%シェアは規制圧力(例:MiCA上場廃止)を受けつつも、USDCは24.28%に伸長し、規制適合型の選好が強まる。

- 価格安定性:いずれのトークンも1ドルペッグからの乖離は0.2%未満。DeFi特化型USDeも含め強固な裏付けメカニズムを示し、市場信頼が高い。

- 新興勢力:Ethena USDe(2.25%)、DAI(1.83%)はDeFiで存在感を拡大、USDT・USDC依存度の分散傾向。

このスナップショットは、規制主導の市場転換へのステーブルコイン市場の強靭性を浮き彫りにしています。

MiCA:明確なルールと流動性の再配置

EUのMiCA規制は、電子マネートークン(EMT)と資産参照型トークン(ART)を定義し、以下を求めます:

- 法定通貨による全額準備保有(フルリザーブ)

- 発行者のEU当局によるライセンス取得

- 毎月の監査および償還保証

- 非準拠トークンへの取引量上限

市場インパクト:

- 欧州CEXからのUSDT上場廃止

- CurveのstEURプールのTVLが2025年半ばに8,500万ドルへ

- EURe・agEURの取引増加も、流動性はまだ限定的

MiCAは法的な明確化をもたらす一方、短期的には流動性がDeFiや非EU取引所に移行。既存金融機関も規制適合製品の規模拡大が不可欠となっています。

米国:市場規律主導から立法へ

2025年6月18日、米国上院がGENIUSステーブルコイン法を可決。スコット・ベッセント財務長官は「ドル覇権の確立」と評価しました。適合ステーブルコインは現金同等物とみなされます。主な要件は1:1の法定通貨準備、FDIC保険機関による発行、即時償還、月次開示です。

Canaccord Genuityは、同法が規制上の不確実性を排しプログラム可能マネー時代の幕開けと指摘。アナリスト予想:

- 暗号資産トレード以外へのステーブルコイン利用拡大

- 米国短期国債需要の増加

- 法人決済での機関投資家導入増

市場動向:

| ステーブルコイン | 法的地位(2025年) | コンプライアンス状況 | 市場シェア(2025年第2四半期) |

|---|---|---|---|

| USDT | オフショア・未規制 | 監査限定的 | 62.16% |

| USDC | 自主規制 | 月次監査、現金担保 | 24.28% |

| PYUSD | 銀行発行 | FDIC保証・フルリザーブ | 2.5% |

分析:

- 価格安定性:USDC月間乖離-0.02%、USDT+0.10%。ペッグ維持の強化で、法案通過後の信認向上。

- 市場シフト:USDCシェアはQ1の22%から24.28%へ拡大(規制適合が牽引)、USDTは62.16%もオフショア規制リスクに晒される。

- 投資家センチメント:Circle(USDC発行元)株価は法案後12%上昇、上場以来+440%で、適合型トークンの将来への楽観示唆。

- 今後の見通し:法的曖昧性は低下したが、下院承認待ち(2025年Q4に見込まれる)。

アジア:多様な戦略、分岐する道筋

日本:2024年施行の日本のステーブルコイン規制は、銀行・信託会社のみを発行者と認めています。日本銀行によると、キャッシュレス決済比率は2010年の13.2%から2024年に42.8%へ上昇し目標超え。神山和広氏は「デジタル化で紙幣需要は大幅減」と言及。内田真一副総裁は将来の小売決済でCBDCが主要な役割を担い、民間ステーブルコインとCBDCの共存も示唆。

シンガポール:MASは全額裏付け・即時償還を義務付ける規則を策定中。XSGD、EUReなどがローカルDeFi環境でテスト運用。

香港(SAR):ステーブルコイン条例で任意の法定通貨ペッグ発行を認め、プログラマブル金融を後押し。デジタル資産カストディは51億HKD、取引高は172億HKDに到達。Ant Group Internationalは香港・シンガポールでライセンス申請中。

中国本土:ステーブルコイン全面禁止、USDT OTC取引も停止。公式のデジタル人民元(DCEP)のみデジタル決済手段として推進。

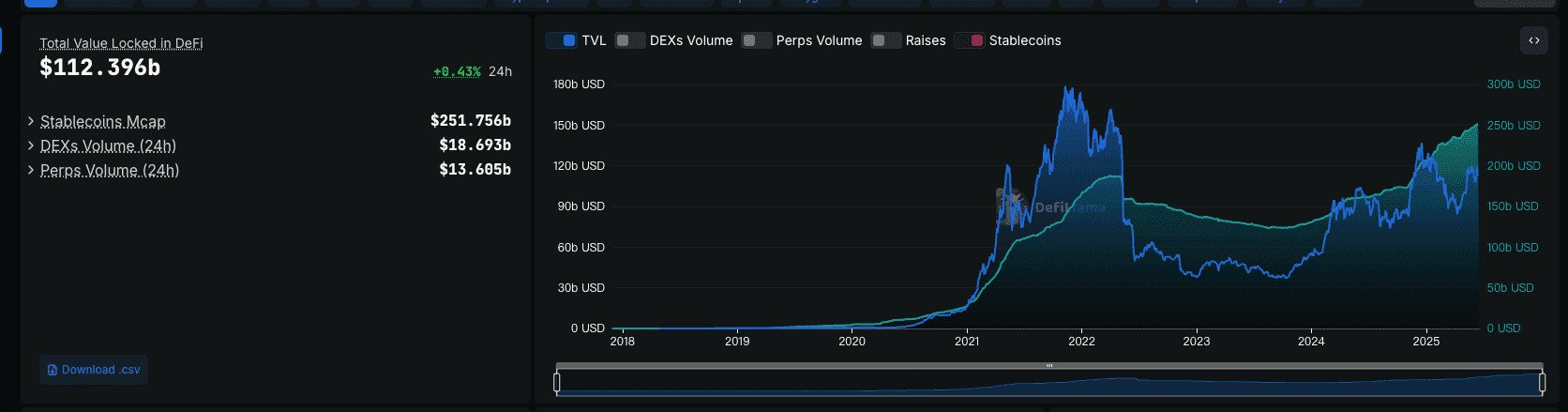

DeFiとトークン化:構造的な再編の始まり

DEX流動性:

- CurveのstEUR/agEURプールやLayer2での(wEURe、ブリッジUSDC)利用が拡大。Ethena USDe(時価総額56.5億ドル、2.25%シェア)とDAI(46.2億ドル、1.83%)がボラティリティ(USDe:7日間-4.20%)にもかかわらず存在感増。

- LayerZero、Synapseなどクロスチェーンブリッジでアクセス拡大。ただしUSDeの月間乖離0.20%はブリッジリスクを浮き彫りに。

CeFi動向:

- 規制適合市場でUSDT→USDC/PYUSDへの取引ペア移行が進行。

- ボラティリティ抑制や監査簡素化を目的にステーブルコイン限定オーダーブックが増加。

ケーススタディ:USDtbとBUIDL:

- Ethena LabsとSecuritizeが、シンセティックUSDtb(時価総額1億1,400万ドル)とBlackRockのトークン化国債ファンドBUIDL(TVL28.8億ドル)間で24時間365日変換を可能に。

- BUIDLがUSDtb準備の90%を担保、ステーブルコインと伝統金融(TradFi)の融合を示唆。

DeFiは規制主導の流動性を吸収し、USDeやDAIも安定性に課題を抱えつつプール分散を牽引しています。

市場インパクトとトレード戦略

2025年の規制変動はステーブルコイン市場を抜本的に再構成し、流動性の分断、取引ペアの再編、そして取引者・機関投資家に新たなチャンスを生み出しています。以下、現状の市場変化と高度なトレーディング戦略を詳述します。

市場インパクト:

- 流動性の分断化:

- EUではMiCA施行に伴いUSDTが大手CEXから上場廃止、8,500万ドルのTVLがCurveのstEURプールに流入。ただしEUReおよびagEURは時価総額合計で約1,000万ドルと規模が小さく、CeFiの流動性は限定的。トレーダーはDeFiやドバイ拠点の非EU取引所へ移動。

- 米国ではGENIUSステーブルコイン法の影響でUSDCのCeFi優位(シェア24.28%)、USDT(62.16%)は適合市場で徐々にシェア縮小。機関投資家のUSDC利用増で米国債利回り上昇。

- アジアでは、日本の銀行発行型トークン(例:JPYC)、香港の法定柔軟型ステーブルコインが地域ごとに流動性サイロを形成。中国のDCEP禁止でOTC USDTフローはDeFiへ迂回、Layer2プール(wEUReなど)が毎週5,000万ドルの資本を吸収。

- 取引ペアの再編:

- CeFiはEU・米国でUSDTペアからUSDC/PYUSDペアに軸足を移し、MiCA非準拠トークン(USDT、DAI等)のEEAユーザー向け上場廃止も。クロスカレンシーペア(例:ETH/EURe, BTC/JPYC)は規制強化の影響で2025年第2四半期に流動性20%減少。

- 米規制下取引所を中心に、ステーブルコイン同士のオーダーブック(例:USDC/PYUSD)が主流化、監査やボラティリティ管理を容易に。

- アービトラージ機会:

- CurveのUSDeプール(7日間-4.20%)など、規制起因の価格変動でDeFiアービトラージが可能。LayerZeroやSynapse等のクロスチェーンブリッジ経由のリージョン間価格差を活用、USDeの月間0.20%乖離から1日あたり100万ドルのアービトラージ。

- 鯨ウォレットはコンプライアンス目的でDAI(7日間+3.88%)やPYUSD(シェア2.5%)に分散。オンチェーンデータでは2億ドル超のDAIがL2プールに移行。

- 機関導入動向:

- ヘッジファンドや企業など機関投資家がステーブルコイン割当を増加中。特にコンプライアンス(FDIC担保)性を重視しUSDC、PYUSDが選好。JPMorganはクロスボーダーB2B決済でステーブルコイン利用が15%増、低額国際送金でSWIFT代替となると報告。

- 米国・香港での規制明確化に伴い、トークン化米国債(BUIDL等)の担保型ステーブルコインが5億ドル規模で法人への導入進展(Securitize調査)。

- クロスボーダー決済の混乱:

- MiCAによる取引量上限や中国DCEP規制でUSDT還流の国際送金が10%減。香港のステーブルコイントランザクション拠点には1億ドル以上の資金が集約(HKMAデータ)。

- ステーブルコインブリッジ(例:Synapse)は規制アービトラージで週5,000万ドルの流出、ブリッジ特有リスク増加。

- ステーブルコインの信用リスク構造:

- USDTの混合資産担保(コンプライアンススコア2.5)は監視強化対象、価格乖離+0.10%は市場の信用警戒を示唆。USDC(-0.02%)、DAI(-0.03%)はペッグを強固に維持。

- アルゴリズム型USDe(7日間-4.20%)は信用リスクが高く、機関導入には不向きだが投機的トレーダーに注目される。

取引戦略:

- ダイナミック・ヘッジ:

- 低乖離型ステーブルコイン(USDC:-0.02%、DAI:-0.03%)を活用し、ボラティリティの高いペア(例:ETH/USDC)のヘッジでペッグリスクを最小化。オンチェーン担保が透明なDAIでETH/USDCヘッジすることで相場急変の影響抑止。

- USDTの乖離(+0.10%)は、規制報道時のヘッジ解消シグナルとして監視。

- リージョナル・ペアの最適化:

- EUではEUReペア(例:BTC/EURe)、日本はJPYCペアを優先し地域コンプライアンスに準拠。香港ならUSD/HKDペアでクロスアービトラージを狙い、HKMAの法定通貨柔軟性を活用。

- MiCA施行後など規制に応じてペアを再構築(例:EUでUSDTペアの上場廃止に即応)。

- クロスチェーン・アービトラージ:

- DeFiの価格乖離(USDe月間0.20%ずれ)をLayerZero/Synapse等のブリッジで活用し、L2とメインネット間でUSDC/wEUReの0.01~0.03ドル差分を狙う。1回10,000ドル以内でブリッジリスク管理も必須。

- オンチェーン分析で鯨の資産移動(例:2億ドルのDAI L2流入)を追跡・アービトラージシグナルに。

- ボラティリティ主導のDeFi戦略:

- CurveプールのUSDe週間-4.20%の波動利用で短期イールドファーミング。下落時に参入し、安定型(USDC:-0.02%乖離)へのローテで利益確定。DAI(+3.88%)のプール組み合わせでリベース型戦略も有効。

- 投資ポートフォリオの10%をUSDeの投機に割り当て、信用リスクに応じて上限管理。

- ステーブルコイン・ペアのアルゴリズム取引:

- HFTボットでCeFiのステーブルコインペア(例:USDC/PYUSD)のマイクロアービトラージを自動売買。Phemexのようにコンプライアンス重視でUSDT、USDC、DAIなど多様なペアを提供する取引所は、規制環境でのリスク分散・柔軟な運用が可能。Phemex上で前述の分散ポートフォリオも簡単に構築できます。

- 2025年第1四半期のUSDCシェア+2.28%時点のデータでバックテストしアルゴ最適化。

- ステーブルコインタイプ別分散投資:

- 法定通貨担保型(USDC、PYUSD)に50%、暗号資産担保型(DAI)に30%、アルゴ型(USDe)に20%割り当て。MiCAの取引量規制等、法令動向で毎月リバランス。

- USDCの月次監査、USDTの四半期監査など、担保開示状況に応じて配分調整。

- 規制不確実性に備えるリスク管理:

- GENIUS法の下院審議遅延等のリスク対策で、非USDステーブルコイン(EURe、JPYC等)に20%を分散。USDTポジションは0.05%のペッグ乖離にストップロス注文を設置しオフショア規制時に即時撤退。

- 香港のステーブルコイン拠点などリージョン分散で一極集中リスクを削減。

結論:ステーブルコイン=次世代金融インフラ

ステーブルコインは2,520億ドル規模の市場と1ドル近傍の高い安定性を備え、プログラム可能な資本レイヤーとして機能します。米国・EUの規制枠組みおよび香港の柔軟性が、その「金融インフラ」としての地位を確かなものとしています。

免責事項

本記事は情報提供のみを目的としており、金融、投資、法律、取引など具体的なアドバイスではありません。暗号資産市場は変動性が極めて高く、大きなリスクを伴います。投資や取引を行う際は必ずご自身で十分に調査し、信頼できる専門家にご相談ください。Phemexおよび本記事執筆者は、記載内容の利用によって生じたいかなる損失・損害についても一切の責任を負いかねます。