2025年末となり、世界経済は依然として不確実性に直面しています。数年にわたる高インフレや地政学的緊張、金融政策の変化を経て、多くの投資家が資産を守るための安全な避難先を求めています。市場のボラティリティや経済不況時には、いわゆる「価値の保存手段」とされる資産、すなわち他の資産が下落する中でも長期にわたって価値を維持または増大すると期待される投資先へと資金が流れる傾向があります。ビットコインはしばしば「デジタルゴールド」と呼ばれ、現代における新たな価値保存資産としての役割を象徴しています。

価値の保存手段(ストア・オブ・バリュー)とは?

価値の保存手段とは、今後も価値を失わずに保存・取り出しができる資産、商品、通貨のことです。つまり、優れたストア・オブ・バリューとは、長期間にわたりその購買力を維持できるものを指します。代表例としては、歴史的に安全資産と見なされてきた金や高格付け国債などがあります。一方で、生鮮食品(牛乳や食料品など)は時間とともに価値が失われるため、不適切な価値の保存手段となります。

ストア・オブ・バリューとして認められるためには、一般的に以下の特徴を有しています:

価値の安定性

市場とのデカップリング

購買力の維持

耐久性と長寿命

ストア・オブ・バリューは耐久性も不可欠です。資産は劣化したり失効したりしてはいけません。貴金属は化学的に安定で腐食せず、金の宝飾品やコインは長期間保管しても価値を失いません。不動産も、手入れを怠らなければ長寿命であり(ただし維持コストが必要)、ストア・オブ・バリューに相応しい面があります。通貨も、発行国が経済安定とインフレ制御を維持できれば価値保存手段となり得ますが、ハイパーインフレーションなどで購買力が急減すると、その役割を果たせません。

お金の歴史(出典)

従来のストア・オブ・バリュー:金と通貨

金の価値保存力

何世紀にもわたり、金は究極の価値保存資産と見なされてきました。金は価格が比較的安定しており、長期的には緩やかな上昇傾向を持ちます。その地位を支える特徴は以下の通りです:

- 希少性: 金は希少で人工的に生み出せず、主に採掘によってわずかに供給が増えるのみです。

- 耐久性: 金は錆びず腐食もしないため、何千年も前の金製品でも価値を保っています。

- 世界的な需要: 文化的にも産業的にも(金は宝飾品や電子部品等に使われ)常に一定の需要があり、売り手と買い手がほぼ必ず存在します。

歴史的に、金は戦争や経済危機を乗り越えて価値を維持してきました。最近でも、世界のインフレが2023年頃に数十年来の高水準になった際も、名目価格で過去最高を記録しました。2022年前半の株式市場急落時も、金の価格下落は株式よりはるかに緩やかで、回復も早かったため、不確実性の高い時代に安全資産として投資家に選ばれています。

ただし、金もリスクがゼロではありません。例えば1980年代~1990年代は、(インフレ調整後で見れば)金価格は長期間伸び悩みました。それでも2025年の現時点においても、金の価値保存力は依然高く、「セーフヘイブン」としての立場を保っています。

法定通貨は価値の保存手段か?

それでは、米ドルやユーロなどの法定通貨はどうなのでしょうか?本来、通貨の機能のひとつに「価値の保存」があります。インフレが低く経済が安定していれば、現金は短期間なら価値を保てます。しかし長期的には、法定通貨は大抵インフレによる価値減少を免れません。多くの国は年間2%程度のインフレを目安にしており、現金の実質購買力は年々徐々に減少します。

2020年代初頭には世界的にインフレが急騰し、米国でも2022年には約8%と、1980年代以来の高水準を記録しました。このため、2022年初頭に100ドル貯金していた場合、1年後には8%のインフレを想定するとその実質購買力は92ドル相当まで減少します。米ドルやユーロは、ベネズエラ・ボリバルやアルゼンチン・ペソ(いずれもハイパーインフレを経験)ほどではないにせよ、長期で見れば「安定」通貨も値下がり傾向にあります。

長期的な資産形成の観点から、多くの人が現金のみを価値保存手段と捉えることを避けています。一方、短期やデフレ局面では現金が価値を維持、あるいは購買力が増加することもあります。また流動性や日常決済のために現金保有は不可欠ですが、長期的な資産保全には、金や不動産、さらにはビットコインなどへの分散が重視されるようになっています。

ビットコインは価値の保存手段となるか?

希少性

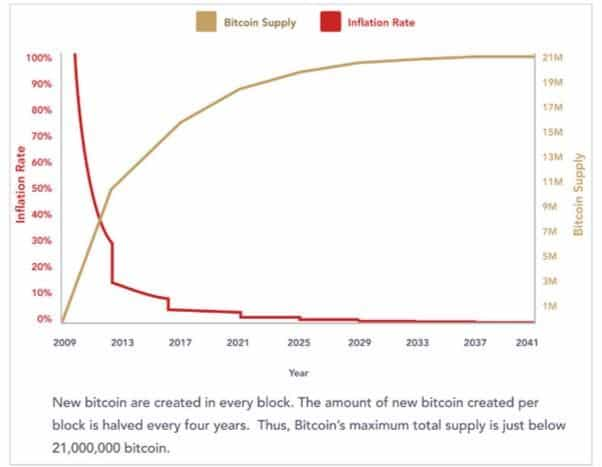

ビットコインがストア・オブ・バリューとされる最大の理由は、発行上限が2,100万枚と定められていること、そして新規発行ペースが半減期(半減期)ごとに減少していく設計にあります。この供給上限と新規供給の減少は、金と同様の強いデフレ圧力をビットコインにもたらしています。

ビットコイン供給量とインフレ率(出典:River Financial)

耐久性と可搬性

ボラティリティ

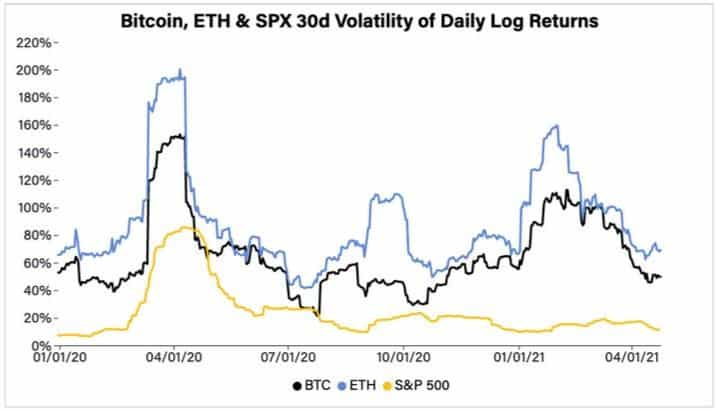

ビットコインの最大の課題のひとつは、著しい価格変動(ボラティリティ)です。例えば直近1週間でビットコイン価格が30.5%下落した事例があり、どの資産と比較しても非常に大きな変動幅です。価値保存資産は本来安定性が求められるのに対して、金は同期間で2.63%の下落にとどまりました。このような高いボラティリティが続く限り、ビットコインをストア・オブ・バリューと位置付けるのは難しく、安定と緩やかな資産増加を求める投資家にとっては十分な安心材料とはなりにくいでしょう。

他資産と比較したビットコインのボラティリティ(出典:Coindesk)

市場との相関性

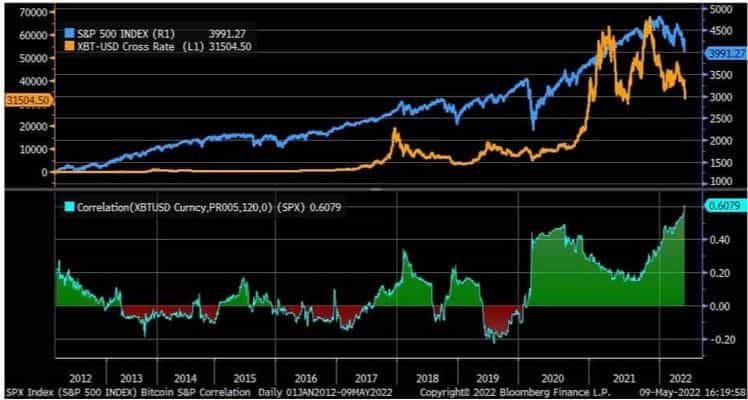

前述の通り、価値保存資産に求められるのは、他の金融市場と切り離された(ノンコリレーション)安定性です。しかし、ビットコインはその域に達しておらず、S&P500指数との相関係数は0.6(1が完全な相関)と高い値を示しています。

2016年には0.1、2019年には-0.2と、ビットコインが非相関的だった時期もありましたが、取引参加者の裾野が機関投資家などへ拡大するなかで、むしろ従来金融市場との連動性が強まった面もあります。このパラドックスにより、ビットコインがストア・オブ・バリューとして市場変動のヘッジとなりきれない実情が存在します。

ビットコインとS&P500の相関(出典:Finbold)

総じて、ビットコインにはストア・オブ・バリューとして優れた特性が多くあるものの、価格チャートを振り返れば、本物の価値保存資産としての地位を確立するにはまだ課題が残っている点も見て取れます。

採用拡大と機関サポート

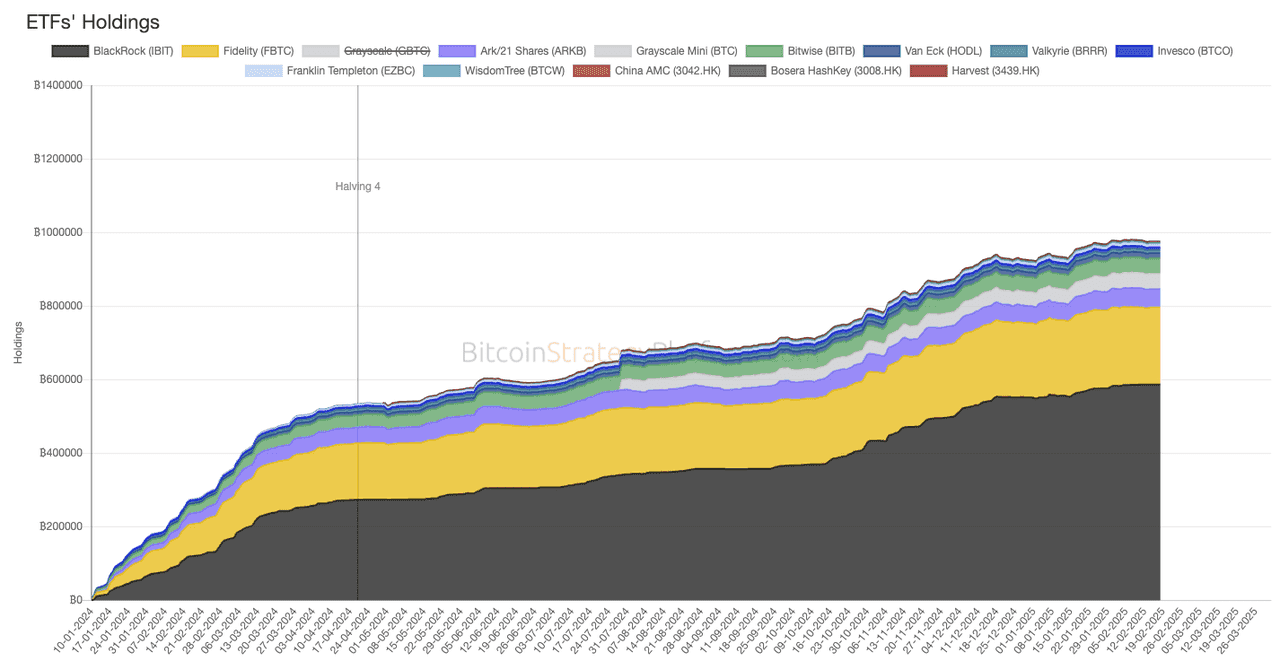

ビットコインの初期と2025年現在とで大きく違う点は、「機関による採用率の高さ」です。ヘッジファンドから国家まで、今やあらゆる大口投資家がビットコインに注目し、2025年の調査では機関投資家の59%が、ポートフォリオの5%以上を暗号資産で運用する計画があると回答しています。かつては仮想通貨に消極的だった大手銀行も、ビットコインのカストディ(保管)やエクスポージャー提供を始めています。2025年には、2021年にビットコインを法定通貨にしたエルサルバドルが引き続きBTCを蓄積し、米国テキサス州や一部年金基金もビットコインを長期準備資産とする動きが見られました。また、規制されたビットコインETFの登場により、年金基金や大学基金などの長期資金もビットコイン市場に参入し、2024~2025年に数百億ドル規模の資金流入を生み出しています。こうした「本格的な採用」は流動性を高め、中長期のボラティリティ縮小にも寄与すると考えられます(投資家層が拡大し、長期保有志向が価格変動を緩和しやすくなるため)。

また、機関投資家の受け入れ強化は、ビットコインが単なる投機先としてでなく「価値保存資産」として認識されつつある証拠でもあります。テスラやマイクロストラテジーのような企業が、財務資産としてビットコインを保有することは、事実上キャッシュや金と同等の価値保存手段と見なしていることに他なりません。特にマイクロストラテジーのCEOマイケル・セイラーは「現金よりも株主価値防衛に優れる」と公言しています。このような企業・政府による持続的な採用増加が続けば、ビットコインの市場信頼性が高まり、価格安定にも貢献する(完全な保証ではありませんが)と考えられます。

ビットコインETF保有量ダイアグラム(出典)

結論:ビットコインは良いストア・オブ・バリューか?

ビットコインはストア・オブ・バリューの主要な属性──希少性、耐久性、分割性、そして拡大する受容度──の一部を確かに備えています。15年以上の歴史を振り返れば、長期的な価格推移は大きく上昇しており、初期投資家はインフレを大幅に上回るリターンを享受しました。2010年には数セントだったビットコインは、2021年におよそ69,000ドルの最高値を記録し、2025年末時点でも1ビットコイン数万ドルの水準です。長期保有者にとっては、ビットコインの実績が、普及とともに価値を維持・増大してきた傍証といえます。

一方でビットコインは進化の途中にあり、金ほど安定したストア・オブ・バリューとはいえません。ボラティリティは依然として大きな課題であり、2022年のように1年で50%も暴落する可能性があれば、安定志向の投資家の信頼は得にくいかもしれません。また、規制リスク(各国政府で仮想通貨が大幅規制される可能性)や技術的リスク(ただしビットコイン・ネットワーク自体は現在まで非常に堅牢)も存在します。

では、ビットコインは「良い」ストア・オブ・バリューか?2025年の時点で最も妥当な評価は、ビットコインは新興の価値保存資産であるということです。多くの特徴を備え、実際に一定の投資家層がその役割で利用し始めています。しかし、ゴールドや法定通貨のように「万人が選ぶ安定資産」という段階へ完全に成熟したわけではありません。もし今後ビットコイン市場がさらに拡大し、過度な価格変動が一段と緩和されれば、真の「デジタルゴールド」の称号を手にする日も近いかもしれません。現時点では、伝統的なストア・オブ・バリューと比べてリスクとボラティリティは高いけれども、資産の保全・成長の新しい選択肢として注目される唯一無二の存在だといえるでしょう。ビットコインを価値保存資産として検討するなら、そのリスクも十分勘案し、既存の安全資産を置き換えるのではなく、あくまでも「補完」として活用することを推奨します。