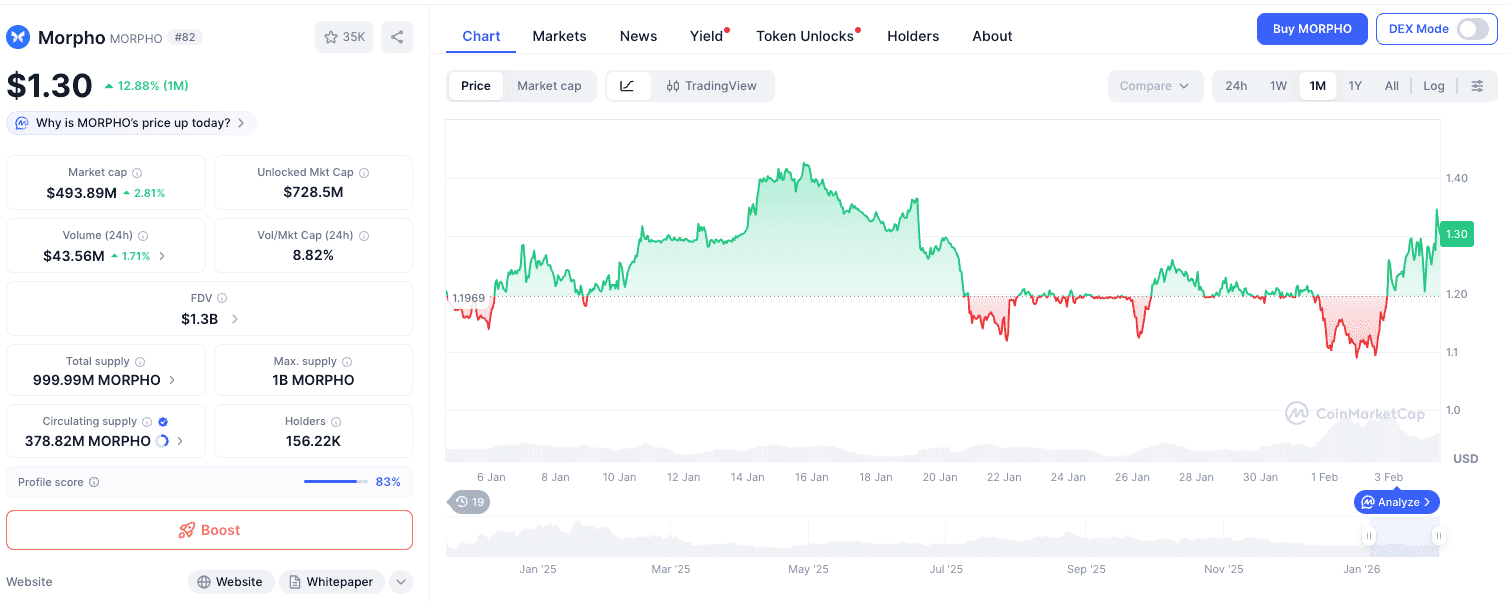

Al entrar en 2026, el panorama de las finanzas descentralizadas (DeFi) ha pasado de la provisión básica de liquidez hacia una mayor eficiencia de capital y modularidad. Los datos de mercado de principios de 2026 muestran un aumento en la utilización y actividad de mercado de Morpho (MORPHO), un protocolo que busca rediseñar los mecanismos fundamentales de los préstamos descentralizados. Con el token MORPHO cotizando cerca de 1,30 USD y una capitalización de mercado circulante cercana a 500 millones, el protocolo es analizado no solo como una "capa de optimización", sino como un componente fundamental en el stack modular DeFi.

Esta guía ofrece un análisis técnico objetivo del protocolo Morpho, su motor de emparejamiento peer-to-peer (P2P) y su posicionamiento en los sectores de préstamos institucionales y minoristas en 2026.

La evolución de los préstamos DeFi: el papel de Morpho en 2026

Para analizar la posición actual de Morpho en el mercado, es fundamental entender la evolución estructural de los protocolos de préstamos. Históricamente, el sector se caracterizaba por modelos "Peer-to-Pool". Aunque estos modelos ofrecían liquidez inmediata, incluían inherentemente una "diferencia" (spread), es decir, la brecha matemática entre lo que paga un prestatario y lo que recibe un prestamista. Esta diferencia actúa como reserva de liquidez, pero suele resultar en una eficiencia subóptima de las tasas de interés para ambas partes.

En 2026, el mercado se ha desplazado hacia requisitos de alta frecuencia y precisión de nivel institucional. Participantes sofisticados, como organizaciones autónomas descentralizadas (DAO) y proveedores de liquidez, dan prioridad a protocolos que minimizan estas ineficiencias. Morpho fue desarrollado para abordar esta demanda específica, evolucionando de una capa de optimización sobre protocolos existentes a una infraestructura de préstamos independiente y modular.

Arquitectura técnica: Comprendiendo Morpho Blue

La creciente atención del mercado hacia Morpho en el primer trimestre de 2026 se debe en gran parte a su transición hacia una arquitectura descentralizada y modular. Este cambio representa una ruptura con los protocolos de préstamos "monolíticos" donde un órgano de gobernanza dicta todos los parámetros de gestión de riesgos.

1. Morpho Blue: El módulo primitivo

Morpho Blue actúa como un "primitivo sin confianza" dentro del ecosistema. A diferencia de las plataformas tradicionales donde la DAO debe votar cada activo listado o ratio LTV, Morpho Blue es permisos libre.

Esta arquitectura permite que participantes calificados—desde desarrolladores fintech hasta firmas de gestión de riesgos—creen mercados de préstamos con cualquier par de activos y parámetros de riesgo personalizados. Los usuarios pueden elegir oráculos, ratios LTV y desencadenantes de liquidación específicos. En el entorno regulatorio de 2026, esta modularidad es relevante porque descentraliza la gestión de riesgos, permitiendo que diferentes "bóvedas" operen bajo diversos estándares de cumplimiento sin afectar el protocolo completo.

2. Motor de emparejamiento P2P

El valor fundamental de Morpho sigue siendo su capacidad de facilitar emparejamientos P2P dentro de un entorno tradicional basado en pools.

-

Lógica de emparejamiento: Cuando un prestamista y un prestatario se emparejan directamente (P2P), evitan la diferencia del pool de liquidez. El prestamista recibe un tipo de interés más cercano al pagado por el prestatario, y el prestatario paga una tasa más próxima al rendimiento del prestamista.

-

Mecanismo de respaldo: Una característica importante de seguridad y liquidez de Morpho es su mecanismo de respaldo. Si no existe un emparejamiento P2P directo o si un participante sale del emparejamiento, el protocolo redirige automáticamente la liquidez hacia pools subyacentes (como las bóvedas Morpho Blue o protocolos externos integrados). Esto garantiza la disponibilidad de liquidez incluso cuando el emparejamiento P2P no es posible.

En el mercado de 2026, donde los márgenes de tasas de interés están cada vez más comprimidos, este mecanismo es un factor clave para proveedores de liquidez que buscan optimizar el rendimiento sin incurrir en toda la "tasa de liquidez" de los modelos tradicionales.

Análisis comparativo: Morpho vs. Modelos Peer-to-Pool tradicionales

Para quienes comparan las diferencias técnicas entre Morpho y protocolos establecidos como Aave, la distinción principal radica en la aproximación al riesgo y la eficiencia.

| Característica | Peer-to-Pool tradicional (ej. Aave V2/V3) | Morpho (P2P + Modular Blue) |

|---|---|---|

| Lógica de emparejamiento | Todos los fondos en un pool compartido | Emparejamiento P2P con respaldo automatizado |

| Eficiencia de capital | Limitada por un "spread" fijo | Optimizada al minimizar el spread |

| Creación de mercado | Depende de gobernanza (requiere votación) | Permisos libre (creación específica de mercado) |

| Gestión de riesgos | Global (un solo conjunto de parámetros) | Localizada (el riesgo se aísla por bóveda) |

| Integración de oráculos | Selección por gobernanza centralizada | Agnóstico (usuarios/gestores eligen oráculo) |

Desde una perspectiva técnica, Morpho representa un movimiento hacia la gestión de riesgos no custodial y localizada, permitiendo a los participantes elegir el perfil de riesgo que se adapte a sus necesidades de cumplimiento.

MetaMorpho: Orquestación de riesgo institucional

Mientras que Morpho Blue provee la infraestructura base, MetaMorpho actúa como la capa de gestión de riesgos. MetaMorpho permite la creación de bóvedas "Meta-Lending".

En el ecosistema DeFi de 2026, la gestión de riesgos se ha convertido en un servicio especializado. Entidades profesionales, como curadores de riesgo o analistas financieros, pueden gestionar bóvedas MetaMorpho seleccionando mercados Morpho Blue que cumplan ciertos criterios de seguridad. Esto permite a los usuarios participar en una experiencia de préstamo "pasiva" con supervisión de riesgo "activa" por parte de profesionales. Esta separación entre la capa de préstamos base (Morpho Blue) y la capa de gestión de riesgos (MetaMorpho) es una ventaja arquitectónica clave para la estabilidad del protocolo.

Datos de mercado y perspectivas para 2026

Actualmente, MORPHO cotiza en torno a 1,30 USD con un suministro circulante de 378 millones de tokens. El análisis técnico muestra que el activo ha establecido soportes tras la actividad de enero, superando la resistencia previa de 1,20 USD.

La narrativa de "rendimiento real" de 2026

El discurso de mercado en 2026 se centra en el "rendimiento real"—retornos sostenibles generados por la utilidad del protocolo y no por emisiones inflacionarias.

-

Dinámica TVL: Morpho ha visto una migración progresiva del valor total bloqueado (TVL) desde protocolos menos eficientes, ya que los usuarios priorizan mayores rendimientos netos mediante emparejamiento P2P.

-

Gobernanza del protocolo: El token MORPHO funciona como mecanismo de gobernanza, permitiendo a los titulares participar en decisiones estratégicas del ecosistema Morpho Blue.

-

Análisis de sentimiento: El sentimiento de mercado hacia Morpho, reflejado en datos comunitarios e informes institucionales, sigue enfocado en su papel como alternativa eficiente en liquidez frente a los modelos monolíticos tradicionales.

Nota: Las valoraciones y precios de mercado están sujetos a alta volatilidad. El rendimiento pasado no garantiza resultados futuros.

Gestión de activos DeFi en Phemex

Para quienes buscan participar en el sector DeFi, Phemex ofrece una infraestructura sólida tanto para mercados spot como de derivados.

1. Acceso al mercado spot

Los usuarios que quieran mantener MORPHO para participar en la gobernanza o diversificar su portafolio pueden acceder al par MORPHO/USDT en spot. El trading spot implica la compra directa del activo subyacente sin apalancamiento.

Opera MORPHO/USDT spot en Phemex

2. Futuros

Para operadores con experiencia que deseen gestionar la volatilidad de precios o cubrir posiciones, Phemex ofrece futuros. Estos instrumentos permiten el uso de apalancamiento para mejorar la eficiencia de capital, aunque conllevan un riesgo significativamente mayor de pérdida de capital. Las herramientas avanzadas de gráficos de Phemex proporcionan los datos necesarios para monitorizar la cotización de MORPHO en tiempo real.

Opera futuros MORPHO/USDT en Phemex

Aviso legal: Este contenido es solo informativo y no constituye asesoramiento financiero, de inversión ni legal. El trading de criptomonedas implica riesgos significativos, incluida la posible pérdida del capital. Los usuarios deben realizar su propia investigación y consultar con un asesor profesional antes de tomar decisiones financieras.

Conclusión: El papel de Morpho en el DeFi moderno

Morpho representa un avance técnico relevante en la infraestructura de las finanzas descentralizadas. Al abordar las ineficiencias inherentes del "spread" e introducir una estructura de mercado modular y permisos libre, Morpho Blue y MetaMorpho han establecido un nuevo estándar para los préstamos en 2026.

El protocolo ha evolucionado de una herramienta de optimización a un ecosistema independiente. Su modularidad le permite adaptarse a nuevas clases de activos y modelos de riesgo emergentes sin requerir reformas completas del protocolo. Para participantes desde proveedores de liquidez hasta analistas, Morpho se ubica en la intersección entre eficiencia de capital y gestión descentralizada de riesgos.

Preguntas frecuentes: Protocolo Morpho Crypto

P: ¿Qué factores influyen en la actividad actual de Morpho?

R: La actividad de Morpho en 2026 se debe a la adopción de su infraestructura Morpho Blue, que ofrece mayor eficiencia de capital y modularidad en comparación con los modelos peer-to-pool tradicionales.

P: ¿Cuál es la relación entre Morpho y otros protocolos de préstamos?

R: Morpho se originó como una capa de optimización para protocolos como Aave. Aunque mantiene compatibilidad de respaldo con pools de liquidez importantes, Morpho Blue es un sistema de préstamos independiente que opera de forma autónoma.

P: ¿Cómo se generan los rendimientos en el protocolo Morpho?

R: Los rendimientos provienen de los intereses pagados por los prestatarios. Mediante el emparejamiento P2P, los prestamistas pueden obtener potencialmente tasas más altas que en pools tradicionales al reducir el spread.

P: ¿Qué riesgos están asociados a Morpho Blue?

R: Aunque el núcleo de Morpho Blue está diseñado para ser inmutable y simple, la naturaleza permisos libre de sus mercados implica que los usuarios deben evaluar de forma independiente el perfil de riesgo de cada bóveda y oráculo.

P: ¿Cuál es la diferencia entre Morpho Blue y MetaMorpho?

R: Morpho Blue es la capa fundamental de ejecución de préstamos y préstamos. MetaMorpho es una capa de curación que permite a gestores de riesgo crear bóvedas diversificadas, simplificando la experiencia para depositantes que prefieren la supervisión profesional de riesgos.