Zusammenfassung:

- Die Wyckoff-Akkumulationsphase ist eine seitwärts und in einer Range verlaufende Marktphase, die nach einem ausgedehnten Abwärtstrend auftritt. Dies ist der Bereich, in dem größere Marktteilnehmer versuchen, Positionen aufzubauen.

- Es gibt sechs eigenständige Abschnitte der Wyckoff-Akkumulationsphase, die jeweils eine wichtige Funktion haben: das „Preliminary Support“ (Vorläufige Unterstützung), der „Selling Climax“ (Verkaufsklimaxt), das automatische Reversal (Automatic Rally), der Secondary Test, der Spring und schließlich der letzte Punkt der Unterstützung (Last Point of Support/LPS), Back Up (BU) und das Zeichen der Stärke (Sign of Strength/SOS).

- Auf die Wyckoff-Akkumulationsphase folgt eine Distributionsphase.

- Die Wyckoff-Distributionsphase besteht aus fünf Teilen: „Preliminary Supply“ (Vorläufiges Angebot), „Buying Climax“ (Kaufklimax), automatische Reaktion, Secondary Test, Spring sowie SOW (Sign of Weakness), LPSY (Last Point of Supply) und UTAD (Upthrust After Distribution).

Die Wyckoff-Methode ist ein technisch-analytisches Handelssystem, das vom legendären Börsenhändler Richard Wyckoff zu Beginn des 20. Jahrhunderts entwickelt wurde. Die Wyckoff-Akkumulation bezeichnet eine Marktphase, in der große, professionelle Marktteilnehmer – das sogenannte „Smart Money“ – nach einem längeren Abschwung diskret Vermögenswerte einsammeln und so meist eine seitwärts laufende Handelsspanne erzeugen. Das Verständnis für die Wyckoff-Akkumulation hilft, zu erkennen, wann das „Smart Money“ die Basis für den nächsten Aufwärtstrend legt. Gerade am volatilen Kryptomarkt kann das Erkennen dieser Phase den Unterschied machen, ob man nahe des Tiefpunkts kauft, oder einer Hausse hinterherrennt.

Wer war Richard Wyckoff?

Richard Wyckoff war ein äußerst erfolgreicher amerikanischer Börseninvestor zu Beginn des 20. Jahrhunderts und gilt als einer der Pioniere der Technischen Analyse.

Nachdem Wyckoff ein beträchtliches Vermögen angehäuft hatte, erkannte er, wie der Kleinanleger durch die großen Marktteilnehmer oft benachteiligt wurde. Deshalb systematisierte er seine Handelsmethoden und vermittelte sie der breiten Öffentlichkeit – unter anderem in seinem eigenen Fachmagazin Magazine of Wall Street und als Herausgeber der Stock Market Technique.

Eine Zusammenstellung seiner Lehren ist heute als Wyckoff-Methode bekannt und dient Börsianern bis heute als Leitfaden – auch für die Kryptomärkte. Seine Prinzipien werden immer noch genutzt, um Ranges zu identifizieren sowie die beiden wichtigsten Marktphasen – Akkumulation und Distribution – zu unterscheiden.

Was ist die Wyckoff-Methode?

Die Wyckoff-Methode kombiniert verschiedene Theorien und Strategien. Jede Komponente vermittelt einen Ansatz für den Markt und zeigt, wann Trader Positionen akkumulieren oder abgeben sollten.

Grundlegend ging Wyckoff davon aus, dass der Markt verschiedene Zyklen durchläuft.

- Im Wyckoff-Akkumulationszyklus manipulieren dominante Marktteilnehmer den Markt, um Kleinanlegern ihre Positionen abzunehmen.

- Nachdem sie starke Positionen aufgebaut haben, verkaufen diese Marktteilnehmer im anschließenden Wyckoff-Distributionszyklus wieder ab.

Die 5 Schritte der Wyckoff-Methode

Wyckoff empfahl ein fünfschrittiges Vorgehen, das für jede Handelsentscheidung essenziell ist:

- Bestimme die aktuelle Marktlage und den wahrscheinlichen Trend. Hier sind Wyckoffs technische Analyseprinzipien entscheidend, um einen Einstiegszeitpunkt zu erkennen.

- Wähle Assets im Einklang mit dem Trend. Man sollte also nur dann einsteigen, wenn ein Asset einen bestehenden Trend bestätigt – insbesondere solche, die den Markt übertreffen: in Aufwärtsphasen stärker steigen und in Abwärtsphasen weniger fallen.

- Suche nach Assets mit einer „Ursache“, die dein Mindestziel erreicht oder übertrifft. Das heißt, du suchst nach klarer Akkumulation und starken Ursachen, die einen Kursanstieg rechtfertigen.

- Bewerte die Bereitschaft eines Assets für eine Bewegung. Hierbei steht der Wyckoff-Marktkreislauf im Mittelpunkt (später mehr). Es geht darum, zu erkennen, wann man long oder short gehen sollte.

- Timing: Handle synchron mit dem Gesamtmarkt. Wyckoff betont, dass der Markttiming-Ansatz wichtig ist, da es kaum möglich ist, den Markt systematisch zu schlagen, wenn man ständig gegen dessen Richtung handelt. Trader sollten sich flexibel an Marktveränderungen anpassen.

Was ist die Wyckoff-Akkumulationsphase?

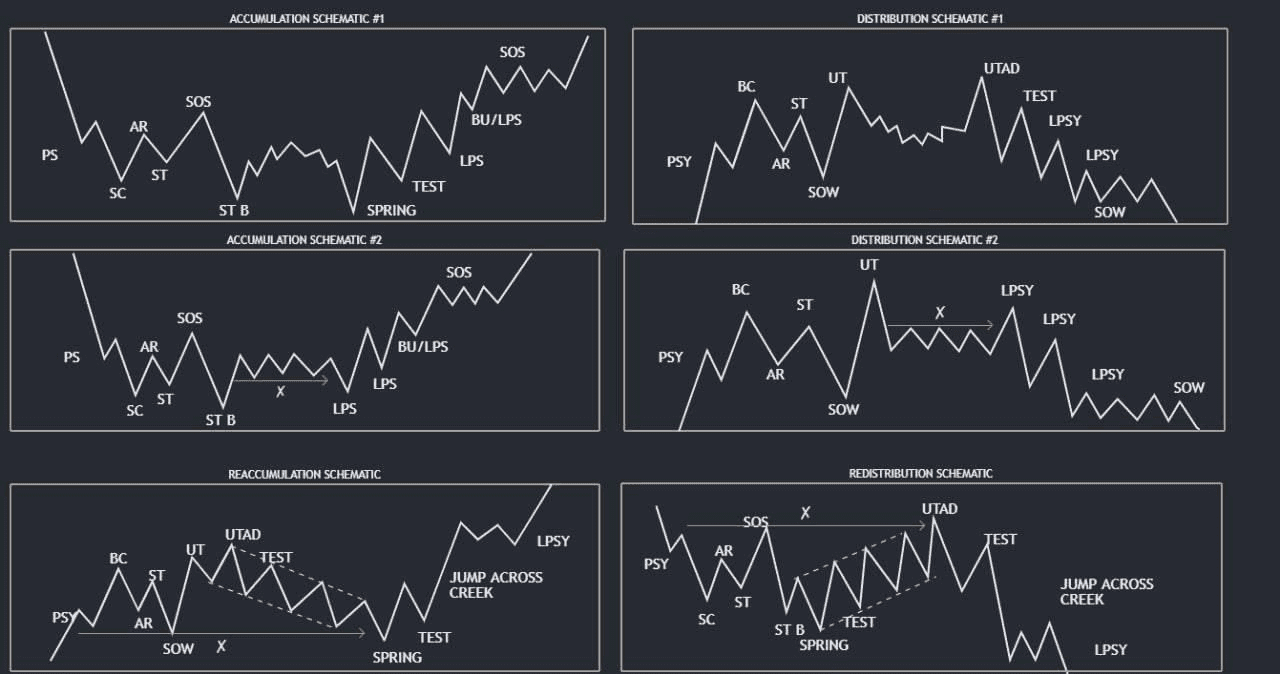

Die Wyckoff-Akkumulationsphase ist ein seitwärts verlaufender und in einer Range gebundener Marktabschnitt nach einem starken Abwärtstrend. Hier bauen große Marktteilnehmer Positionen auf und „schütteln“ kleinere Händler ab, jedoch ohne den Preis deutlich weiter abwärts zu drücken – es ist meist der Beginn eines neuen Trends. Die Phase hält so lange an, bis alle gewünschten Positionen gefüllt sind – daher der Name „Akkumulation“.

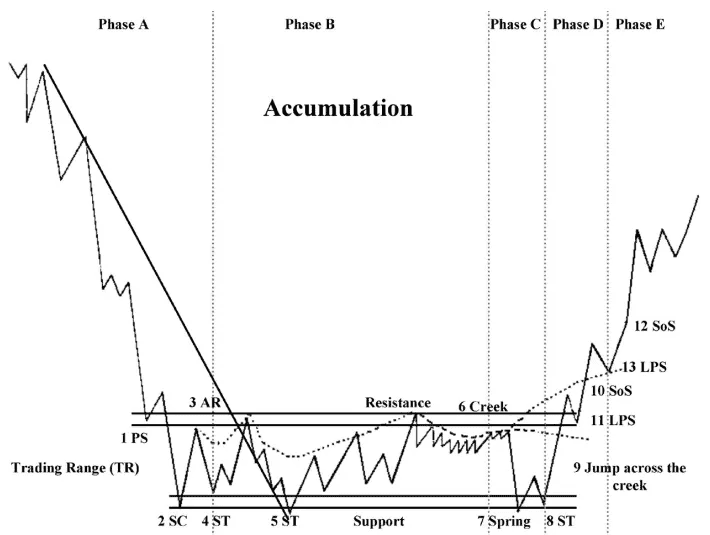

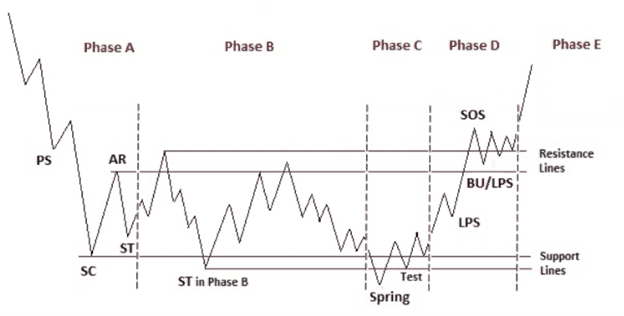

Laut Wyckoff gibt es sechs klar abgegrenzte Phasen der Akkumulation, die jeweils eine wichtige Rolle spielen.

- Das „Preliminary Support“ (PS):

Tritt nach einer starken Abwärtsbewegung auf. Hohe Volumina und steigende Spreads sind typisch, erste Käufer treten auf und signalisieren ein mögliches Ende des Abverkaufs.

- Der „Selling Climax“ (SC):

Hier versagt das PS; Panikverkäufe dominieren. Extreme Ausschläge und Kursabschläge, oftmals mit langen Dochten im Candlestick Chart, deuten das Tief an.

- Automatic Rally (AR):

Jetzt werden „Late Seller“ abgestraft. Nach dem Verkaufsklimaxt kehrt der Kurs mit voller Wucht zurück, meist ausgelöst durch das Eindecken von Shorts. Der Hochpunkt dieser Bewegung definiert oft die obere Begrenzung der kommenden Range.

- Secondary Test (ST):

Der Kurs testet noch einmal kontrolliert die Tiefs. Das Verkaufsvolumen ist dabei deutlich niedriger. Viele Secondary Tests sind normal.

- Spring:

Gerade bei Crypto und Altcoins ist dieses Muster typisch: Noch einmal erfolgt – oft überraschend – ein kurzfristiges Absacken nach unten, um die Marktteilnehmer zu täuschen und zu verunsichern („Swing Failure Pattern“). Ein klassischer Shakeout, aber nicht zwingend erforderlich. Anschließend erholt sich der Kurs rasch.

- Letzter Punkt der Unterstützung, Back Up, Zeichen der Stärke (LPS, BU, SOS):

Nun lässt sich ein klarer Wandel im Preisverhalten beobachten. Der Kurs gewinnt Stabilität und holt sich kurzfristige Pivot-Levels zurück – oft unmittelbar nach dem Spring. Das Zeichen der Stärke zeigt sich dann als starker, einseitiger Anstieg: Die Käufer übernehmen das Ruder. Das Volumen steigt und die Bewegung nimmt Fahrt auf.

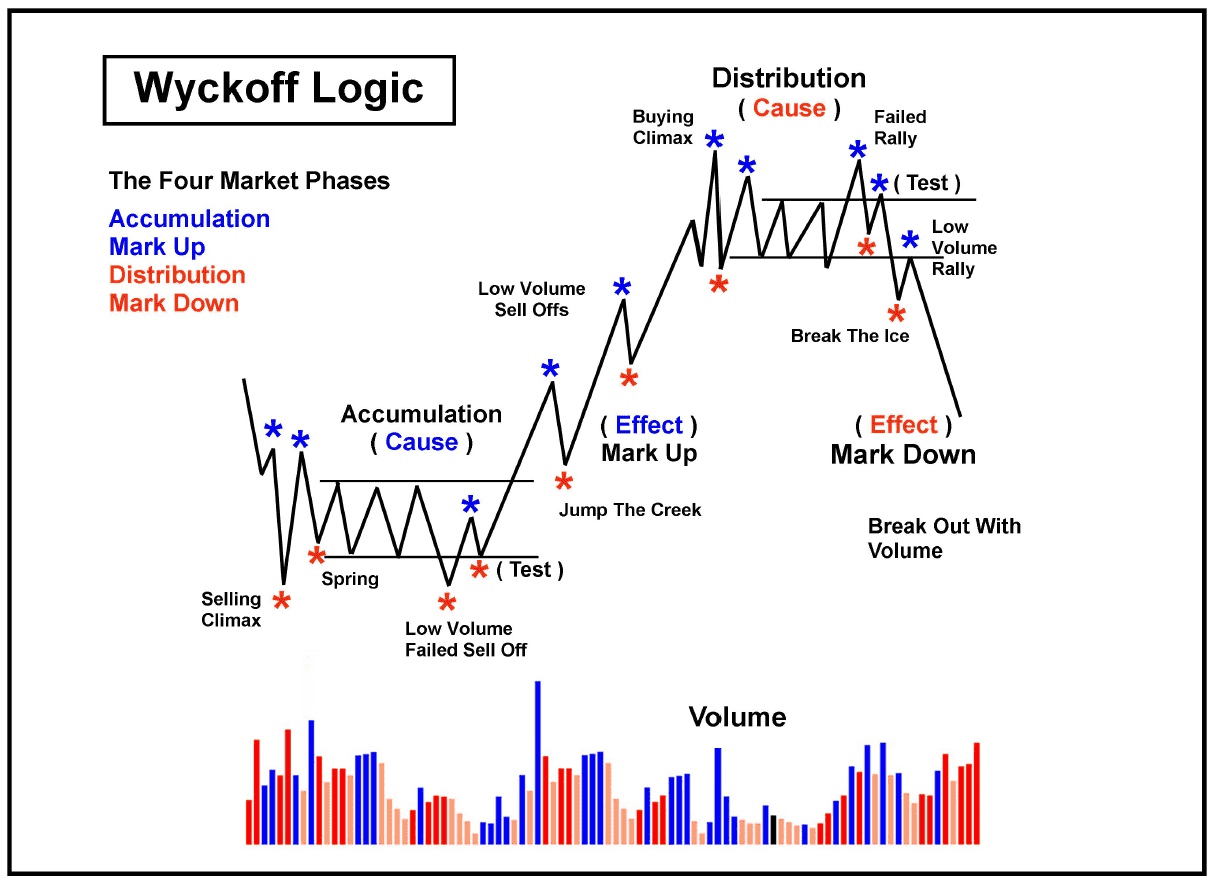

Anschließend folgt die sogenannte Mark-Up-Phase: Das „Smart Money“ hat eingesammelt, der Markt rennt beim Ausbruch hinterher und es kommt oft zu einer nachhaltigen Aufwärtsbewegung. Das Ziel dieser gesamten Struktur ist es, Unruhe und Verwirrung zu stiften, damit große Players günstiger einkaufen können.

Besonders wichtig für die Auswertung: das Volumen. Nach dem Selling Climax soll das Volumen erst abnehmen. Erst nach dem Spring – und insbesondere im SOS und Markup – sollte ein deutlicher Volumenanstieg zu sehen sein, der Kursgewinne begleitet.

Was ist der Wyckoff-Distributionszyklus?

Auf einen Akkumulationszyklus folgt typischerweise die sogenannte Wyckoff-Distribution.

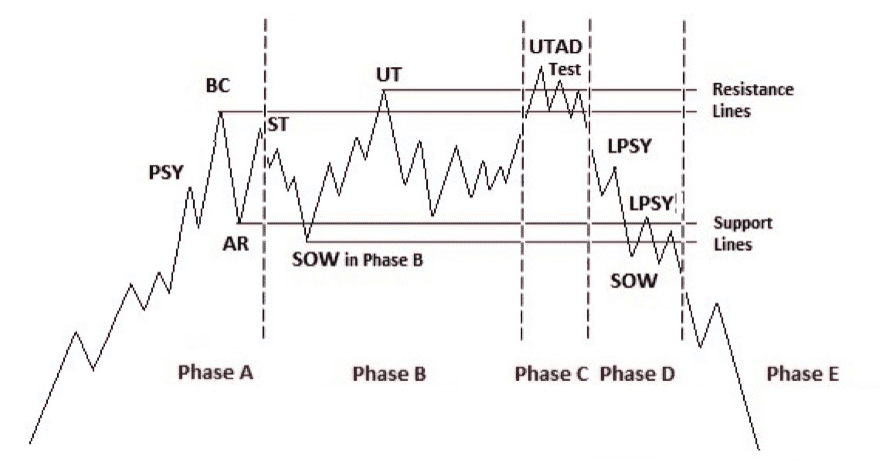

Nachdem dominante Marktteilnehmer ihre Positionen im Wyckoff-Akkumulationszyklus aufgebaut haben, verkaufen sie anschließend bei hohen Kursen wieder ab. Der Wyckoff-Distributionszyklus durchläuft fünf Phasen:

- Preliminary Supply (PSY):

Nach einem überzeugenden Aufwärtstrend verkaufen die Profis große Teile ihrer Position – das Volumen steigt.

- Buying Climax (BC):

Durch das erhöhte Angebot steigen Kleinanleger ein, was die Preise weiter nach oben treibt und den Profis erlaubt, zu Höchstkursen zu verkaufen. Diese Phase wird solange gestützt, wie ausreichend Nachfrage vorhanden ist, um das erhöhte Angebot aufzunehmen.

- Automatic Reaction (AR):

Die BC-Phase endet mit einem Preisrückgang: Die Nachfrage nimmt ab, aber es gibt weiterhin viele Verkäufe. Das Überangebot drückt den Kurs bis zum unteren Ende der Range (AR-Level – der untere Begrenzungskurs der Distribution).

- Secondary Test (ST):

Der Preis steigt noch einmal in Richtung BC-Range. Hier testen die Marktteilnehmer, wie es um das Gleichgewicht von Angebot und Nachfrage steht. Je näher der Preis der BC-Range kommt, desto geringer ist in der Regel das Handelsvolumen.

- Zeichen der Schwäche, letzter Angebots-Punkt, Upthrust After Distribution (SOW, LPSY, UTAD):

SOW (Sign of Weakness): Der Kurs fällt nun bis an oder unter die ursprünglichen Grenzen der Distribution. Dieses Überangebot deutet auf Schwäche hin.

Danach folgt LPSY (Last Point of Supply): Der Markt testet, ob auf tieferem Niveau noch Unterstützung besteht. Kleine Gegenbewegungen sind möglich, aber fortgesetzte Verkäufe sind das Resultat zu hohen Angebots oder mangelnder Nachfrage.

Der letzte mögliche Abschnitt ist UTAD (Upthrust After Distribution): Eine seltene, späte Falle, bei der ein kurzer Kursschub nach oben die Range sprengt. Sie signalisiert das Ende der Gesamtbewegung – ist aber nicht zwingend Bestandteil jeder Distribution.

Was ist Wyckoff Reaccumulation?

Ähnlich wie bei der klassischen Akkumulation ist „Reaccumulation“ eine Phase, in der große Marktteilnehmer erneut Positionen aufbauen. Im Unterschied zur normalen Akkumulation erfolgt dies in einer Aufwärtstrendphase. Dabei erreicht der Kurs ein Zwischenhoch und die Marktaktivität nimmt ab.

In dieser scheinbaren Pause gehen viele davon aus, dass ein Abwärtstrend bevorsteht, und verkaufen ihre Positionen.

Der Preis fällt daraufhin mehrfach, sodass Profi-Trader weitere Positionen einsammeln können.

Was ist der Wyckoff-Redistributionszyklus?

Der Wyckoff-Redistributionszyklus findet im Rahmen eines langanhaltenden Abwärtstrends statt. Ohne das Engagement großer Akteure fällt der Kurs anhaltend, was zahlreiche Shortseller motiviert, weiterhin auf fallende Preise zu setzen. Deren Short-Käufe erzeugen gelegentliche heftige Gegenbewegungen.

Die erste dieser Rallyes markiert den Beginn des Redistributionszyklus: Profis bauen Short-Positionen in jeder Spanne der Range auf. Am oberen Rand der Range werden Shorts eröffnet.

Wenn der Preis wieder nach unten abtaucht, kaufen sie diese Shorts (Buy to Cover), um ihre Risiken zu begrenzen und bieten dem Kurs damit vorübergehende Unterstützung. Steigt der Kurs wieder, werden weitere Short-Positionen aufgebaut usw.

Wie tradet man nach der Wyckoff-Methode?

Der Handel nach dem Wyckoff-Akkumulationsmuster bedeutet, die eigenen Trades mit dem Smart Money – nicht der Masse – auszurichten. Die wichtigsten Strategien sind:

- Kauf nahe der Unterstützung: Akkumuliere Positionen am unteren Ende der Range – idealerweise nach einem Verkaufsklimaxt, Secondary Tests oder dem Spring. Formiert sich ein Spring und kommt der schnelle Rebound, ist dies der ideale Einstiegspunkt. Immer ein Stop-Loss knapp unter dem Spring platzieren.

- Bestätigter Einstieg: Wer das Trading in der Range als zu riskant empfindet, wartet auf einen Ausbruch über den Widerstand bei hohem Volumen – also das Ende der Akkumulationsphase. Einstieg beim Ausbruch oder erstem Pullback (Last Point of Support außerhalb der Range). Dies bestätigt einen neuen Aufwärtstrend.

- Volume- und Spread-Analyse: Genau auf das Verhältnis von Volumen und Preisbewegung achten. In der Akkumulation sind sinkende Volumina bei fallenden Kursen und steigende Volumen bei steigenden Kursen Zeichen für bullishes Momentum. Zeigen sich starke Volumina auf dem Weg nach unten ohne Erholung, sollte man rechtzeitig Verluste begrenzen.

- Teilpositionen & Geduld: Positionen schrittweise aufbauen: Am Spring Teilkäufe, weiteres Zukaufen beim Last Point of Support, dann beim Ausbruch. Die Akkumulationsphase kann lange dauern – geduldig bleiben und kleine Rallyes ignorieren.

- Aussteigen: Gewinne in der Mark-Up-Phase an alten Widerständen mitnehmen. Auf Warnzeichen der Wyckoff-Distribution achten, um rechtzeitig Gewinne zu sichern.

Beispiel: Fällt Bitcoin von 50.000$ auf 20.000$ und handelt für längere Zeit zwischen 18.000$ (Unterstützung) und 24.000$ (Widerstand), könnte ein Wyckoff-Trader nach einem Spring bei 17.500$ kaufen und beim Ausbruch über 24.000$ nachlegen. Sicheres Risikomanagement mittels Stop-Loss ist Pflicht – denn auch bestätigte Akkumulationsmuster können durch externe Schocks scheitern.

Grundkonzepte der Wyckoff-Gesamtsystematik

Wer die Phasen und Muster wirklich verstehen will, sollte die Grundprinzipien der Wyckoff-Methodik beherrschen.

Was sind die drei Gesetze von Wyckoff?

- Das Gesetz von Angebot und Nachfrage: Ein volkswirtschaftliches Grundprinzip. Die Wyckoff-Methode fokussiert darauf, wann Trader anhand von Angebot und Nachfrage rationale Handelsentscheidungen treffen können. Diese Gesetz umfasst drei Regeln:

- Steigende Kurse, wenn Nachfrage größer als Angebot ist.

- Sinkende Kurse, wenn Nachfrage kleiner als Angebot ist.

- Seitwärtsbewegungen, wenn Nachfrage und Angebot in etwa gleich sind.

- Das Gesetz von Ursache und Wirkung: Jede Preisbewegung (Wirkung) geht auf eine entsprechende Marktursache zurück. Wyckoff sagt: Kursanstiege sind das Produkt einer vorherigen Akkumulationsphase, nicht von Zufälligkeit. Entsprechend sind Preisabfälle das Resultat einer vorangehenden Distributionsphase. Die „Ursache“ – also Akkumulation oder Distribution – erzeugt die „Wirkung“.

- Gesetz von Einsatz und Ergebnis (Effort vs. Result): Damit wird geprüft, ob ein Trend Bestand hat. Dafür vergleicht man das Handelsvolumen (Einsatz) mit der Preisaktion (Resultat). Stimmen diese überein, herrscht Harmonie zwischen Angebot und Nachfrage. Viele Seitwärtsbewegungen bei geringem Kursausschlag und steigendem Volumen gelten jedoch als Vorboten für eine Trendwende.

Was ist der Wyckoff Composite Man?

Der „Composite Man“ ist ein Denkmodell aus dem The Wyckoff Course in Stock Market Science and Technique. Es hilft Tradern, das Marktgeschehen plastisch zu interpretieren.

Kernidee: Stelle dir vor, hinter allen Bewegungen steckt eine einzige große, einflussreiche Marktperson. Willst du erfolgreich sein, musst du herausfinden, nach welchen Regeln diese Person agiert – und sie schlagen.

In der Praxis steht Wyckoffs Composite Man sinnbildlich für große institutionelle Trader, die die Märkte maßgeblich bewegen. Wyckoffs Prinzipien zum Composite Man lauten:

- Der Composite Man plant, setzt um und schließt seine Kampagnen mit Bedacht.

- Der Composite Man lockt die Masse über auffällige Kursbewegungen und hohe Umsätze in „seine“ Assets, um sie später zu besseren Preisen zu verkaufen.

- Trader sollten einzelne Charts immer daraufhin analysieren, welches Verhalten und welche Motive hinter den Kursen großer Marktakteure stehen könnten.

- Mit Übung und Analyseverständnis kann man die Absichten großer Player erkennen – und frühzeitig von entstehenden Chancen profitieren.

Fazit

Wer das Wyckoff-Akkumulationsmuster meistert, steigt beim Krypto-Trading vom Reagieren ins Agieren auf. Statt sich vor längeren, stillen Seitwärtsphasen nach Abstürzen zu fürchten, erkennt man sie als Chance – Zonen, in denen „Smart Money“ für die nächste Hausse kauft. Wer die Phasen der Akkumulation kennt, die Psychologie des Composite Man versteht und weiß, worauf er achten muss, positioniert sich, um billig zu kaufen, wenn andere panisch abladen.

Damit du diese Strategien optimal umsetzen kannst, benötigst du eine zuverlässige und professionelle Krypto-Börse. Phemex ist eine der meistempfohlenen Plattformen, die alles bietet: Handeln im Spotmarkt für Akkumulation während einer Wyckoff-Phase, oder Phemex Futures für gehebelte Trades ab dem Ausbruch. Außerdem gibt es Trading Bots zur Automatisierung deiner Strategie und mit Phemex Earn kannst du dein ungenutztes Kapital sogar verzinsen lassen, während du auf Trading-Signale wartest.

Weiterlesen

- Die Wyckoff-Methode & wie sie funktioniert

- How To Trade Crypto: Der ultimative Guide

- TTM Squeeze Indikator: Was ist das und wie wendet man ihn an?

- TradingView: Was ist das & wie nutzt man es für Phemex-Trades?

- Die bekanntesten Trader der Welt

- Was ist Social Trading & wie funktioniert es im Kryptobereich?

- Was sind dezentrale Anwendungen (DApps)?

- Copy Trading: Wie du Handelsstrategien 1:1 übernimmst