トレーディングは最も消費する仕事の一つであり、中には数百万ドルがかかっている場合もあります。仮想通貨業界は不安定なことで知られており、混乱は好まれません。多大な利益を得る可能性があると考える人もいれば、耐えられないほどのリスクがあると考える人もいます。「ドジ」という言葉は、日本語の「失態」や「間違い」に由来しています。ご想像の通り、「ミス」という言葉が入ったローソク足のパターンはかなり誤解を招く可能性がありますが、他の人が見つけられないミスを見つけることで、かなりの利益を得ることができます。

ドジのローソク足パターンとは?

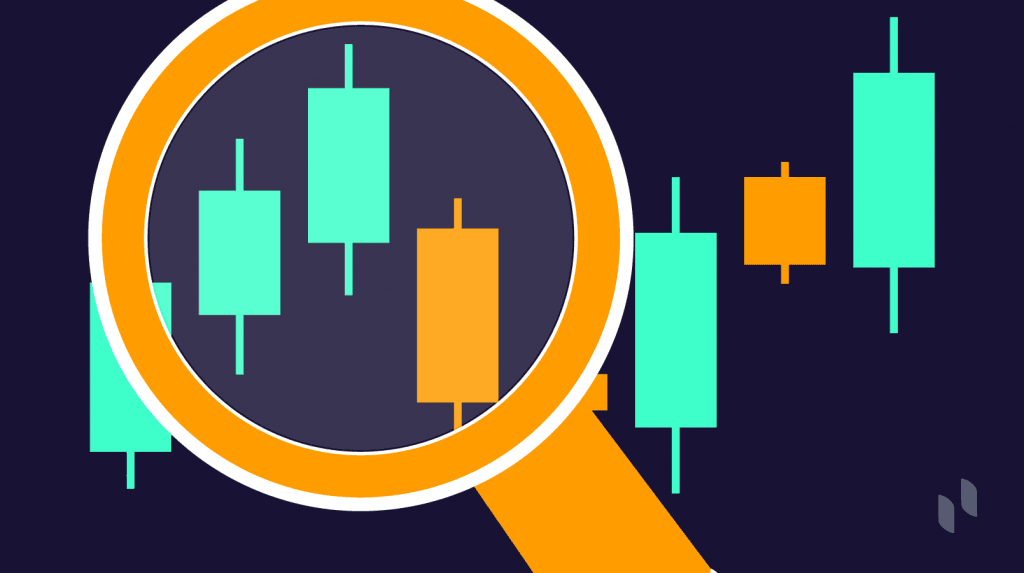

「ドジ」とは、終値と始値がほぼ同じである金融取引資産によく見られるローソク足のチャートパターンのことです。ドジのローソク足パターンは、十字、逆十字、あるいはプラス記号のように表示されることもあります。これらは、資産価格のテクニカル分析に使用されます。

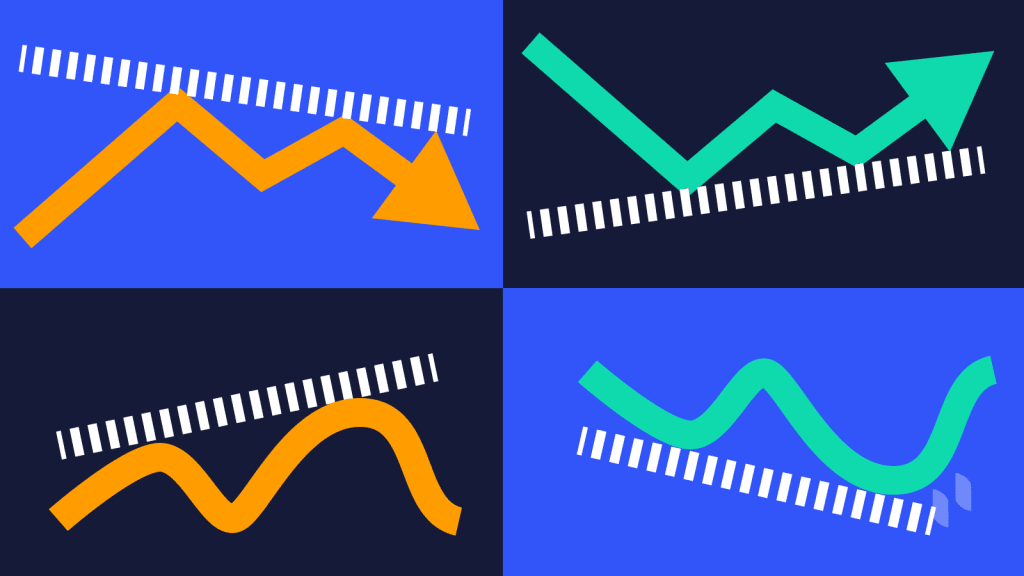

ドジは一般的に反転パターンを示すもので、ある資産の始値と終値が一定期間にわたってほぼ等しい場合に形成されます。しかし、買い手と売り手の両方がモメンタムを増している場合には、継続を意味することもあります。ドジは価格が安定している時によく見られ、アナリストがブレイクアウトの可能性のあるポイントを特定するのによく用いられます。

ドジの形には主に3つの種類があります。足長ドジは、プラスの形をしており、原資産の将来の方向性に対する不安定さを反映しています。墓型ドジは逆十字に似ており、その日の安値で始値と終値が同じになったときに発生します。トンボ型ドジは十字架の形をしており、資産の始値と終値が同じで、かつその日の高値で発生する場合に発生します。

墓型ドジについて詳しく学ぶ: The Gravestone Doji, Explained

トンボ型ドジとは?

強気の市場

トンボ型ドジは、価格経路を拒絶するものです。資産の価値が下降トレンドにあるとき、このパターンはトレンドの終止符となります。ドジの出現は、価格が下に抜けないようにする強気の感情を示しています。その芯は強気派と弱気派の勢力が拮抗していることを示しており、買い手が踏ん張っていることを示唆しています。

特にトンボ型ドジは完全なリバーサルではなく市場の不確実性の兆候を示す場合もあるため、このパターンは他のテクニカルインジケーターと一緒に使用すると効果的です。さらにこのパターンは、ヘッドアンドショルダーなどの他のチャートパターンと一緒に現れることもあります。

トレンド反転

高い取引量を伴うトンボ型ドジは低い取引量を伴うトンボ型ドジよりも、一般的に信頼性の高いシグナルとなります。理想は、決め手となるローソク足に強い値動きと出来高の両方があることです。他のローソク足のパターンと比較して、トンボ型ドジは非常に稀なパターンであり、トレンドの反転を示すことが多いですが、すべての反転がこのパターンを伴うわけではありません。

そのため、利用できるトレーダーは限られてきますが、このような市場の出来事の背景にある感情を理解することは、金融資産を取引する人にとって非常に有益です。利益率は各トレーダーの主観的なものであり、リスクエクスポージャーに大きく依存しますが、適切な条件であれば誰もがトンボ型ドジから利益を得ることができます。

良い失敗

トンボ型ドジはトレンドの流れに応じて、上昇または下降のいずれかの方向に反転することを示します。このパターンは始値と終値がほぼ同じであることを除けば、ハンマーのパターンに似ています。また、このパターンは独特の「T」または「クロス」の形をしており、取引日が下降トレンドで始まり、後に反転して始値に戻って閉じることを示しています。

トンボ型ドジの場合、安値の期間が大幅に下がるため、特徴的な「T」字型になります。強気の動きの後にこのパターンが現れた場合、一般的には価格が下落する可能性があることを示します。それに続いて現れるローソク足はトレンドを確認するもので、トレーダーは通常このローソク足が現れるのを待ってから、パターンの出現に合わせて行動します。

上昇トレンドにおけるトンボ型ドジ

上昇トレンドにおいては、トンボ型ドジは弱いシグナルと考えられます。これは、買い手がセッションの高値を更新できないことを示しており、価格の方向性に対する市場の不確実性を示しているからです。上昇トレンドの後にこのパターンが現れた場合、その後のローソク足はトンボ型ドジの下で閉じます。

下降トレンドにおけるトンボ型ドジ

相場が下降しているときは、売り手から買い手への急激な力の変化によりトンボ型ドジの重要性が高くなります。この場合、決め手となるのローソク足はトンボ型ドジの上で閉じます。

ほとんどの場合、トンボ型ドジはトレンドの変化が差し迫っていることを示しますが、決め手のローソク足が資産を守るか不必要な損失を出すかの重要な分かれ目となります。ローソク足の形成が確認されると、トレーダーは決め手のローソク足の終値で注文を出し、その始値で損切りをします。

相場が上昇している場合、トンボ型ドジはベアが上昇を拒否して価格を押し下げることを示唆しています。このような場合は、近々市場が比較的落ち着くことを示唆していますが、停滞期間の後トレンドが元の軌道に沿って継続する可能性があります。これは、トレンドの強さが失われつつあることを示唆している場合もあり、トンボ型ドジを強力なシグナルと考えることは難しいですが、無視することはできません。

限界

トンボ型ドジは間違いなくトレーダーの間で人気がありますが、必ずしも信頼できるものではありません。ローソク足が開いているときには絶対に取引せず、必ず決め手のローソク足が発生していることを確認することが重要ですが、パターンを確認してもトレンドが反転する保証はありません。トンボ型ドジを利用して取引する際には、時間も重要な要素となります。高い期間はこのパターンの有効性を強め、低い期間はそのシグナルを弱めます。

仮想通貨市場におけるトンボ型ドジ

一時的な弱気のリバーサル

トンボ型ドジは主要なローソク足のチャートパターンではありませんが、仮想通貨市場でも頻繁に発生しています。次のグラフは、ビットコインの日足フレームでの一時的な弱気の価格反転を示しています。チャートでは強気の動きの後の安定期間中に弱気のトンボ型ドジが出現し、価格は下がり続けました。

強気のトンボ型ドジ

下のチャートは、日足で弱気のシグナルが出た直後に現れた強気のトンボ型ドジを表示しています。このドジは買い手が価格の下降を防いだことを示しており、ビットコインの価値の継続的な上昇を可能にするサポートレベルとして機能しています。

トレーダーは常に利益を上げる方法を追求していますがトンボ型ドジの予測には不確実性があるため、常にリスクを取る価値があるわけではありません。伝統的な長足ドジは、通常、躊躇やブルとベアの間の対立を表しますが、これらのパターンは利益のあるポジションからの退場や決済のための優れたポイントとして機能します。

トンボ型ドジでトレーディングを行う方法

上述したように、強いトンボ型ドジのパターンは一般的に強気の価格変動が起こることを示します。しかしこのインジケーターは信頼性に欠ける部分があるため、それだけに頼らずに結論を出す必要があります。例えばトンボ型ドジは、始値、高値、終値が同じになる可能性が非常に低いため、滅多に起こらないパターンです。

この3つの値には微妙なズレが生じがちで、トンボ型ドジはすべての反転時に発生するわけではないので、それを見極めるにはあまりあてになりません。また、確認のためのローソク足が出現したとしても、その後の価格が期待通りに上昇・下降するとは限りません。

このパターンはトレンドの途中で発生することもありますが、上位の時間枠と下位の時間枠の価格変動を調べることで反転に賭けるかどうかを判断するのに役立つ情報が得られます。他にも、サポートレベルやレジスタンスレベル、あるいはボリンジャーバンドなどの指標の端を芯が超えていない場合も、本物のトンボ型ドジの兆候といえます。

さらに、通常よりも高いボリュームを伴うトンボ型ドジは、低いボリュームのものよりも信頼性が高いと言えます。トレーダーは通常、確認用のローソクを待ってからこのパターンで行動しますが、確認用のローソクにトンボの大きさが加わると、トレードのエントリーポイントとストップロスの間に大きなギャップが生じます。

このような状況では、トレーダーは通常、別のストップロスポジションを作成します。大きなギャップがあると、突然の市場暴落の際に獲得できるはずの利益が失われる可能性があるからです。ローソク足パターンは通常価格目標を提供していないため、このパターンの潜在的なトレーディング報酬を見積もることは困難です。そのため、他の分析方方法やツールを使用して、利益があると思われる場合には取引を終了することをお勧めします。

トンボ型ドジを回避する

首吊り線vsトンボ型ドジ

トンボ型ドジ以外にも様々なパターンが存在するため、トレーダーは混同しやすいでしょう。例えば、ハンマーはトンボ型ドジとほぼ同じ形をしていますが、代わりにボディが大きくなっています。どちらも主に強気のシグナルなので、混同することはそれほど危険ではありません。しかし、トンボ型ドジと首吊り線を混同するのは危険です。

ハンマーと同様、首吊り線もボディが短く芯が長いです。このパターンは通常、強気の市場で形成され、弱気の反転の兆候と考えられています。首吊り線は、始値よりもはるかに低い価格で取引されますが、セッションが終了する前には始値近くまで上昇します。ボディは始値と終値の差を表し、下側の芯はボディの2倍の長さがあります。

墓型ドジvsトンボ型ドジ

首吊り線とトンボ型ドジの見分け方は、それほど難しいものではありません。ローソク足のボディが見えていれば、トンボ型ドジである可能性は非常に低いです。墓型ドジもトンボ型ドジとほぼ同じですが、強気の市場でより頻繁に見られ、弱気の反転を予兆しています。

重要なポイント

このようなパターンは稀なので、トレーダーが毎回出くわすことはありません。しかし、このようなパターンが発生した場合でも取引を行う前にトレンドを確認することが重要です。 相対力指数(RSI)やストキャスティクスオシレーターなどのモメンタムインジケーターは、このパターンの精度を高めるのに役立ちます。底で資産が売られすぎのレベルに近づいているように見える場合、トンボ型ドジは有効な強気の反転シグナルとなります。

どのような投資でもそうですが、資産を購入する前には必ず自分で調査をしてください。特に仮想通貨のような不安定な市場では、損失の可能性があまりにも大きいため、失っても構わない金額のみを投資するようにしてください。一般的に、ドジのパターンはあまり信頼できる指標ではないかもしれませんが、トレーダーが市場のポジションについて考える時間を与えてくれます。

トンボ型ドジは、市場が資産価値と拮抗していることを表すサインですが、市場は最終的に方向性を決定します。価格の方向性を示すことはできないかもしれませんが、トレーダーにセンチメントの調査を促すシグナルとなります。適切な分析ツールと組み合わせることで、トンボ型ドジは市場の機能を示す魅力的なツールであり、その使い方をきちんと理解すれば、大きな利益を得ることができるでしょう。