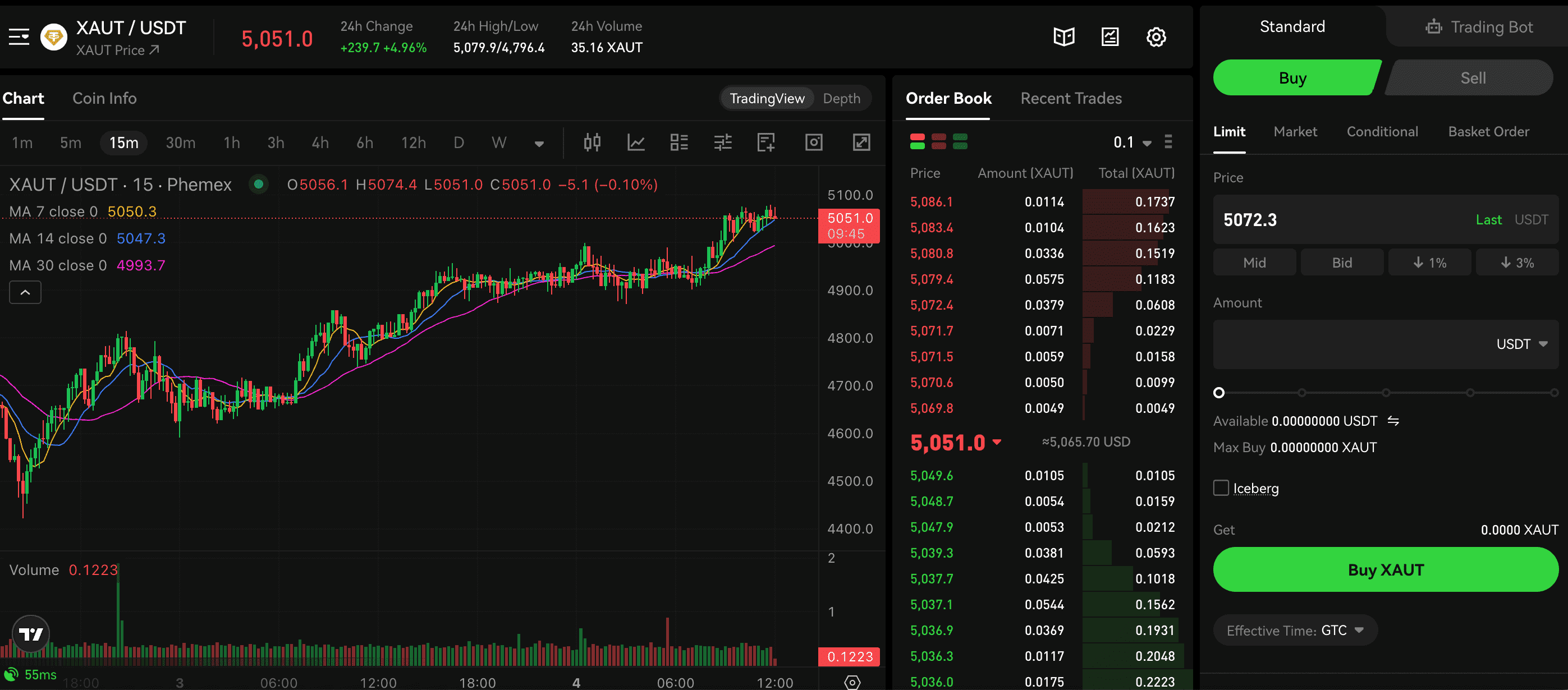

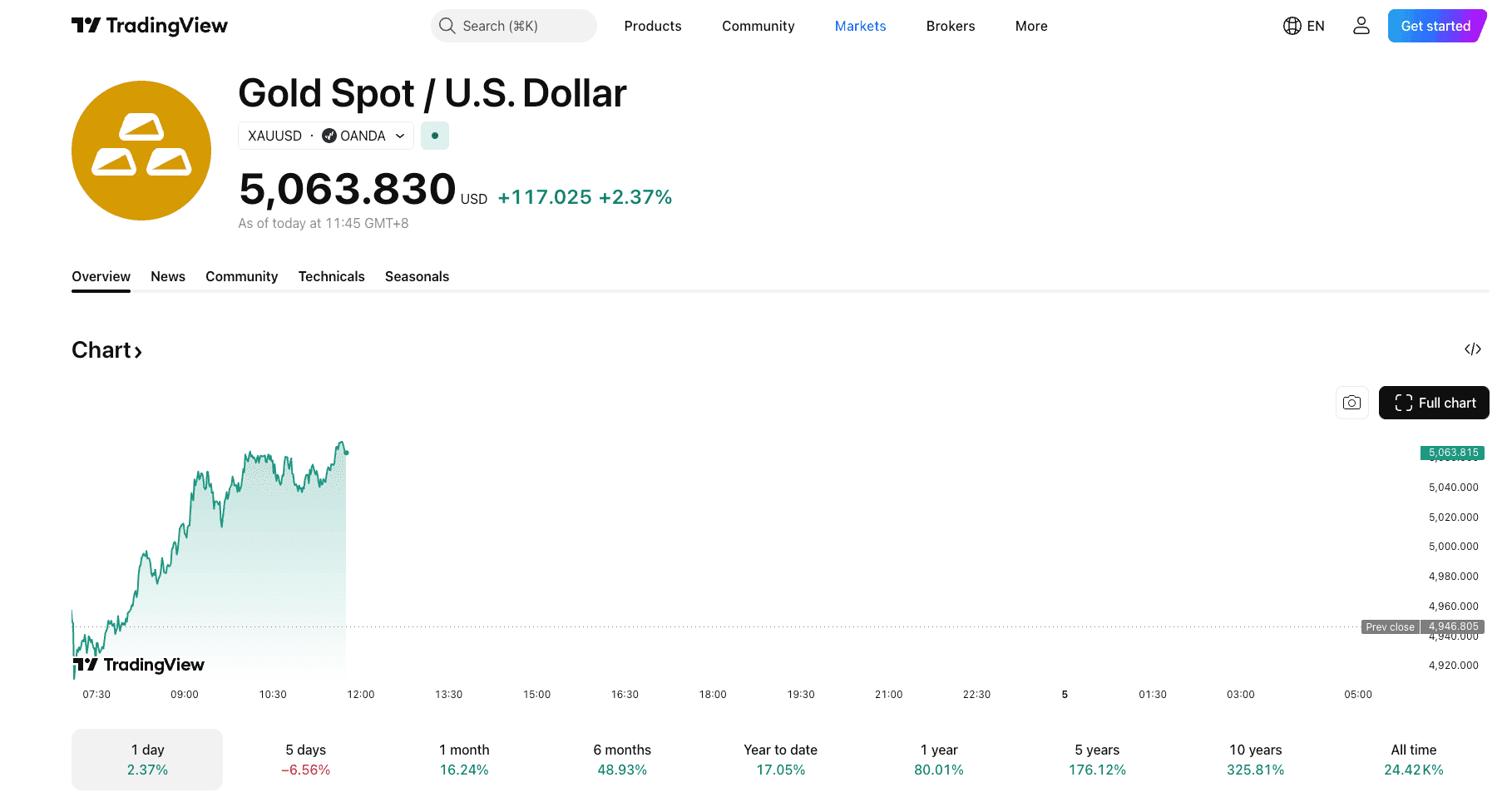

El panorama financiero de 2026 se ha definido por un cambio fundamental en el régimen monetario global. El 4 de febrero de 2026, el mercado del oro alcanzó un punto de inflexión histórico al superar decisivamente el nivel psicológico de los $5,000. Actualmente cotizando a $5,063.83, el metal precioso ha pasado de ser una cobertura defensiva tradicional a convertirse en un activo de reserva principal y de alta liquidez en una economía multipolar. Este informe examina los catalizadores estructurales detrás de esta fase de "melt-up", la evolución de los Activos del mundo real tokenizados (RWA) y las perspectivas tácticas para el resto del año fiscal 2026.

El quiebre de 2026: Análisis basado en datos del piso de $5,000

Como se observa en los gráficos de TradingView del 4 de febrero de 2026 al mediodía, el repunte intradía del oro de $117.02 (+2.37%) no es un evento especulativo aislado. Representa la culminación de un ciclo de revaloración de tres años.

1. Indicadores técnicos y velocidad del mercado

El precio actual de $5,063.83 sigue a un periodo de descubrimiento agresivo de precios. Con una rentabilidad anual del 80.01%, el oro ha superado a casi todos los principales índices de renta variable del G7. La velocidad de este movimiento se sustenta en una transición de "cobertura basada en el miedo" a "asignación estructural". El soporte técnico ha migrado de los niveles de $2,500 vistos en 2025 a una base sólida por encima de $4,900.

2. El fenómeno de la liquidez 24/7

Un aspecto clave en la sesión de hoy es que la ganancia del 2.37% ocurrió principalmente durante la superposición de los horarios de negociación en Asia y Europa. En el mercado de 2026, el concepto de "apertura de mercado" se está volviendo obsoleto. El auge de la liquidez a través de activos de oro tokenizados (RWA) permite un descubrimiento de precios continuo, previniendo los "saltos" tradicionalmente vistos en los mercados de Londres o Nueva York.

Empieza a operar TradFi en Phemex

Catalizador macro: El muro de deuda de $350 billones

El principal impulsor del repunte del oro en 2026 es el "pico de vencimiento de deuda soberana". Analistas han advertido durante mucho tiempo sobre la colisión entre los niveles récord de deuda y las tasas de interés persistentemente altas; 2026 es el año en que esta colisión se hace realidad.

1. La trampa de refinanciamiento

Un volumen significativo de deuda soberana emitida durante el entorno de bajas tasas de 2020–2021 venció a principios de 2026. Los gobiernos se han visto obligados a refinanciar esta deuda a lo que el mercado denomina "tasas de crisis". Esto ha llevado a un régimen de "dominancia fiscal", donde los bancos centrales son cada vez más percibidos como forzados a priorizar la solvencia gubernamental sobre los objetivos de inflación.

2. Rendimientos reales negativos en todas las monedas del G7

A pesar de que las tasas nominales siguen elevadas, el "coste de oportunidad" de mantener oro se ha vuelto negativo en términos reales. En 2026, la inflación ha demostrado ser "pegajosa" debido a la reestructuración de las cadenas de suministro y los costes de transición energética. Por ello, el oro a $5,000 se valora como cobertura matemática ante la inevitable devaluación de las monedas fiduciarias necesaria para atender la deuda global.

La revolución de los bancos centrales: desdolarización y oro para el comercio

El comportamiento de los bancos centrales en 2026 ha ido más allá de la simple diversificación de reservas. Se observa la implementación de un nuevo "paradigma de reserva neutral".

1. La hoja de ruta de BRICS+

Para el primer trimestre de 2026, la expansión de BRICS+ ha lanzado exitosamente su marco técnico para una unidad de liquidación respaldada en oro. Esto no busca reemplazar al dólar en todas las transacciones, sino servir como una capa de "colateral duro" para el comercio intra-bloque. Esto crea una demanda permanente y no sensible al precio para el oro, ya que las naciones liquidan saldos en lingotes físicos o tokenizados en lugar de deuda denominada en moneda fiduciaria.

2. Caso regional: La "Goldpreis Prognose 2026"

En Europa, especialmente Alemania, la "Goldpreis Prognose 2026" (Predicción del precio del oro 2026) se ha convertido en un motor clave de asignación de activos minoristas e institucionales. Con el euro enfrentando divergencias estructurales entre los estados miembros, los inversores alemanes han liderado el regreso a los "Sachwerte" (activos reales), considerando el oro como el único activo neutral creíble dentro del marco de la eurozona.

Giro institucional: de ETF tradicionales a oro tokenizado (XAUT)

Un cambio importante en 2026 es la forma en que los participantes acceden al oro. La era del ciclo de liquidación T+2 y los ETF custodiados por bancos está siendo desafiada por la eficiencia de los Activos del mundo real tokenizados (RWA).

1. Por qué XAUT domina la negociación en 2026

Los asignadores institucionales, incluidos fondos soberanos y firmas de trading de alta frecuencia (HFT), ahora priorizan la liquidez 24/7 y la liquidación instantánea. XAUT se ha consolidado como el vehículo preferido para esta transición.

-

Portabilidad instantánea: A diferencia del oro físico, XAUT puede transferirse instantáneamente entre fronteras y exchanges para satisfacer requisitos de margen o cubrir eventos geopolíticos inesperados.

-

Sin costes de almacenamiento: Los costes tradicionales de custodia y seguro se mitigan mediante el modelo de tokenización, proporcionando un "colateral base" más eficiente.

2. La ventaja de Phemex

En plataformas como Phemex, la integración de Tether Gold en el ecosistema digital permite a los traders utilizar oro como colateral para estrategias más complejas. El movimiento del 2.37% visto hoy fue facilitado en gran parte por operadores que migraron desde stablecoins.

Oro vs. Bitcoin en 2026: Consenso de "doble refugio"

El mercado de 2026 ha superado la rivalidad "oro vs. Bitcoin". Ahora se consideran los dos pilares de una cartera "antifrágil".

1. Cambio de correlación

A febrero de 2026, la correlación entre Oro y Bitcoin es de +0,82. Ambos activos responden a un mismo estímulo: la erosión de la confianza en la gestión fiscal centralizada.

-

Bitcoin como "oro digital de alta beta": Bitcoin aporta crecimiento y utilidad tecnológica para la economía digital de 2026.

-

Oro como "colateral base": El oro a más de $5,000 proporciona la estabilidad y el precedente histórico que exigen los comités de riesgo institucional.

2. Narrativa de "salida del sistema"

El sentimiento del mercado sugiere que ambos activos son parte de una estrategia de salida del sistema bancario tradicional. En una era de posible implementación del "dólar digital" (CBDC), la demanda de activos fuera del control judicial central ha alcanzado un máximo histórico.

Súper ciclo de materias primas: Plata y cobre

Si bien el oro es el protagonista, el súper ciclo de materias primas en 2026 también está impulsado por la necesidad industrial.

1. Plata (SLVON): el rezagado

Históricamente, la plata supera al oro en las últimas etapas de un mercado alcista. Con el oro a $5,000, la relación oro/plata está significativamente extendida.

-

Catalizador solar y 6G: En 2026, el despliegue masivo de células solares de perovskita y la expansión global de infraestructura 6G han generado un déficit de oferta en plata reflejado en su precio.

-

Objetivo: Los analistas monitorean un repunte de recuperación de la plata para probar los $150/oz hacia fin de año.

2. Cobre (TCU29): el alfa de la infraestructura

Si el oro es el termómetro de la tensión monetaria, el cobre es el barómetro del avance tecnológico.

-

Centros de datos de IA: La generación 2026 de centros de datos de IA requiere un aumento del 400% en densidad de cobre para distribución eléctrica respecto a 2023.

-

La economía espacial: Constelaciones de satélites y módulos logísticos orbitales han introducido una nueva fuente de demanda inelástica para aleaciones de cobre de alta pureza.

Escenarios estratégicos: Objetivos de precio para 2026

Tras la ruptura de $5,063.83 de hoy, Phemex Market Intelligence actualizó las proyecciones basadas en escenarios para el resto de 2026.

| Escenario | Objetivo a cierre 2026 | Factor macro |

| Optimista (Alcista) | $8,500 | Fallo sistémico de una gran moneda del G7 o escalada significativa en "zonas oscuras" geopolíticas. |

| Base (Estándar) | $6,500 - $7,200 | Inflación sostenida al 4%, acumulación 24/7 por bancos centrales y estrés continuo en la refinanciación de deuda soberana. |

| Conservador (Bajista) | $4,200 | Evento de "liquidación forzada" donde las instituciones venden oro para cubrir llamadas de margen en mercados bursátiles en caída, o un lanzamiento de CBDC inesperadamente exitoso. |

Gestión de riesgos en la era del oro a $5,000

Con el oro entrando en una fase vertical de "melt-up", la gestión de riesgos es fundamental. La volatilidad (+2.37% en horas) sugiere que estrategias de inversión tradicionales—como el rebalanceo trimestral—pueden ser insuficientes.

1. Coberturas en tiempo real

Los traders recurren cada vez más a la liquidez 24/7 de Phemex para cubrir posiciones físicas con XAUT o contratos de futuros, permitiendo responder de inmediato ante noticias geopolíticas fuera del horario bancario tradicional.

2. Evitando trampas de "hype"

Si bien el hito de $5,000 es significativo, los participantes profesionales deben evitar el "FOMO" (miedo a quedarse fuera) típico de burbujas minoristas. La subida de 2026 se sustenta en fundamentos de deuda, pero los "vacíos de liquidez" aún pueden provocar correcciones abruptas de corto plazo.

Conclusión: La era del piso de $5,000

El dato del 4 de febrero de 2026 de $5,063.83 marca un hito histórico. Señala el fin de la "exuberancia fiduciaria de posguerra" y el inicio de un "reinicio de colateral duro".

El oro ya no es solo una materia prima; es el referente contra el que se miden otros activos y monedas. Ya sea desde la perspectiva de la "Goldpreis Prognose" en Europa o la "hoja de ruta de desdolarización" en Oriente, el consenso es claro: el piso de $2,000 del oro en los años 2020 es cosa del pasado. El piso de $5,000 es la nueva realidad.

Para los inversores modernos, el éxito en 2026 requiere un enfoque sofisticado que combine la seguridad atemporal del oro con las ventajas tecnológicas de la economía de activos digitales.

Preguntas frecuentes: Cómo navegar el mercado del oro en 2026

P: ¿Por qué el oro superó los $5,000 hoy?

R: Una combinación de un muro de deuda global récord de $350 billones, un aumento en acuerdos de "oro para el comercio" por bancos centrales y un quiebre técnico sobre una resistencia de largo plazo.

P: ¿Puedo negociar oro 24/7 en Phemex?

R: Sí. Phemex ofrece acceso a XAUT (Tether Gold), que sigue el precio del oro físico y puede negociarse 24/7, permitiendo reaccionar en tiempo real a movimientos como el repunte de +2.37% de hoy.

P: ¿Es mejor inversión la plata que el oro a finales de 2026?

R: La plata ofrece mayor convexidad (potencial de mayores ganancias en porcentaje) pero conlleva mucha más volatilidad. Muchas carteras en 2026 usan una proporción oro/plata de 3:1 para equilibrar estabilidad y crecimiento.

P: ¿Cuál es el mayor riesgo para el repunte del oro?

R: Un "crunch" de liquidez sistémica donde todos los activos se venden simultáneamente para cubrir márgenes es el principal riesgo. Sin embargo, en 2026, los bancos centrales han intervenido históricamente para proveer liquidez, lo que a menudo impulsa aún más el repunte del oro.

Empieza a operar TradFi en Phemex

Aviso legal:

Este informe se proporciona solo con fines informativos e investigación institucional. No constituye asesoramiento financiero, de inversión ni legal. Negociar materias primas, activos digitales y RWAs implica un alto grado de riesgo y puede no ser adecuado para todos los inversores. El rendimiento pasado, incluido el retorno interanual del 80.01% citado, no es indicador de resultados futuros. Phemex es una plataforma de trading; no ofrecemos consultoría financiera personal.