序論:ミーム株・トークン化資産・ファンダメンタルズの死

2024年5月、"Roaring Kitty"ことKeith GillがSNSに復帰し、暗示的なミームを投稿したことでGameStop株は2営業日で175%急騰しました。企業のファンダメンタルズには変化がなかったにもかかわらず、個人投資家による狂騒が再燃しました。一方、KrakenやINXといったプラットフォーム上で2024年に開始したTesla(bTSLA)やNvidia(bNVDA)のようなトークン化株式も取引量が急増し、トークン化資産市場は2025年6月18日時点で推計239.2億ドル、前年比260%の成長を記録しています。

これは2021年のミーム株狂騒を想起させ、RedditのWallStreetBets発の個人投資家による劇的なボラティリティが、2024〜2025年の市場ダイナミクスの舞台を整えました。Polygonのような新興チェーンもトークン化不動産ファンドなど新プロジェクトを導入し、2025年単年で12億ドルの市場成長を牽引しています。

こうした現象は一過性ではありません。ミームによる過熱感と流動性が、伝統的な評価指標を凌駕する金融システムへの転換点を示唆しています。

これは単に暗号資産が主流化したということではありません。ウォール街の投機的DNAが、トークン化資産を通じてブロックチェーン基盤と融合し、ファンダメンタルズではなくモメンタムが資本を動かし、投資家が本質価値ではなく規制・テクノロジーの隙間でアービトラージ(裁定取引)を追い求める新たな現実を生み出しているのです。

米国株式市場の変容:ファンダメンタルズから狂騒へ

1.個人投資家FOMO(取り残される恐怖)主導の市場

米国株式市場では、投資家行動が大きく様変わりしています。2020年から2025年2月までにRobinhoodの資金供給済み口座は1,100万件から2,560万件に133%増加し、3年間で資産運用総額(AUM)は1,870億ドルへと拡大しました(前年比58%増・月次8%減)、2025年2月だけで480億ドルの純入金(前年比28%増)を記録しています。

GameStop(2024年5月に175%上昇)、AMC(同期間78%高)、VinFast(2023年には時価総額800億ドル超、実質収益ほぼゼロ)のようなミーム株が、ファンダメンタルズを無視した乱高下を見せました。

XやRedditといったSNSがこのトレンドを拡大し、2024年には強気ポストが40%増加。Roaring Kittyの再登場によって、これらの銘柄は文化現象となり、個人トレーダーは投資というより投機的ギャンブルのように扱っています。

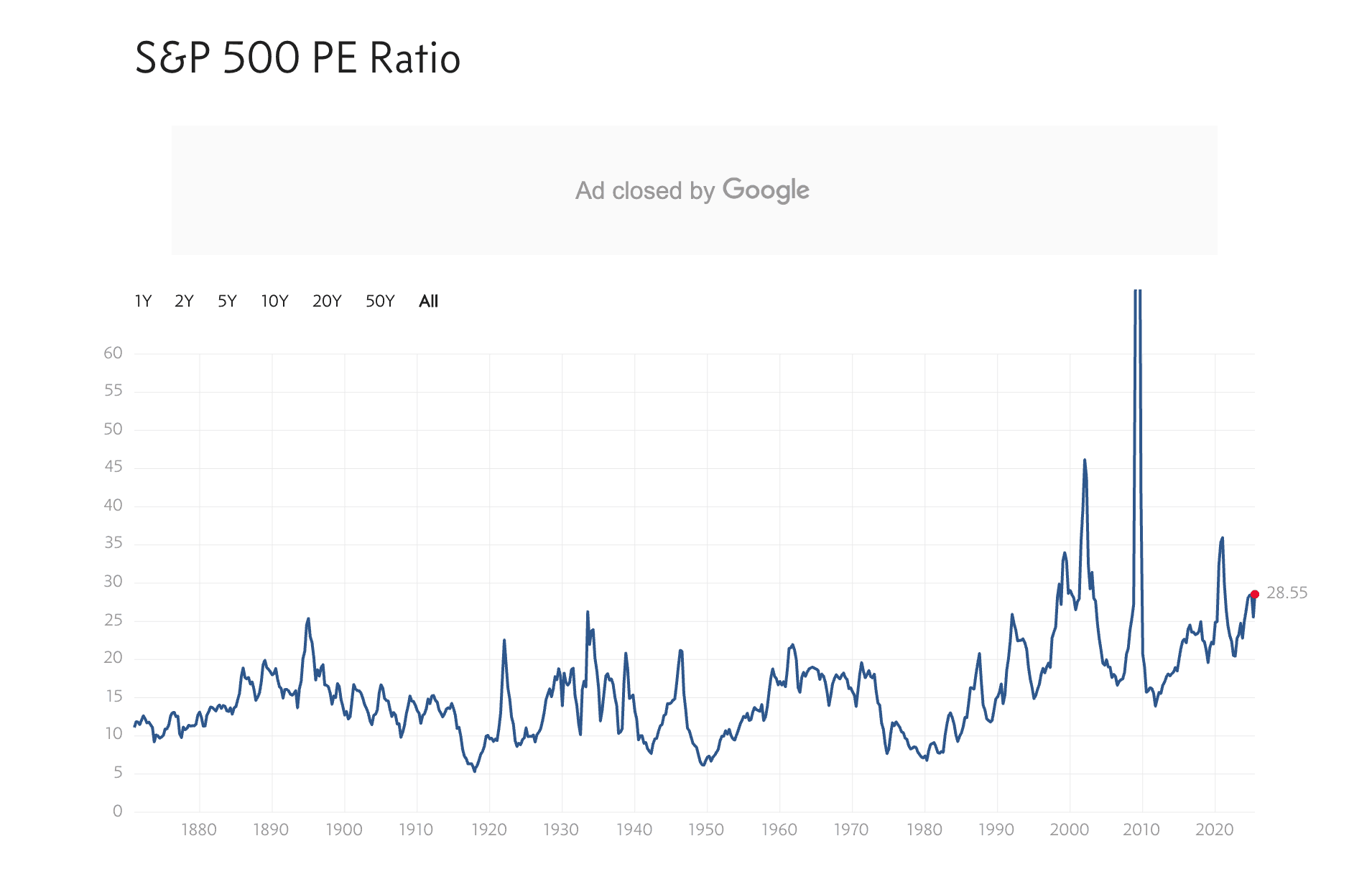

S&P500のPER(株価収益率)は2025年6月で平均28.5倍となり、過去15〜18倍の平均値を大きく超えバリュエーションの割高感を示しています。ボラティリティも高まり、VIX指数は2025年上半期平均22(2022年は16)に上昇。

2.機関マネーの論理よりイールド追求

個人投資家がミーム銘柄を追う一方で、機関投資家は高水準の現金ポジションと低い投資確信度に苦しんでいます。債券利回りは4〜5%付近、不動産も金利高で低迷し、リスクマネーは新たなフロンティア…特にトークン化現物資産(RWA)や暗号資産連動型ETFへと流れています。

例えば、ブラックロックのiShares Bitcoin Trust(IBIT)は2024年に120億ドルの資金流入。年金基金もRWAファンドに3%のアロケーションを割き、2027年までに倍増が見込まれています。

Robinhood資金供給済み口座数推移

| 年 | 資金供給済み口座数(百万) |

|---|---|

| 2020 | 11 |

| 2023 | 23 |

| 2025-02 | 25.6 |

トークン化資産・RWA:バズワードからインフラ層へ

1.急拡大するオンチェーンRWA

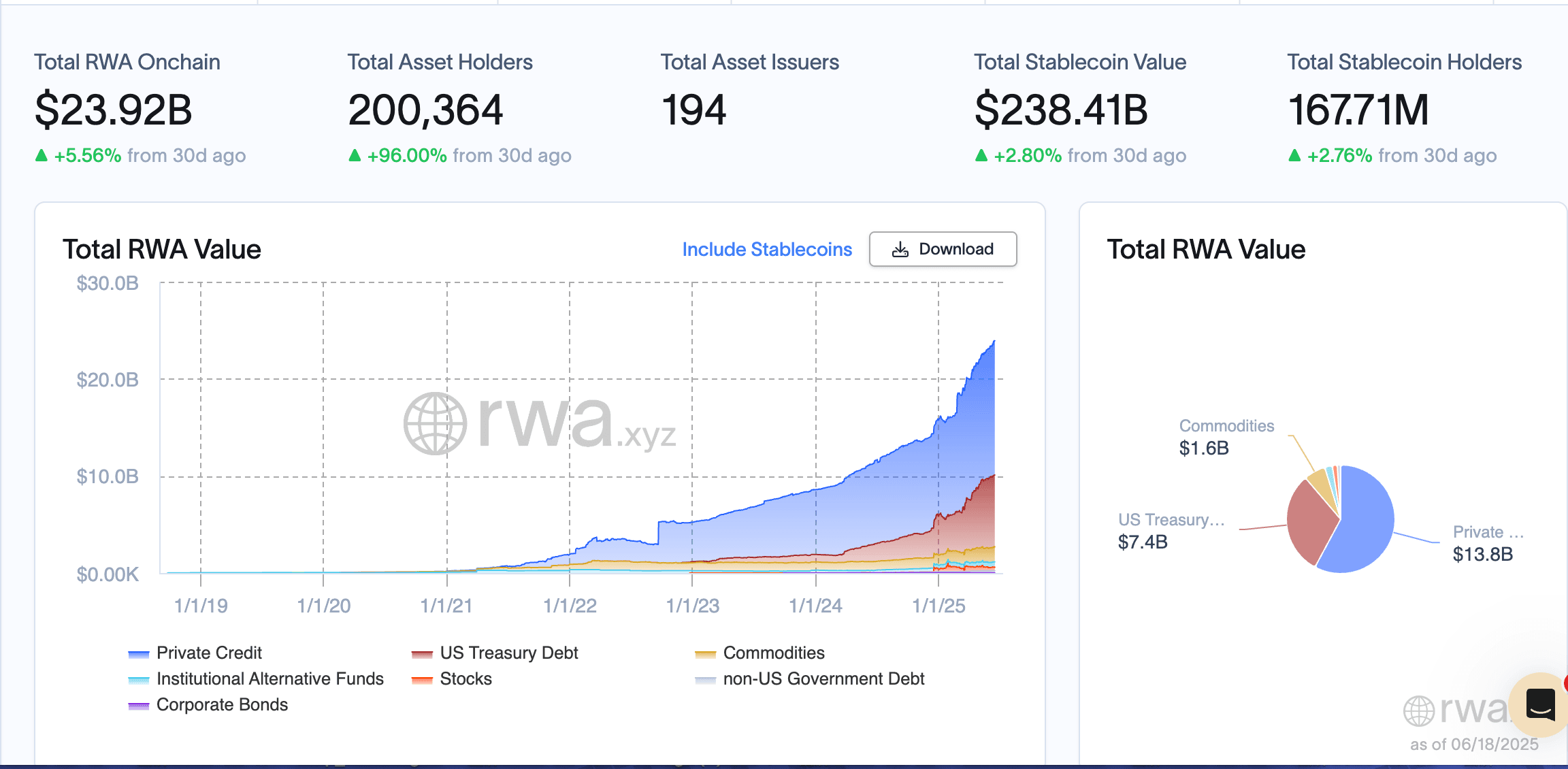

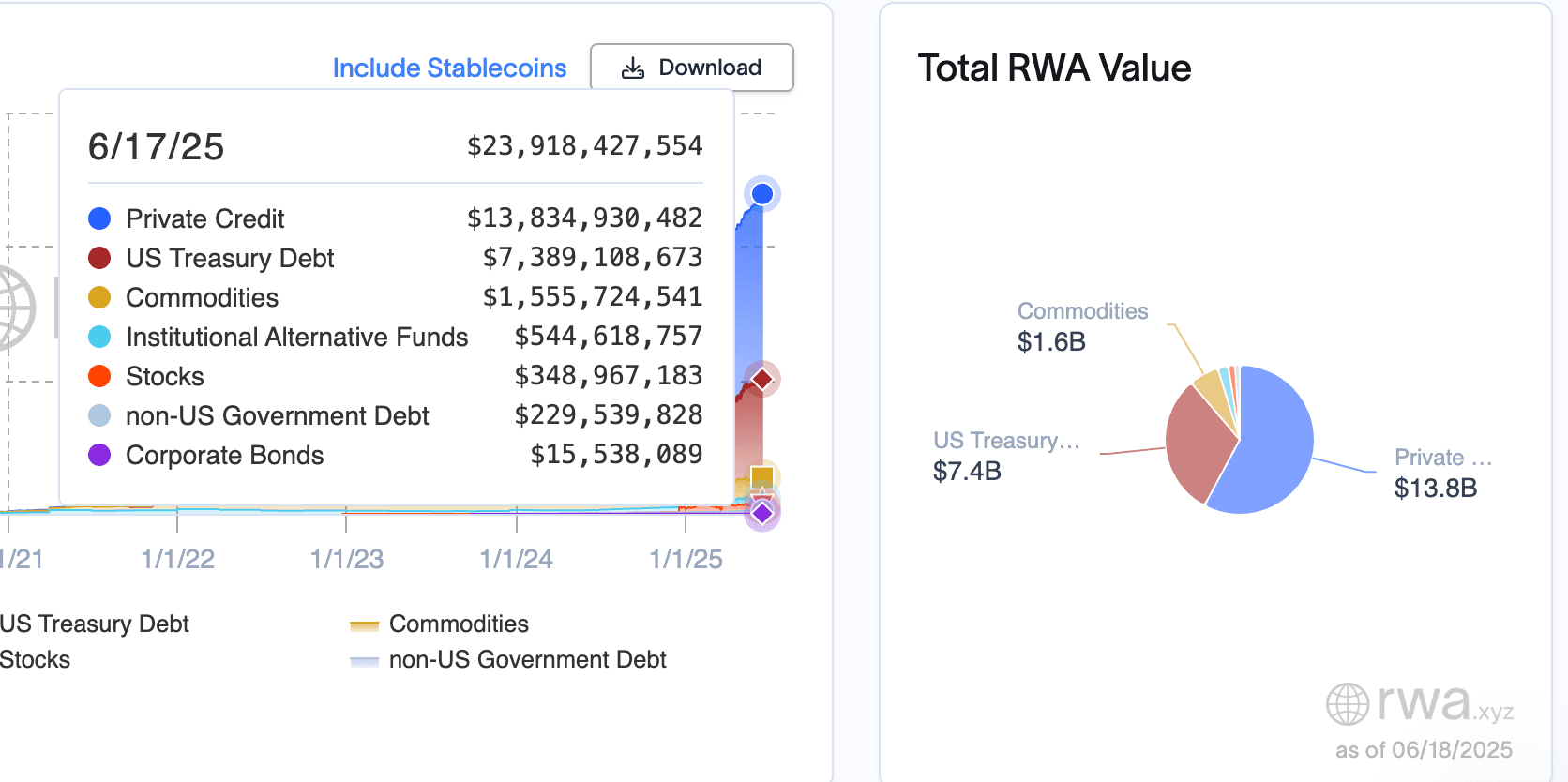

2025年中盤、チェーン上のトークン化実世界資産(RWA)の総額は、2025年6月18日現在239.2億ドルに到達し、30日前の226.6億ドルから5.56%増加しました(rwa.xyz調べ)。2022年の35億ドルから大幅増。アセットホルダーは9.60%増の20万364件、アセット発行主体も194に。市場構成は以下の通りです。

2019〜2025年にかけて右肩上がりの成長をグラフ化。民間クレジット・米国財務省債が主流カテゴリーで、機関投資向けファンドやコモディティ、非米国国債、社債、株式も構成比を持ちます。

MiCA規制明確化やzkSync等のLayer2スケーリングの後押しにより、Sotheby's NFTオークションなどアートトークン化新分野も2025年に10億ドルの付加価値を生み出し始めています。アセットホルダーの成長はアジア太平洋圏からの新規参入(全体の15%)によるものも目立ちます。

イーサリアムが依然として主流チェーンですが、Franklin TempletonのBENJIを載せたStellarやAvalanche、zkSyncもシェアを拡大中です。

2.機関導入事例:BlackRock、Franklin Templeton、Ondo

ブラックロックのBUIDLファンド(Ethereum上)は、2024年3月に64.9億ドルのTVL(Total Value Locked=ロック総資産)が、2025年1月には65.7億ドルへ堅実に増加。

Franklin TempletonのBENJI(トークン化マネーマーケットファンド)は7.4億ドルのTVL。

Ondo Finance(国債特化型RWA)は4.4億ドル超を保有。

これらの成功を受け、同様のファンドも市債などのトークン化に着目。Franklin TempletonのBENJIは2026年までにインフラ債券への拡張を予定。Ondo Financeは欧州銀行との協業でクロスボーダー採用が拡大。これらは単なるDeFi実験ではなく、SECの規制に準拠し、グローバル機関が参加する正規金融商品。機関投資家によるアロケーションは前年比20%増です。

これらは規制下の正統派金融商品です。

規制はカタリスト:無秩序でなく"アービトラージ"を生む

1.米国・EU・アジア…規制グローバル対決

米国:SECは現物ビットコインETFを承認する一方、機関の直接暗号資産運用には制限。トークン化国債は抜け道的役割。

欧州連合:MiCAフレームワークが2024年12月から本格施行、加盟国間でトークン化証券の発行・取引が許可。

シンガポール・香港:政府主導でRWAの実証(例:シンガポールのProject Guardian、香港のグリーンボンド・トークン化2023〜24年)を積極推進。

韓国:金融委員会が2025年にRWAサンドボックスを設立、2026年までに20億ドル規模を目標。

ケイマン諸島:SPV設立の拠点として健在。オンショア規制回避に用いられる。

2.規制アービトラージ実例

規制の差異がトークン化商品拡大の余地を生んでいます。たとえば:

米国投資家は直接暗号資産を買えないが、ケイマンSPVが裏付けのトークン債券等で高イールドを獲得できる。

欧州の銀行はMiCA下でトークン化証券を域内パスポート権付きで提供可能。

アジアの資産運用会社は政府サンドボックス下でDeFi互換のRWA商品を立ち上げ可能。

具体例:米国投資家はケイマンSPV裏付け型トークン債券(2025年に30億ドルが流通)を保有。欧州銀行はMiCAのパスポート権で15億ドルのクロスボーダー取引を実現。韓国サンドボックスには5億ドルの資金が集まりました。これは規制の失敗ではなく、多国籍金融システムならではの特徴であり、CBDC(デジタル人民元等)の登場と共にアービトラージ機会がさらに広がる見通しです。

これは規制不全ではなく、多層的金融の"機能"です。

トークン化株式:ウォール街の"トロイの木馬"

1.シンセティック株式のブーム

Mirror Protocol, Injective, Synthetixなどがシンセティック株式を切り拓き、現在はBacked.fiやSecuritizeなどが完全担保・規制適合型のトークン化株式を提供。これら資産は:

- 365日24時間・グローバルタイムゾーンで取引可能

- 実際の株式保有もしくはシンセティック・ヘッジで1:1裏付け

- 小口分割(フラクショナライズド)や自動配当(オート・ディビデンド)などプログラマブル機能

例えばbTSLA保有者の10%が自動再投資機能を選択。リスク面では2024年Synthetixで5,000万ドル損失のバグ事例があり、強固なスマートコントラクト監査の必要性を示しています。

2.急増する取引量:Tesla, Nvidia, Apple

Tesla(bTSLA)、Nvidia(bNVDA)、Apple(bAAPL)のトークン化株式は、DeFi/CeFiのRWA取引所で1日最大5,000万ドル以上の出来高に急拡大。

bTSLAはアジア市場中心に日次2,500万ドル、bNVDAはMENA地域で日次1,500万ドルの取引が中心。

依然として伝統市場には及ばないものの、アジア・MENA・ラテンアメリカの米国株直接アクセス困難なエリアで存在感が急速に拡大中です。

政治的追い風:トランプから財務省まで

1.MAGAクリプトシフト

ドナルド・トランプの暗号資産・NFT支持表明(2024〜25年)は、米共和党のデジタル資産政策転換を導きました。MAGAコインやTrumpNFTsなどトランプ関連ミームコインがバイラル化し、陣営は暗号寄付も受け付け。2025年半ばまでにメディア企業が250億ドル分のビットコイン取得計画を発表。

『ビットコイン戦略的リザーブ』として米国準備資産の1%をBTCに割り当てる提案も議会で検討中です。

2.世界のパブリックポリシー動向

ブラジル・アルゼンチンは国内決済へのステーブルコイン利用を後押しし、ブラジルは2024年に規制下の枠組みを実装、アルゼンチンは高インフレ下でUSDTを活用。インドも2025年RBIガイドラインにより10億ドル規模のステーブルコイン実証を解禁。

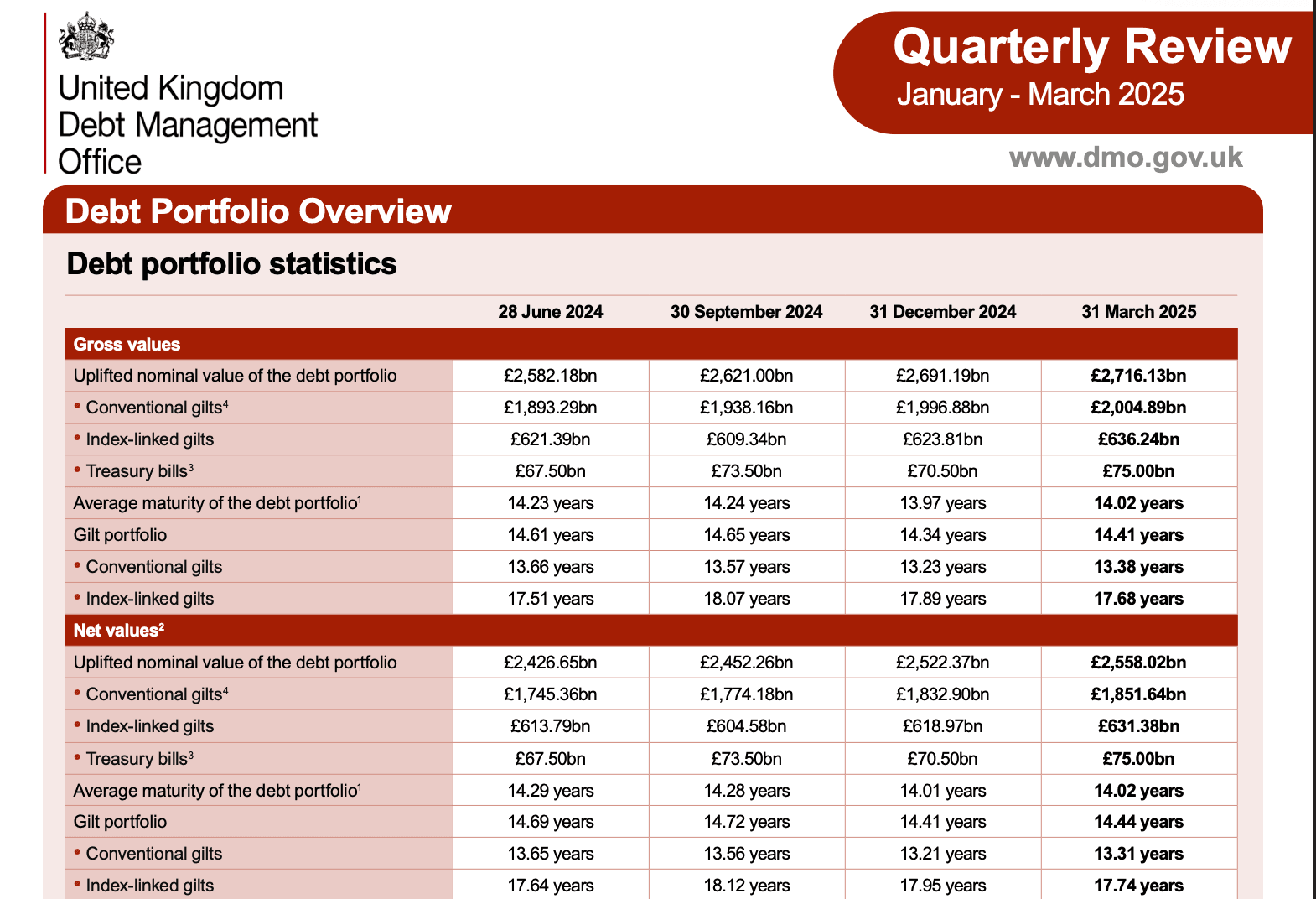

英国財務省は2024年からデジタル国債(GILTs)発行検討を継続、2025年3月時点の英債務ポートフォリオは2,7160億ポンド規模に拡大(但し正式導入は未定)。

日本の金融庁(FSA)はカーボンクレジットのトークン化を許可し、2025年には大規模環境資産トークン化実証が広がっています。

リスクと現実:トークン化が解決できない課題

オラクルリスク:トークン化資産価格は信頼できるデータ送信元に依存。2024年Chainlink障害時は2億ドル規模の取引に悪影響。流動性ミスマッチ:トークンの取引速度と裏付け現物の売買速度が一致しない例があり、2025年のRWA売却で10%のスリッページ発生。カストディ問題:発行主体の破綻時に真の所有権が不明瞭(例:2023年FTX破綻で10億ドル分が宙に)。過度なレバレッジ:RWAトークンをDeFi担保にしすぎると連鎖清算リスク(2024年の事例で3億ドル損失)。スマートコントラクト脆弱性:2025年の監査でRWAコントラクトの15%に脆弱性が発見されセキュリティリスク拡大。

流動性ミスマッチ:裏付け資産とトークン市場の流動性ギャップに注意。

カストディ問題:発行体の破綻時に所有者が不明確化。

過度レバレッジ:DeFi担保利用が連鎖リスクを高めるケース有り。

実践ガイド:トークン化時代を乗り切るには

担保確認:1:1裏付け型か否か、償還は可能かチェック。

管轄確認:発行体は規制下か、資産はどこにあるか。

イールドメカニズムを理解:リアル収益か単なるファーミングAPYか。

流動性指標:スリッページ・深度・クロスチェーン橋渡し状況に注目。

規制知識:MiCAやFIT21等の規制枠組みの動向を常時把握。Chainlink等の検証・認証ツール活用、MiCA/SEC規制下の管轄推奨。12ヶ月以上の過去イールド安定性を分析。1,000万ドル以上の流動性があるプール優先。初心者は規制済みプラットフォームから、上級者はサンドボックスを探求。RWAトークンと従来型資産を60/40程度でバランスし、ボラティリティに備えましょう。

結論:クリプトがウォール街を侵食したのではなく、ウォール街がクリプトを侵食した

今回の潮流は「TradFiのDeFi流入」ではなく、「TradFiがDeFiを自己流に変質」させる流れです。

ウォール街のアービトラージ・物語性・レバレッジ追求が、トークン化資産という新プラットフォームに乗り移っただけ。RWAからミーム株トークンまで、狙いは「産み出すボラティリティに乗じて価値抽出し、インフラ化でスケールさせる」こと。2025年6月までにRWA市場規模が239.2億ドルを突破し、転換点を迎えました。今後10年でAIドリブン・トークン化が資産運用業務の30%を自動化し、2035年までにはCBDCがRWA優位性を脅かす可能性も。

次の暗号資産フェーズは、イノベーションのみによってではなく、「いかに旧来金融のインセンティブを吸収し、抗し、あるいは模倣できるか」で決まります。

免責事項

本記事は情報提供・教育目的であり、金融・投資・法律アドバイスを構成するものではありません。暗号資産およびトークン化資産への投資は高リスクを伴い、過去の実績は将来を保証しません。必ずご自身でリサーチ・専門家へ相談の上、投資判断を行ってください。