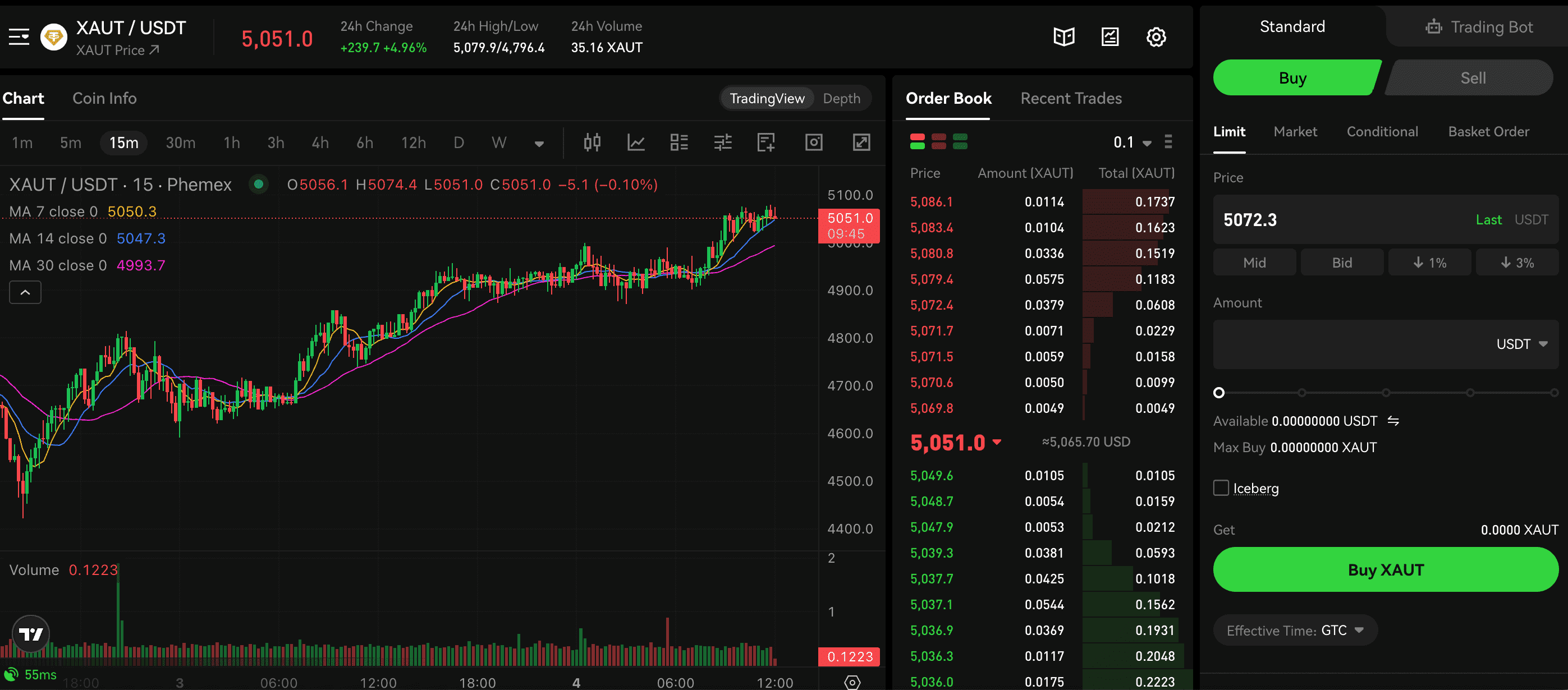

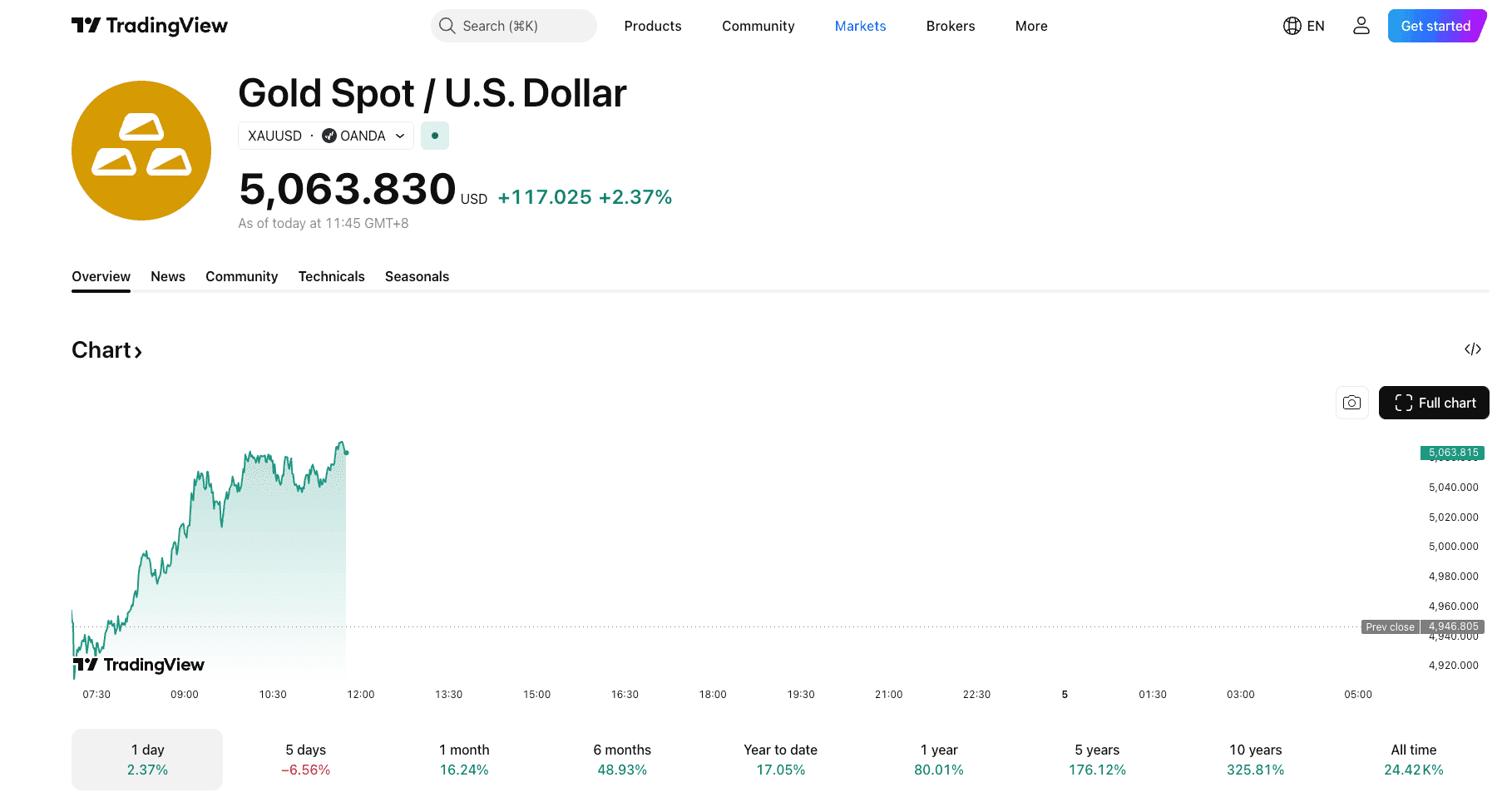

Le paysage financier de 2026 se caractérise par un changement fondamental du régime monétaire mondial. Le 4 février 2026, le marché de l'or a franchi un seuil historique en dépassant nettement la résistance psychologique des 5 000 $. Actuellement coté à 5 063,83 $, le métal précieux est passé d’une valeur refuge classique à un actif de réserve principal et très liquide dans une économie multipolaire. Ce rapport analyse les facteurs structurels de ce « melt-up », l’évolution des Actifs Réels Tokenisés (RWA), et présente une perspective tactique pour la suite de l’année fiscale 2026.

Le boom de 2026 : Analyse chiffrée du nouveau plancher à 5 000 $

Comme l’indiquent les graphiques TradingView du 4 février 2026 à la mi-journée, la hausse intrajournalière de l'or de 117,02 $ (+2,37 %) n’est pas un phénomène spéculatif isolé. Elle représente l’aboutissement d’un cycle de revalorisation de trois ans.

1. Indicateurs techniques et dynamique de marché

Le prix actuel de 5 063,83 $ suit une phase de découverte des prix très marquée. Avec un rendement sur un an de 80,01 %, l'or a surperformé la plupart des indices boursiers majeurs du G7. Cette hausse est soutenue par une transition de la « couverture par la peur » à une « allocation structurelle ». Le support technique est passé des 2 500 $ en 2025 à un seuil désormais ferme au-dessus de 4 900 $.

2. Le phénomène de liquidité 24/7

Un élément clé de la séance du jour est que le gain de 2,37 % s’est produit principalement durant le croisement des horaires asiatiques et européens. En 2026, la notion de « marché ouvert » devient obsolète. L’essor de la liquidité via les actifs d’or tokenisés (RWA) permet une découverte des prix continue, ce qui évite les « gaps » traditionnellement observés lors des ouvertures de Londres ou de New York.

Le catalyseur macroéconomique : le mur de la dette mondiale de 350 000 milliards de dollars

La principale dynamique haussière de l’or en 2026 est l’« apex de maturité de la dette souveraine ». Les analystes alertaient de longue date sur la collision entre dettes record et taux d’intérêt élevés ; 2026 marque la concrétisation de ce risque.

1. Le piège du refinancement

Un volume important de dette souveraine émise pendant la période de taux bas 2020-2021 arrive à échéance début 2026. Les gouvernements doivent la refinancer à des « taux de crise ». Cela conduit à un régime de « domination budgétaire », où les banques centrales sont perçues comme priorisant la solvabilité des États sur l’objectif de maîtrise de l’inflation (En savoir plus).

2. Rendements réels négatifs dans toutes les devises du G7

Bien que les taux nominaux restent élevés, le « coût d’opportunité » de la détention d’or est devenu négatif en termes réels. En 2026, l’inflation s’avère persistante en raison des restructurations logistiques et des coûts de la transition énergétique. Par conséquent, l’or à 5 000 $ est valorisé comme une couverture mathématique contre la dévalorisation inévitable des monnaies fiduciaires requise pour honorer la dette mondiale.

Commencez à trader le TradFi sur Phemex

Révolution des banques centrales : dédollarisation et or pour le commerce international

En 2026, le comportement des banques centrales dépasse la simple diversification des réserves. On assiste à la mise en œuvre d’un nouveau « paradigme de réserve neutre ».

1. Feuille de route BRICS+

Au premier trimestre 2026, l’expansion BRICS+ lance un cadre technique pour une unité de règlement adossée à l’or. Il ne s’agit pas de remplacer le dollar mais d’introduire une couche de « collatéral dur » pour les échanges intra-bloc. Cela instaure une demande non sensible au prix pour l’or, puisque les soldes sont réglés en lingots physiques ou tokenisés, non plus en dettes libellées en monnaie fiduciaire.

2. Cas régional : « Goldpreis Prognose 2026 »

En Europe, notamment en Allemagne, la « Goldpreis Prognose 2026 » (prévision du prix de l’or 2026) guide la réallocation des actifs des particuliers et institutions. Face aux divergences structurelles de la zone euro, les investisseurs allemands privilégient les « Sachwerte » (actifs réels), considérant l’or comme l’unique actif neutre crédible dans le cadre européen.

L’adoption institutionnelle : des ETF classiques à l’or tokenisé (XAUT)

Un grand changement en 2026 concerne la façon dont l’exposition à l’or est recherchée. L’ère du règlement T+2 et des ETF en banque est remise en question par l’efficacité des actifs réels tokenisés.

1. Pourquoi XAUT domine les transactions en 2026

Les allocataires institutionnels, fonds souverains et sociétés de trading haute fréquence (HFT) privilégient la liquidité 24/7 et le règlement instantané. XAUT s’impose comme le véhicule de choix.

- Portabilité instantanée : Contrairement à l’or physique, XAUT peut être transféré instantanément entre juridictions et plateformes pour ajuster des marges ou se couvrir contre des événements géopolitiques.

- Aucun coût de stockage : Les frais traditionnels de garde et d’assurance sont réduits grâce à la tokenisation, offrant un « collatéral de base » plus efficient.

2. L’avantage Phemex

Sur des plateformes comme Phemex, l’intégration de Tether Gold dans l’écosystème digital permet aux traders d’utiliser l’or comme collatéral pour des stratégies complexes. Le mouvement de 2,37 % du jour s’explique en grande partie par des arbitrages entre l’or et les stablecoins (En savoir plus).

Or vs Bitcoin en 2026 : le consensus « double valeur refuge »

Le marché 2026 dépasse l’opposition or vs Bitcoin. Ces deux actifs forment désormais le socle d’un portefeuille « anti-fragile ».

1. Changement de corrélation

En février 2026, la corrélation or–Bitcoin atteint +0,82. Les deux réagissent à la même dynamique : la perte de confiance envers la gestion budgétaire centralisée.

- Bitcoin comme “or numérique à bêta élevé” : Il constitue le moteur de croissance et l’utilité technologique pour l’économie digitale de 2026.

- Or comme “collatéral de base” : L’or à plus de 5 000 $ offre la stabilité et la légitimité requises par les comités de gestion des risques.

2. La narrative « hors système »

On observe un intérêt croissant pour les actifs en dehors du système bancaire traditionnel. À l’ère potentielle d’un « Dollar Numérique » (CBDC), la demande pour des actifs insensibles au contrôle judiciaire centralisé atteint un sommet.

Supercycle des matières premières : argent et cuivre

Si l’or focalise l’attention, le supercycle 2026 des matières premières est aussi porté par l’industrie.

1. Argent (SLVON) : le rattrapage

Historiquement, l’argent surperforme l’or en fin de cycle haussier. Avec l’or à 5 000 $, le ratio or/argent est fortement étiré.

- Catalyseurs solaire et 6G : En 2026, le déploiement massif de cellules solaires pérovskite et l’arrivée de la 6G provoquent un déficit de l’offre en argent, qui se répercute sur le prix.

- Objectif : Les analystes suivent un potentiel rattrapage qui pourrait mener l’argent à 150 $/oz d’ici fin d’année.

2. Cuivre (TCU29) : l’alpha infrastructure

Si l’or est le thermomètre du stress monétaire, le cuivre mesure l’innovation technologique.

- Centres de données IA : Les data centers IA de nouvelle génération en 2026 requièrent 400 % de cuivre en plus qu’en 2023 pour leur alimentation électrique.

- Économie spatiale : Les constellations satellites et modules orbitaux génèrent une demande inélastique pour des alliages de cuivre de grande pureté.

Scénarios stratégiques : objectifs de prix 2026

Après le franchissement des 5 063,83 $, Phemex Market Intelligence a mis à jour ses projections par scénarios pour la fin d’année.

| Scénario | Objectif fin 2026 | Déclencheur macro |

| Optimiste (Haussier) | 8 500 $ | Défaillance d’une devise G7 majeure ou forte aggravation de tensions géopolitiques. |

| Central (Standard) | 6 500–7 200 $ | Inflation persistante à 4 %, accumulation continue par les banques centrales et tensions sur le refinancement des dettes souveraines. |

| Prudent (Baissier) | 4 200 $ | Liquidation forcée où les institutions vendent de l’or pour couvrir des appels de marge sur actions, ou lancement réussi d’une CBDC. |

Gestion des risques à l’ère des 5 000 $

L’entrée de l’or dans une phase de « melt-up » impose une gestion des risques rigoureuse (En savoir plus). La volatilité (+2,37 % en quelques heures) suggère que les stratégies traditionnelles comme le rééquilibrage trimestriel pourraient être insuffisantes.

1. Couverture en temps réel

De plus en plus de traders s’appuient sur la liquidité 24/7 de Phemex pour couvrir leurs positions physiques par des XAUT ou des contrats à terme, ce qui permet de réagir immédiatement aux événements géopolitiques, même hors horaires bancaires.

2. Éviter les pièges de l’emballement

Malgré l’importance du seuil des 5 000 $, les professionnels évitent l’effet « FOMO » (peur de rater une opportunité) caractéristique des bulles. La hausse 2026 repose sur des fondamentaux liés à la dette, mais des « trous de liquidité » peuvent encore provoquer des corrections rapides.

Conclusion : l’ère du plancher à 5 000 $

Le passage à 5 063,83 $ le 4 février 2026 marque la fin de l’« exubérance fiduciaire post-guerre » et le début d’un « reset » du collatéral dur.

L’or n’est plus un simple bien : il devient l’étalon de référence face auquel actifs et devises sont mesurés. Qu’il s’agisse de l’approche « Goldpreis Prognose » européenne ou du mouvement de dédollarisation asiatique, le consensus est clair : le plancher des 2 000 $ appartient au passé, celui des 5 000 $ s’impose.

Pour l’investisseur moderne, réussir en 2026 suppose une stratégie sophistiquée alliant la stabilité séculaire de l’or aux atouts technologiques des actifs digitaux.

FAQ : Comprendre le marché de l’or en 2026

Q : Pourquoi l’or a-t-il franchi les 5 000 $ aujourd’hui ?

R : Une combinaison de dette mondiale record (350 000 milliards), de règlements « or contre biens » par les banques centrales et un signal technique de franchissement de résistance à long terme.

Q : Peut-on trader l’or 24/7 sur Phemex ?

R : Oui. Phemex propose XAUT (Tether Gold), qui suit le prix de l’or physique et se négocie en continu, permettant de réagir instantanément aux mouvements comme la hausse de 2,37 % du jour.

Q : L’argent est-il un meilleur investissement que l’or fin 2026 ?

R : L’argent présente un potentiel de variation plus élevé, mais aussi une plus grande volatilité. Beaucoup de portefeuilles 2026 privilégient un ratio or/argent de 3:1 pour équilibrer stabilité et croissance.

Q : Quel est le principal risque pour la hausse de l’or ?

R : Un choc de liquidité global, où tous les actifs seraient vendus en urgence pour couvrir des appels de marge, représente le principal risque. Toutefois, historiquement, en 2026, les banques centrales sont intervenues pour fournir de la liquidité, ce qui a souvent soutenu la hausse de l’or.

Commencez à trader le TradFi sur Phemex

Avertissement :

Ce rapport est fourni à titre informatif et de recherche institutionnelle uniquement. Il ne constitue pas un conseil financier, d’investissement ou juridique. La négociation de matières premières, d’actifs numériques et de RWA implique un risque élevé et ne convient pas à tous les profils. La performance passée, dont le rendement annuel de 80,01 % mentionné, ne préjuge pas des résultats futurs. Phemex est une plateforme de trading et ne propose pas de conseil financier personnalisé.