Dans un article précédent, nous avons discuté des différents types d’ordres stop et stop loss que vous pouvez utiliser si une transaction évolue en votre défaveur. Dans cet article, nous allons couvrir quelques manières différentes pour sortir de vos trades lorsqu’ils évoluent en votre faveur, comme par exemple les ordres take profit. Il n’y a aucune règle stricte à ce sujet, mais il y a une chose que vous voulez éviter à tout prix : qu’un trade revienne à votre point d’entrée sans avoir encaisser de profits.

La façon dont vous encaisser des profits peut avoir des conséquences dramatiques sur vos performances à long terme. Certains peuvent même faire valoir que la manière dont vous entrez dans un trade est moins importante que celle dont vous en sortez. Par exemple, si un trader place un stop à son niveau d’invalidation, ce niveau ne devrait pas beaucoup changer. En revanche, encaisser des profits implique non seulement de pouvoir identifier les opportunités « risque/récompense » et de les mettre en œuvre, mais aussi d’être capable de se retirer aux niveaux qui permettent un maximum de gains, en fonction de l’évolution des conditions.

Par souci de simplicité, nous n’allons pas entrer dans les nuances ni dans les stratégies complexes de sortie de trade. Nous ne mentionnerons ni les sorties partielles ni les sorties basées sur la durée ni les méthodes manuelles. Il s’agit plutôt ici d’un cours intensif 101 sur la prise de bénéfices destiné aux nouveaux traders de crypto.

Comment fonctionne le système take profit ?

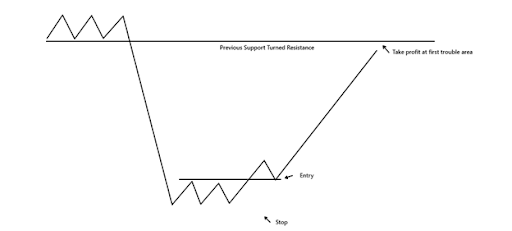

La première méthode, qui est aussi la plus courante, consiste à se retirer complètement d’un trade dès la première zone de troubles. Par exemple, un trader devrait avoir une idée de l’endroit où son trade sera invalidé et de l’endroit où il espère sortir avant que son trade ne soit placé.

Imaginez que nous soyons entre deux niveaux intraday et que le trader cherche à saisir l’étendue du mouvement entre ces niveaux. Dans ce cas, il pourrait placer un simple take profit avec soit un ordre au marché, soit un ordre limite de sortie au niveau voulu. Dans le cas d’un scalping intraday, il se retrouverait trop souvent complètement hors position dès la zone latérale suivante. Il pourrait s’agir d’une résistance ou d’un support technique selon qu’il s’agit d’un long ou d’un short. C’est le moyen le plus commun et le moins technique de sortir d’un trade qui nous est favorable.

L’idée est de sortir d’un trade dans la zone dont nous pensons qu’elle va présenter des difficultés de prix, dans un timeframe identique à celui utilisé pour la prise de position. Nous entendons par là qu’il ne faut pas entrer sur la base d’un signal journalier et sortir sur une structure de 15 minutes. Pour faire simple, essayez de sortir de vos trades sur les mêmes timeframes qu’utilisés pour y entrer. Au fur et à mesure que votre expérience grandira, vous réaliserez qu’il peut y avoir certaines nuances à cela.

La méthode ci-dessus est valide lorsque le prix évolue dans une fourchette et se situe entre deux niveaux, mais que se passe-t-il si le cours entre en découverte des prix et que nous ne savons pas où se trouve la prochaine résistance ? Dans cette situation, l’un des meilleurs outils à utiliser est le stop suiveur/take profit suiveur.

Stop suiveur / Take profit suiveur

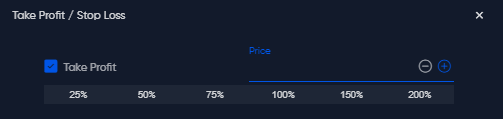

Le stop suiveur va suivre le cours du prix d’un montant que vous aurez défini au préalable, et ne peut évoluer que dans le sens de votre trade. Si le prix commence à s’inverser, il se maintiendra à la dernière position atteinte, et ne reprendra son mouvement que si le prix repart dans la direction souhaitée.

Dans un marché à tendance forte, ou après une rupture, vous pouvez placer un stop suiveur qui suivra le prix d’une valeur prédéterminée. Au départ, cette valeur pourrait être basée sur le niveau de votre stop et pourrait avoir une distance de sécurité dérivée du niveau de volatilité attendu. Par exemple, le prix sort d’une fourchette et le trader place un take profit suiveur qui commence à la rupture de la fourchette et qui suit le prix de 2 fois l’Average True Range. Cela permet au trader de suivre la tendance jusqu’à ce que le montant prédéterminé en cas de retournement soit atteint. Idéalement, ce stop est basé sur ce qui est attendu de la tendance, de sorte que le trader ne soit pas éjecté prématurément de sa position à cause du bruit.

L’autre méthode que nous allons aborder prend en considération les deux éléments ci-dessus. Imaginez une situation où les conditions sont très haussières, mais où le prix n’est pas encore entré au stade de découverte des prix et est coincé entre deux niveaux. Dans certaines situations, il serait dommage de placer un take profit complet au niveau de résistance suivant pour voir ensuite cette résistance cassée et le prix s’envoler. Vous pouvez imaginer à quel point cela serait frustrant.

Stop suiveur à déclenchement

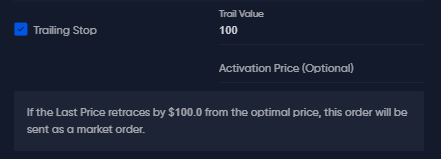

Dans le cas où le contexte est très haussier (l’inverse est aussi valable pour des environnements très baissiers), Phemex offre également un stop suiveur à déclenchement. Il s’agit d’un stop suiveur avec un « prix d’activation ».

Imaginez que nous ayons testé une résistance à plusieurs reprises dans ce qui est une forte tendance haussière sur un timeframe. Dans cette situation, si nous sommes loin de la zone de support, nous pouvons placer un stop suiveur à déclenchement à la prochaine zone de troubles (résistance dans ce cas). Ainsi, si le prix d’activation est touché, il déclenchera le stop suiveur avec la valeur définie par nos soins au préalable. Dans le cas où la résistance viendrait à casser, nous ne serions pas éjectés du marché, et nous disposerions d’un stop suiveur qui nous permettrait de saisir tout renversement ou toute tendance qui en résulterait.

Points clés à retenir

Ce ne sont là que quelques-unes des façons les plus courantes de sortir d’un trade. Bien entendu, il n’existe pas qu’une « approche unique » pour prendre ses profits. La performance de la méthode par laquelle vous sortez de vos trades, tout comme les méthodes par lesquelles vous y entrez, devrait être enregistrée dans votre système de trading afin que vous puissiez l’examiner calmement après coup et en juger objectivement. Comme vous pouvez l’imaginer, en théorie, un stop suiveur à déclenchement peut être très utile ; jusqu’à ce que vous ayez effectué plusieurs trades répétés où la valeur de suivi est déclenchée immédiatement, au lieu de monter davantage comme prévu initialement. Dans ce cas, le retour du trade est plus néfaste qu’utile.

Par Ryan Scott (@CanteringClark)