Einleitung

Im sich ständig weiterentwickelnden DeFi-Sektor erschweren fragmentierte Liquidität und fehlende Incentivierung oft optimale Renditen sowohl für Nutzer:innen als auch für Protokolle. TURTLE betreibt Turtle, eine Web3-Plattform, die Wallet-Aktivitäten zur Verteilung erhöhter Belohnungen analysiert und Liquidity Provider (LPs), Protokolle und Partner mit non-custodial Tools verbindet. Als ERC-20 Utility-Token auf Ethereum (mit Bridges zu BSC und Linea) incentiviert TURTLE die Teilnahme durch Belohnungen für Liquiditätsbereitstellung, Swaps, Staking und Referral-Programme und fördert so transparentes DeFi-Wachstum. Anders als klassische Yield-Aggregatoren setzt Turtle auf Due Diligence und API-basierte Monetarisierung, untermauert durch mehr als 402.000 registrierte Wallets. Mit einem DeFi-TVL von über 100 Mrd. US-Dollar bis 2025 ermöglicht TURTLE risikoadjustierte Renditen durch einfache Wallet-Integration. Dieser Leitfaden erklärt den TURTLE-Token, seine Rolle in der Distributionsschicht von Turtle und wie Sie ihn auf Phemex handeln können.

Schnellüberblick zu TURTLE

| Ticker | TURTLE |

|---|---|

| Chain | Ethereum (ERC-20), gebridged zu BSC und Linea |

| Contract Address |

0x66fd8de541c0594b4dccdfc13bf3a390e50d3afd |

| Umlaufmenge | 154,7 Mio. |

| Gesamtangebot | 1 Mrd. |

| Maximalangebot | 1 Mrd. |

| Use Case | Governance, Belohnungen für Liquidität und On-Chain-Aktivitäten, DeFi-Incentives in der Distribution |

| Verfügbarkeit bei Phemex | Spot (TURTLE/USDT) & Futures (TURTLEUSDT Perp) |

Was ist TURTLE? Turtle erklärt

Turtle ist das erste einheitliche Distributionsprotokoll im Web3-Ökosystem. Es monetarisiert Nutzeraktivitäten, indem es Wallet-Interaktionen wie Liquiditätsbereitstellung, Yield-Generierung, über Partner geroutete Swaps, Staking bei Validatoren und Referral-Nutzung erfasst. Der Start erfolgte im April 2024 durch ein dezentrales Team aus Europa, den USA und Südamerika. Das Protokoll löst DeFi-Herausforderungen, indem es eine non-custodial Sicherungsschicht bietet, die Transparenz und Due Diligence bei Liquiditätsströmen gewährleistet. Als größtes Verteilungsprotokoll im Web3 mit über 275.000 registrierten Wallets seit dem MVP im März 2024 ermöglicht Turtle (Stand Oktober 2025) mehr als 293,8 Mio. USD an "boosted TVL" und 719 Mio. USD an Kampagnen-TVL.

Was macht TURTLE?

TURTLE ist der zentrale Utility-Token im Turtle-Ökosystem. Er koordiniert Teilnahmen durch Belohnung echter On-Chain-Aktivität. Nutzer:innen verdienen ihn durch Bereitstellung von Liquidität in Deals und Kampagnen, Staking für Governance sowie durch Teilnahme an Airdrops und Referral-Programmen. TURTLE ermöglicht exklusive Yield-Boosts, Partnerschaften, API-Integrationen für Distributionspartner und unterstützt die non-custodial Verfolgung von Belohnungen über erprobte Smart Contracts.

Schlüsselmerkmale von TURTLE

- Belohnungsnutzung: Ermöglicht erhöhte Renditen für LPs, die Partnerprotokollen Liquidität zuführen.

- Governance-Funktion: Stimmrecht für Ökosystem-Entscheidungen und Protokollupgrades.

- Anreiz-Ausgleich: Vergütung für Swaps, Staking und Referrals zur Monetarisierung von Wallet-Aktivitäten.

- Non-Custodial-Design: Nutzer:innen behalten vollständige Kontrolle durch API- und Smart-Contract-Integrationen.

- Inklusiver Zugang: Für alle offen durch einfaches Message Signing – DeFi-Demokratisierung.

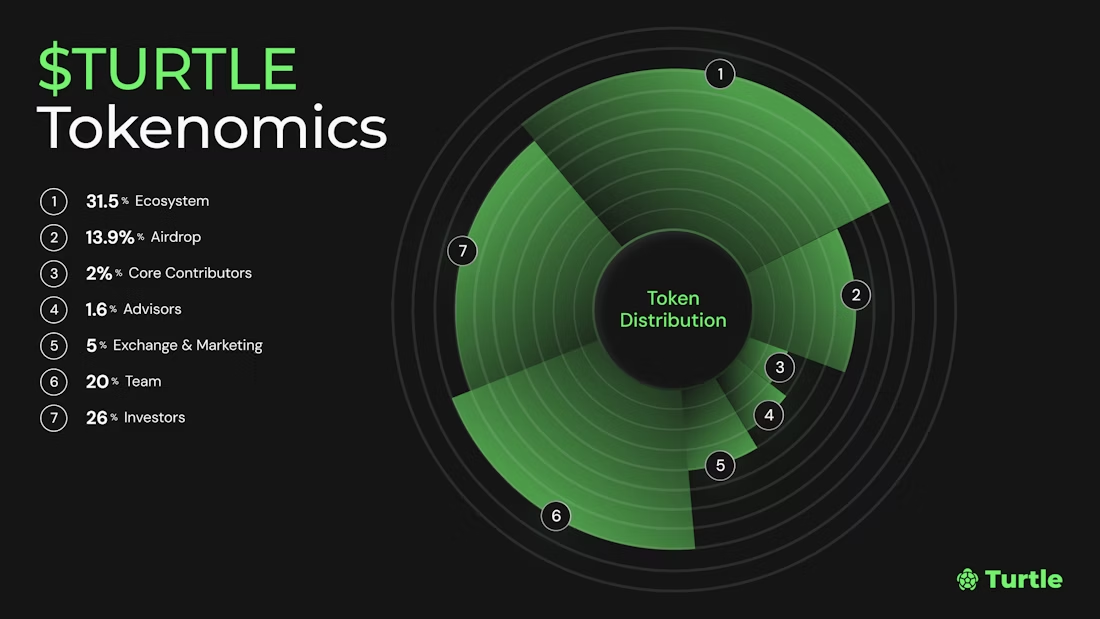

TURTLE Tokenomics

TURTLE hat ein fixes Maximalangebot von 1 Mrd. Token, wovon zur Einführung 15,47% (154,7 Mio.) im Umlauf sind. Die Zuteilung priorisiert das Ökosystemwachstum (31,5%) und Anreize (13,9% Airdrop) mit Vesting-Plänen, die eine langfristige Ausrichtung sichern – z. B. gestufte Freigaben für Team und Investoren zur Dämpfung von Volatilität.

| Kategorie | Prozentanteil | Menge (Mio.) | Zweck | Vesting-Plan |

|---|---|---|---|---|

| Ökosystem | 31,5% | 315 | Wachstumsinitiativen & Partnerschaften | Schrittweise Emissionen |

| Airdrop | 13,9% | 139 | Community-Belohnungen & Nutzerakquise | Sofortige Verteilung |

| Kernteam | 2% | 20 | Entwicklungsunterstützung | Vesting über Zeit |

| Berater | 1,6% | 16 | Strategische Beratung | Gesperrt, stufenweise Freigaben |

| Börse & Marketing | 5% | 50 | Listings & Promotion | T+3M Unlocks |

| Team | 20% | 200 | Langfristige Entwicklungssicherung | Vesting über 24-48 Monate |

| Investoren | 26% | 260 | Kapital für Wachstum | Gestufte Freigaben nach Seed-Runde |

TURTLE vs. SUSHI

TURTLE und SUSHI fördern beide durch abgestimmte Anreize und Liquiditätsprämien die DeFi-Teilnahme. TURTLE konzentriert sich auf non-custodial Tracking von Wallet-Aktivitäten zur breiten Distributionsförderung, während SUSHI auf Ertragsbeteiligung und Yield Farming im DEX-Ökosystem setzt.

| Merkmal | TURTLE (Turtle) | SUSHI (SushiSwap) |

|---|---|---|

| Belohnungen | Liquiditätsbereitstellung + On-Chain-Aktivität | Yield Farming + SUSHI-Emissionen |

| Netzwerk-Support | Ethereum, BSC, Linea | Multi-Chain DEX (primär Ethereum) |

| Yield-Fokus | Kurartierte non-custodial Boosts | AMM-Liquiditätsanreize |

| Wertstabilität | Airdrop- & Vesting-Schwerpunkt | Governance- & Staking-Belohnungen |

| Ökosystem-Optionen | Deals, Kampagnen, Partnerschaften | Swaps, Staking, Onsen-Farms |

Technologie hinter Turtle

Turtle nutzt eine ERC-20-Architektur auf Ethereum für sichere Token-Transfers, mit Bridges zu BSC und Linea für breitere Zugänglichkeit. Die Distributionsschicht integriert APIs und Smart Contracts, um Liquiditätsflüsse non-custodial zu verfolgen und Funktionen wie TVL-Monitoring in Echtzeit und Belohnungsverteilung zu ermöglichen. Tools wie Widgets, SDKs und Leaderboards (z.B. via Kaito und Cookie3) fördern Partner-Integrationen, gewährleisten effiziente und transparente DeFi-Aktivitäten ohne Custody-Risiko für Nutzer:innen.

Turtle-Team und Ursprünge

Turtle wurde 2024 gegründet und vereint ein globales Remote-Team mit Expertise in DeFi und Web3-Distributionsmechanismen. Unter der Leitung von Gründer & CEO Esfandiar Lagevardi bringt das Team Erfahrung aus Protokoll-Development und Liquiditätsmanagement ein. Unterstützt von Investoren wie THEIA, Consensys und Chorus One, sammelte Turtle in einer Seed-Runde 6,2 Mio. USD und setzt von Anfang an auf gemeinschaftsorientiertes Wachstum und abgestimmte Anreizmodelle.

TURTLE Neuigkeiten und Meilensteine

- März 2024: MVP-Launch als Web3's erstes Verteilungsprotokoll.

- April 2024: Offizieller Launch mit non-custodial Tracking.

- Q3 2025: Über 275.000 Wallet-Registrierungen, API-Integration für Swaps/Staking.

- 21. Oktober 2025: Airdrop-Ankündigung; 293,8 Mio. USD an "boosted TVL".

- 22. Oktober 2025: Multibörsen-Listings; 15 Mio. TURTLE-Airdrop-Pool.

- Q4 2025: Erweiterte Kampagnen & Governance für TURTLE-Holder.

Was wird den TURTLE-Preis 2025–2030 beeinflussen?

Der Preis von TURTLE wird maßgeblich von der DeFi-Adoption, TVL-Wachstum und Börsenintegrationen geprägt sein. Aufgrund des jungen Alters und der laufenden Emissionen wird mit Volatilität gerechnet. Das DeFi-Segment mit 200+ Mrd. USD Potenzial bis 2030 bietet Chancen, aber auch Risiken durch Wettbewerb und Token Unlocks.

Faktoren, die den TURTLE-Preis steigen lassen könnten

- DeFi-Wachstum: Steigendes TVL auf 500 Mrd. USD bis 2030 könnte die Nachfrage mit 275.000+ aktiven Wallets befeuern.

- Meilenstein-Erfolge: Kampagnen-Rollouts und Partnerschaften in Q4 2025 erhöhen den Nutzen.

- Airdrop-Incentives: 13,9% Zuteilung fördert Community-Teilnahme und Liquidität.

- Governance-Wachstum: TURTLE-Stimmrechte für Upgrades engagieren Holder aktiv.

- Bull Markets: Krypto-Zyklen und Multi-Chain-Bridges könnten TURTLE zusätzlichen Rückenwind geben.

Faktoren, die den TURTLE-Preis senken könnten

- Token Unlocks: 84,53% gesperrtes Angebot mit gestaffelten Freigaben kann Verkaufsdruck erzeugen.

- Startvolatilität: Nach den Oktober 2025 Listings sind kurzfristige Preisdips im Hype möglich.

- Konkurrenz: Andere Yield-Protokolle könnten DeFi-Kapital abziehen.

- Regulatorische Herausforderungen: Neue DeFi-Regeln 2025 könnten Compliance-Kosten erhöhen.

- Adoptionsverzögerungen: Langsames Wallet-Wachstum oder fehlende Partner bremsen die Utility.

- Stimmungswandel: Nachlassender Launch-Buzz und Risikobedenken schwächen das Vertrauen.

Wie kann ich TURTLE auf Phemex kaufen?

-

Registrierung: Erstellen Sie ein Phemex-Konto mit E-Mail und führen Sie die Verifizierung durch.

-

Konto aufladen: Einzahlung per One-Click-Kauf, Kreditkarte, Banküberweisung oder Krypto.

-

TURTLE kaufen: Suchen Sie TURTLE/USDT, geben Sie den Investmentbetrag im lokalen Währungsgegenwert ein, prüfen Sie die TURTLE-Menge und bestätigen Sie den Kauf, um die Token direkt in Ihrer Phemex Wallet zu erhalten.

TURTLE FAQ

- Was ist TURTLE? Utility Token für das DeFi-Distributionsprotokoll Turtle.

- Wie funktioniert Turtle? Erfasst On-Chain-Aktivitäten und vergütet sie monetär über APIs.

- Wozu dient TURTLE? Versorgt Governance, Liquiditäts-Anreize und Ökosystem-Belohnungen.

- Wie kann ich TURTLE nutzen? Für Staking, Renditen, Teilnahme an Deals/Kampagnen.

- Wie viele TURTLE gibt es? Bis zu 1 Mrd., derzeit 154,7 Mio. im Umlauf.

- Wie sehen die TURTLE-Tokenomics 2025 aus? 15,47% zum Genesis, Fokus auf Ökosystem-Zuteilungen.

Fazit

TURTLE erschließt das Distributionsprotokoll von Turtle für abgestimmte DeFi-Anreize und verknüpft Liquiditätsbelohnungen, Governance und Partnerschaften. Die Listungen 2025 und über 402.000 Wallets festigen die Rolle von TURTLE in der DeFi-Rendite-Optimierung. Handeln Sie TURTLE bei Phemex und werden Sie Teil dieses Protokolls.