Zusammenfassung

- Was ist ein nicht realisierter PnL (Unrealized PnL): Angenommen, du hast Aktien gekauft und hältst diese weiterhin, während der Kurs steigt. Dein Gewinn ist dann “nicht realisiert”, da er lediglich auf dem Papier existiert.

- Was ist ein realisierter PnL (Realized PnL): Verkauft man die Aktien, wird der Gewinn oder Verlust beim Investment realisiert – es handelt sich also um einen abgeschlossenen, tatsächlich eingetretenen Gewinn oder Verlust.

Einer der wichtigsten Aspekte beim Investieren oder Tradieren von Kryptowährungen ist das Verständnis des Unterschieds zwischen realisierten und nicht realisierten Gewinnen und Verlusten (PnL – Profit and Loss). Erstens, weil dies direkten Einfluss darauf hat, wie viel du bei deinen Krypto-Transaktionen tatsächlich gewinnst oder verlierst, und zweitens, weil es steuerrechtliche Konsequenzen haben kann.

Die Analyse von Bitcoin-Gewinn und -Verlust (P&L) ist essenziell für Trader und Investoren, um Marktbedingungen einzuschätzen. Realisierter PnL beschreibt tatsächliche Gewinne/Verluste durch den Verkauf von Bitcoin, während nicht realisierter PnL (“Buchgewinn/-verlust”) den aktuellen Gewinn/Verlust von gehaltenen Positionen abbildet. Nicht realisierter PnL ist also der Gewinn/Verlust “auf dem Papier” auf Basis des aktuellen Marktpreises, während realisierter PnL beim Schließen der Position festgeschrieben wird. Beide Kennzahlen sind wichtig zur Performancebewertung und zur Einschätzung des Marktsentiments. Der nicht realisierte Gewinn oder Verlust ist einfach die Differenz zwischen dem aktuellen Marktwert deiner Bestände und dem ursprünglichen Einstandspreis. Der realisierte PnL entspricht dem tatsächlichen Gewinn oder Verlust aus Verkäufen.

Woher stammt Realized vs. Unrealized PnL?

Was ist ein nicht realisierter PnL?

Angenommen, du kaufst zehn Tesla-Aktien zu je 500 US-Dollar (Gesamtinvestition: 5.000 US-Dollar). Steigt der Kurs nun um 50 US-Dollar pro Aktie, ist dein Investment 5.500 US-Dollar wert. Solange du die Aktien hältst, ist dein Gewinn “nicht realisiert”, da er nur auf Papier existiert.

Umgekehrt: Fällt der Aktienkurs um 50 US-Dollar, sind deine Tesla-Aktien noch 4.500 US-Dollar wert – das ist dann ein nicht realisierter Verlust, solange du die Position nicht verkaufst.

Was ist ein realisierter PnL?

Verkaufst du die Aktien, wird jeder Gewinn oder Verlust realisiert und zählt als abgeschlossene Rendite oder Verlust.

Wichtig: Grundsätzlich lösen nicht realisierte Gewinne oder Verluste noch keinen steuerlichen Vorgang aus. Verkaufsgewinne können – je nach Staat – mit der Kapitalertragssteuer belegt werden. Verluste wiederum können unter Umständen ebenfalls mit der Steuerlast verrechnet werden.

Wenn du die Tesla-Aktien mit Gewinn verkaufst, wird – falls die Kapitalertragssteuer gilt – nur auf die 500 Dollar Gewinn die Steuer fällig. Verkaufst du mit Verlust, kannst du den 500-Dollar-Verlust gegen andere Gewinne anrechnen.

Steuern auf realisierte und nicht realisierte Gewinne

Realized vs. Unrealized PnL bei Bitcoin

Kryptowährungen sind etwas komplexer als Aktien, da sie steuerlich in verschiedenen Ländern unterschiedlich behandelt werden.

Zudem sind Aktien-Transaktionen meist einfach: Aktien sind nicht direkt untereinander tauschbar. Wenn du Tesla-Aktien gegen Apple-Aktien tauschen willst, musst du zuerst deine Tesla-Anteile verkaufen und dann von dem Erlös Apple-Aktien erwerben.

Mit Kryptowährungen kannst du zunächst Fiatgeld in BTC kaufen und danach BTC gegen andere Coins handeln – oft ganz ohne einen Zwischenschritt zurück ins Fiat-System.

Daher gelten Trades zwischen Kryptowährungen häufig als realisierte Gewinne oder Verluste und werden entsprechend besteuert.

Einige Praxisbeispiele verdeutlichen dies:

Realisierter Gewinn durch HODL und langfristiges Halten

Alice ist Investorin mit einer langfristigen Buy-and-HODL-Strategie. Sie kaufte während des Krypto-Winters 2018 1 BTC für 5.000 US-Dollar. Anfang 2021 stieg der BTC-Kurs auf 58.000 US-Dollar – ihr nicht realisierter Gewinn lag bei 53.000 US-Dollar. Alice verkauft schließlich bei 55.000 US-Dollar und realisiert damit einen Gewinn von 50.000 US-Dollar.

Unter der Annahme, dass für Alice die Kapitalertragssteuer gilt, wird sie nur auf ihren realisierten Gewinn von 50.000 US-Dollar besteuert.

Realisierter Gewinn durch kurzfristiges Trading

Bob ist Trader und nutzt kurzfristige Volatilitäten bei Kryptowährungen. Er kauft 1 BTC für 5.000 US-Dollar. Am Folgetag steigt der BTC-Kurs gegenüber ETH, und Bob tauscht seinen BTC gegen ETH im Wert von 8.000 US-Dollar. Leider fällt der ETH-Kurs wieder und Bob verkauft sein ETH am nächsten Tag für 7.000 USDT.

Obwohl er das Geld nie in Fiat umgetauscht hat, gelten diese Trades als realisierte Gewinne und Verluste.

Beim ersten Wechsel machte Bob einen realisierten Gewinn von 3.000 US-Dollar (Einkauf BTC für 5.000 US-Dollar, Tausch in ETH für 8.000 US-Dollar). Diese 3.000 US-Dollar sind steuerpflichtiger Gewinn.

Im nächsten Trade entstand ein realisierter Verlust von 1.000 US-Dollar (ETH für 8.000 gewechselt, verkauft für 7.000 USDT). Dieser Verlust kann zur Steuerminderung auf den Gewinn angerechnet werden.

So berechnest du deinen PnL Schritt für Schritt: PnL User Guide

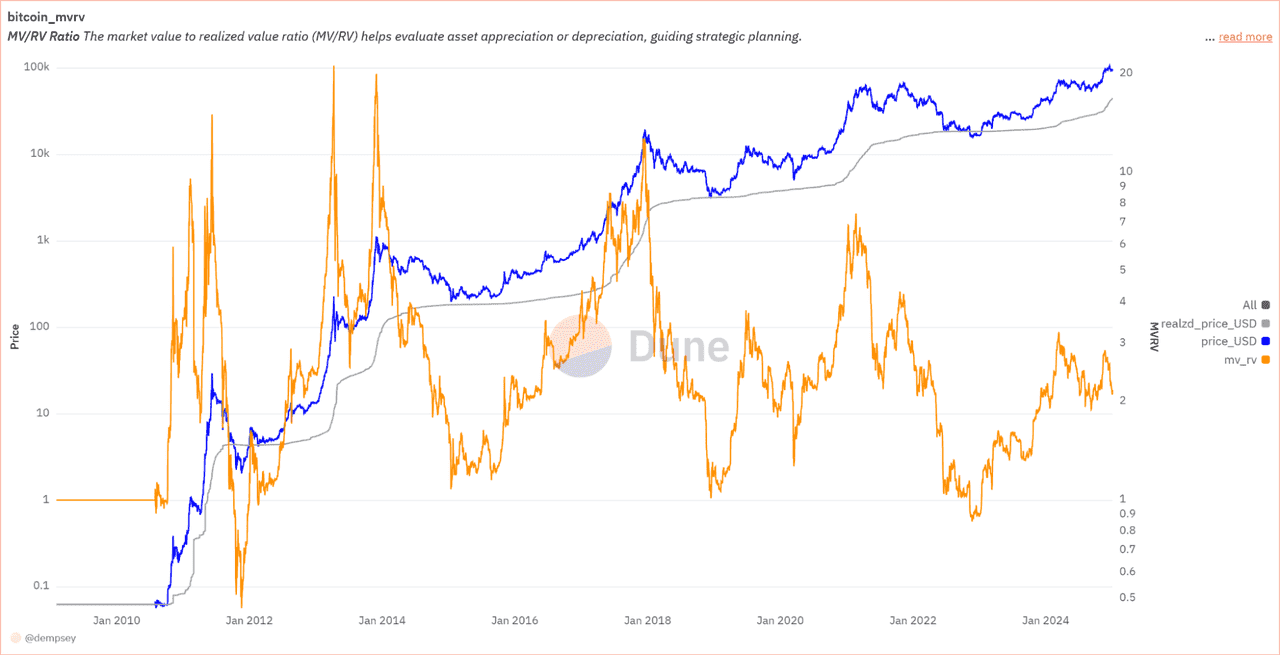

Beispiel Bitcoin MVRV (Quelle)

Beliebte On-Chain PnL-Indikatoren: NUPL, MVRV, SOPR

Krypto-Analysten greifen häufig auf Kennzahlen zurück, die auf realisiertem/nicht realisiertem PnL basieren, um den Markt einzuschätzen:

- Net Unrealized Profit/Loss (NUPL): NUPL = (Market Cap – Realized Cap) / Market Cap. Diese Kennzahl zeigt den Netto-Papiergewinn des gesamten Marktes. Ein hoher NUPL-Wert (nahe 1) bedeutet, die meisten Investoren sind im Gewinn, ein negativer NUPL bedeutet, die meisten liegen im Verlust. NUPL macht Marktpsychologie sichtbar: Werte über ~0,75 deuten meist auf Euphorie/Hitzewallung hin, Werte bei ~0 auf Angst oder Kapitulation. Ende 2024 erreichte Bitcoins NUPL etwa 0,72 – bullish, aber noch nicht im Extrembereich. NUPL im roten “Gier”-Bereich deutet darauf, dass die Marktkapitalisierung schneller steigt als Gewinne realisiert werden – klassisches Verteilungs-Szenario. Ein Einbruch bei NUPL ist dagegen häufig ein Akkumulationssignal.

- Market-Value-to-Realized-Value (MVRV) Ratio: MVRV = Marktkapitalisierung / Realisierte Kapitalisierung. Diese Kennzahl stellt den aktuellen Preis ins Verhältnis zum aggregierten Einstandspreis aller Coins. Ein hoher MVRV zeigt, dass der Marktwert weit über den Anschaffungskosten liegt – es bestehen also viele nicht realisierte Gewinne im System. Ein niedriger MVRV signalisiert, dass die Kurse nahe oder sogar unterhalb der Einstandspreise liegen. Historische Daten zeigen: MVRV über ~3,5 oder 4 markierten meist Zyklus-Tops, Werte unter 1 (Marktkapitalisierung < Realisierte Kapitalisierung) hingegen lokale Tiefs, also Unterbewertung. Kurz: Steigt der MVRV, bewegt sich der Markt in heißes Terrain – fällt er, wachsen die nicht realisierten Verluste und Kaufzonen entstehen.

- Spent Output Profit Ratio (SOPR): SOPR analysiert Coins, die bewegt (“ausgegeben”) werden, und vergleicht Verkaufspreis mit Kaufpreis. SOPR = (Summe USD-Wert aller Coins beim Verkauf) / (Summe USD-Wert derselben Coins bei Kauf). SOPR > 1 heißt: Coins wurden im Gewinn verkauft. SOPR < 1: Coins wurden mit Verlust verkauft. SOPR zeigt das tägliche Take-Profit-Verhalten. Laut Glassnode: Hohe SOPR-Werte und wiederholte Peaks deuten auf eine bullishe Verteilungsphase hin; fällt SOPR gegen oder unter 1, werden Verluste realisiert, was Schwäche/Kapitulation signalisiert. In der Bullrun-Phase 2024 sprang SOPR mehrfach über 1, in Korrekturen fiel er dagegen auf 1 oder knapp darunter.

Weitere On-Chain-Metriken sind etwa Realized Price/Cap (der durchschnittliche Kaufpreis aller Coins) und die Auswertung, wie viele Adressen im Gewinn sind. Am weitesten verbreitet bleiben aber NUPL, MVRV und SOPR. Gemeinsam liefern sie einen umfassenden Blick auf realisierte und nicht realisierte Gewinne/Verluste im Netzwerk. Die folgende Tabelle hilft bei der Interpretation:

| Metrik | Bedeutung | Hoch vs. Niedrig (Signale) |

| Bitcoin Unrealized PnL | Gesamter Buchgewinn/-verlust der aktuellen Bestände. | Hoch: Die meisten Coins im Gewinn (Kurs ≫ Einstandspreis) – Markt überhitzt, viele Verkaufsbereite. Niedrig: Viele Coins im Verlust (Kurs ≲ Einstandspreis) – Signal für Kapitulation/Tief. |

| Bitcoin Realized PnL | Tatsächlich durch Verkäufe realisierter Gewinn/Verlust. | Hohes Realized Profit: Große Nettogewinne durch Verkäufe – oft im Bullenmarkt, Hinweis auf Distribution/geprüftes Top. Hohes Realized Loss: Große Nettoverluste durch Verkäufe – deutet auf Panik/Kapitulation im Bärenmarkt hin. |

| NUPL (Net Unrealized) | (Marktkapitalisierung – Realisierte Kapitalisierung) / Marktkapitalisierung. | Hoch (>0,75): Extrem hoher Nettogewinn (“Gier/Euphorie”). Historisch häufig an Markttops. Niedrig (~0): Nettoverlust (“Angst/Kapitulation”), oft an Böden – Akkumulationszone. |

| MVRV Ratio | Market Cap / Realized Cap. | Hoch (>~3,5): Marktwert liegt deutlich über dem Einstandspreis – große Buchgewinne, oft Bubble-Top. Niedrig (<1): Marktwert unterhalb Einstandspreis, Unterbewertung/große Verluste. Historisch starkes Kaufsignal. |

| SOPR (Spent Output P/L) | Verhältnis Verkaufs- zu Einkaufspreis bewegter Coins. | Über 1: Coins mit Gewinn verkauft, steigender SOPR = aktives Profit-Taking/Distribution (Top-Phase). Unter 1: Coins mit Verlust verkauft – Zeichen für Kapitulation/Verkaufsdruck. |

PnL-Daten für deine Trading-Entscheidungen nutzen

Trader und Analysten verwenden realisierte/nicht realisierte PnL-Daten und verwandte Indikatoren, um Kauf- und Verkaufszeitpunkte bei Bitcoin zu bestimmen. Beispiele aus der Praxis:

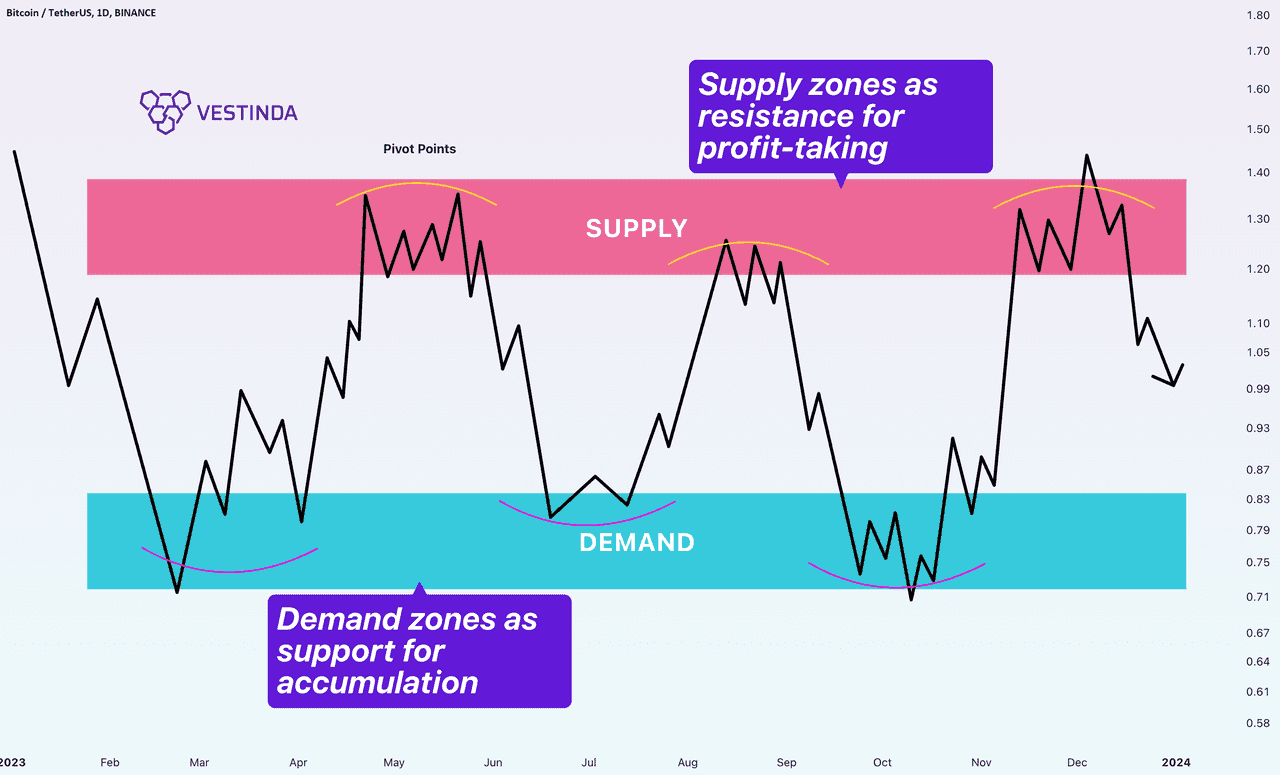

- Kaufzonen identifizieren: Längere Phasen unrealiserter Verluste oder niedriger Anleger-Profite werden oft als Gelegenheit zum Bitcoin-Kauf gewertet. Fällt SOPR unter 1 oder ist nur ein geringer Anteil Adressen im Gewinn, kann der Markt überverkauft sein. Historisch markierten solche Phasen oft Erholungen. MVRV nahe 1 oder NUPL bei null entsprechen extremer Angst und häufig Markttiefs – clevere Akteure steigen hier ein.

- Überhitzte Märkte erkennen: Zeigen PnL-Indikatoren Übermut im Markt, sichern viele Trader Gewinne. Besonders hohe NUPL-Werte (nahe 1), MVRV weit über dem Durchschnitt oder tagelang SOPR ≫ 1 sind Warnzeichen. Wenn etwa NUPL in die Euphorie-Zone läuft oder SOPR wochenlang erhöht bleibt, sehen viele Analysten darin einen überhitzten Markt. Beispielsweise zeigte eine CoinDesk-Analyse August 2025: Trotz neuem Allzeithoch bei Bitcoin blieb der realisierte PnL niedrig – Marktteilnehmer verkauften kaum, das Signal war weiter bullisch. Wenn die realisierten Gewinne sprunghaft steigen, kann dies aber auf ein Top hindeuten.

- Verhalten von Long-Term Holdern (LTH) beobachten: Analysten unterscheiden zwischen kurz- und langfristigen Besitzern/kontrolliertem Profit-Taking. Große Long-Term-Holder-Bewegungen können Einfluss auf den Markt haben. Glassnode-Daten zeigen: LTH treiben Gewinnrealisierung besonders in späten Rallye-Phasen. Steigen ihre Verkäufe deutlich (netto viele Verkaufstage), kann das nahende Rallye-Ende signalisiert werden.

- Profit- und PnL-Rechner nutzen: Einzelne Trader nutzen Kalkulationstools (BTC-PnL-Rechner), um den eigenen Gewinn/Verlust bei Ziel-Kursen durchzuspielen. Diese Tools verarbeiten Kaufpreise, Verkaufswerte und Mengen – ideal zur Portfoliosteuerung. In Verbindung mit On-Chain-Daten erhält man ein vollständiges Bild: Z.B. signalisiert dein PnL-Rechner 10.000 Dollar Buchgewinn, aber On-Chain-Analysen zeigen, dass extrem viele Marktteilnehmer ebenfalls hohe Buchgewinne halten – ein Grund zur Vorsicht.

- Risikomanagement: Durch die Überwachung von realisiertem und nicht realisiertem PnL steuert man Risiken. Zum Beispiel können Stop-Loss-Orders auf Basis maximal tolerierter Buchverluste platziert oder Rebalancing-Entscheidungen an NUPL-Schwellenwerten ausgerichtet werden.

In der Praxis werden Bitcoin-Trading-Strategien zunehmend durch solche Analysen gelenkt. Beispielsweise wird gekauft, wenn SOPR unter 1 fällt und NUPL die Angstzone erreicht – in Erwartung einer Erholung. Umgekehrt werden Positionen verkauft, sobald MVRV in den roten Bereich steigt. Solche Entscheidungen sind immer häufiger automatisiert oder beruhen auf Signalen von On-Chain-Analyseplattformen. Zu beachten ist: Kennzahlen wie Realized Cap, NUPL, MVRV und SOPR liefern keine Preisprognose, sondern zeigen Extremwerte im Sentiment an – sie helfen also beim Timing von Ein- und Ausstiegen, nicht als Garantien.

Bitcoin Angebots- und Nachfragezonen (Quelle)

Wie behältst du deine realisierten und nicht realisierten Gewinne/Verluste im Blick?

Steuerliche Behandlung von Krypto-Gewinnen

Gerade für Vieltrader kann es sehr schwierig werden, alle Transaktionen von Hand zu erfassen und korrekt zu melden. Falsche Angaben zu Krypto-Gewinnen gelten schnell als Steuerhinterziehung. Daher greifen viele Nutzer auf spezielle Krypto-Steuer-Tools und Plattformen zur regelkonformen Dokumentation zurück.

Portfolio-Tracker und Krypto-Steuersoftware sind die populärsten Hilfsmittel zur Verwaltung des eigenen realisierten und nicht realisierten PnL. Beispiele für All-in-One-Lösungen sind etwa Delta, CryptoCompare und Blockfolio – daneben existieren zahlreiche weitere Tools am Kryptomarkt.

Oft helfen diese Tools auch dabei, die Steuerlast zu optimieren, indem sie den Überblick über laufende Buchgewinne/-verluste behalten. Tax-Loss-Harvesting ist eine beliebte Strategie: Positionen gezielt mit Verlust verkaufen, um die Steuerlast auf Gewinne zu reduzieren.

Beachte: Manche Krypto-Steuerplattformen sind nur für bestimmte Länder geeignet. Vor der Nutzung sollte geklärt werden, ob das Tool zu deinem Wohnsitz passt.

Fazit

Steuerregelungen für Kryptowährungen unterscheiden sich oft erheblich von Land zu Land. Die Informationen dieses Artikels dienen lediglich zur allgemeinen Übersicht und ersetzen keine Steuerberatung. Prüfe stets die für dich geltenden Vorschriften, bevor du mit dem Handel von Kryptowährungen beginnst.

Bis August 2025, als Bitcoin nahe Allzeithochs notierte, blieb das realisierte Profit-Taking erstaunlich verhalten – die breite Masse zeigte Zuversicht. Wer BTC kaufen möchte, wartet auf abgekühlte Indikatoren (z. B. fallender SOPR oder sinkender NUPL), während jene, die Gewinne absichern wollen, auf anhaltend hohe unrealisiere Profite achten. Insgesamt sind realisierte und nicht realisierte PnL-Kennzahlen im Krypto-Sektor leistungsstarke Tools, die Marktstimmung und -gesundheit weit über den bloßen Preis hinaus abbilden.

Passive Einkommensmöglichkeiten mit Phemex Earn entdecken

Möchtest du mehr aus deinen Kryptos machen? Mit Phemex Earn kannst du einfach, sicher und flexibel dein Portfolio wachsen lassen. Verdiene attraktive, marktführende Renditen (APY) auf Bitcoin, Ethereum, Stablecoins und viele weitere Assets.

So bringst du dein Kapital sinnvoll in Bewegung – ob beim Traden, Halten oder beim passiven Beobachten des Marktes.

Jetzt aktuelle APYs ansehen und direkt mit dem Verdienen beginnen!