概要

- ハイ・フリークエンシー・トレーディング(HFT)とは: 高頻度取引業者(HFTs)は、「アルゴボット」と呼ばれるコンピューター・アルゴリズムを用いて、ほぼ瞬時に発生する極めて小さな価格差からアービトラージ利益を狙います。

- HFTの利点: 圧倒的な取引スピード、高い回転率および注文成立比率。

- HFTの倫理性について: HFTは流動性改善の役割を果たしていますが、その取引スピードが速すぎるため、提供される流動性が瞬時に消えてしまいます。この「ゴースト・リクイディティ(実態のない流動性)」により、一般トレーダーが注文を入れられず、市場から小口プレイヤーが締め出されることがあります。

株式市場は、のんびりした人向けの場所ではありません。集中力と、あらゆる状況に冷静に対応できる能力が求められます。世界中で何兆ドルもの株式が日々売買されているため、ミスが許される余地はほとんどありません。

健全な金融市場の本質的な特徴のひとつが流動性です。誰も買いたがらない資産は無価値です。「マーケットメイカー」と呼ばれる仲介業者がこの流動性を提供することで、あらゆる価格帯で取引の機会を生み出し、手数料を得ています。市場が拡大しテクノロジー化が進むにつれ、彼らの取り分は減少してきましたが、中間業者自体も進化し続けています。

ハイ・フリークエンシー・トレーディング(高頻度取引)とは?

コンピューターは人間の完全な代替にはなりませんが、多くのタスクにおいてすでに人間以上のパフォーマンスを発揮しています。高頻度取引業者(HFTs)は、「アルゴボット」と呼ばれるコンピューター・アルゴリズムを駆使し、ほぼ瞬間的な時間軸で発生する僅かな価格差からアービトラージ利益を追求します。

高頻度取引の仕組み

瞬きをする間もないうちに、HFTは注文を発注し、手動のマーケットメイカーの“非効率性”を補いながら利益を上げます。主にヘッジファンドや機関投資家で使われる高頻度取引アルゴボットですが、一般の個人投資家にも恩恵をもたらしてきました。

現在、ビッド・アスク・スプレッド(売買価格差)は20年前に比べ大きく縮小しています。これは2001年に株式取引の単位が1セント刻みになった影響もありますが、電子取引の普及により市場流動性も向上しています。ちなみに、2012年にカナダがHFT向けの規制手数料を導入した際、ビッド・アスク・スプレッドは9%拡大したという研究結果もあります。

しかし、高頻度取引は必ずしも万能とは限りません。大規模なアルゴリズム取引がもたらす長期的な影響については依然として議論があります。スプレッドが下がる反面、一定閾値を超えると流動性の増加が限定的となる可能性も指摘されています。

HFTの歴史

ニューヨーク証券取引所(NYSE)は「補助的流動性プロバイダー(SLPs)」を雇用し、既存の流動性提示に競争を導入しました。SLPの平均リベートは1セント未満ですが、1日数百万回もの取引により十分な収益が得られます。

米証券取引委員会(SEC)が1998年に自動取引を認可し、HFTは約1年後から始まりました。当時の取引執行速度は数秒かかっていましたが、2010年にはミリ秒単位に短縮。現在ではHFTは0.01マイクロ秒程度で意思決定しており、コンピューターの処理能力が向上するにつれ、そのスピードはさらに加速しています。

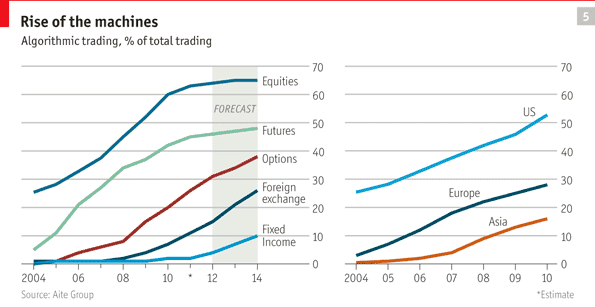

アルゴリズム取引の台頭 (出典)

HFTのメリット

HFTは取引執行速度が格段に速い

高い回転率と注文成立比率

海外における大規模な成長機会

HFTは世界中の証券取引所で受け入れが進み、大きな成長余地を持っています。ただし、HFTに不公平な時間的優位性を提供したとして取引所が訴えられる例もあり、反発の声も強まってきています。

2012年、フランスがHFT専用課税を最初に導入し、イタリアも続きました。2014年の米国債市場のボラティリティに関するHFTの影響を調査した研究では、唯一の原因を特定できなかったものの、将来的なリスクの可能性は否定できないとしています。

高い市場支配力

暗号資産における代表的なHFT戦略

HFT(高頻度取引)は、暗号資産市場に適応した様々な戦略を内包しています。代表的な手法を紹介します:

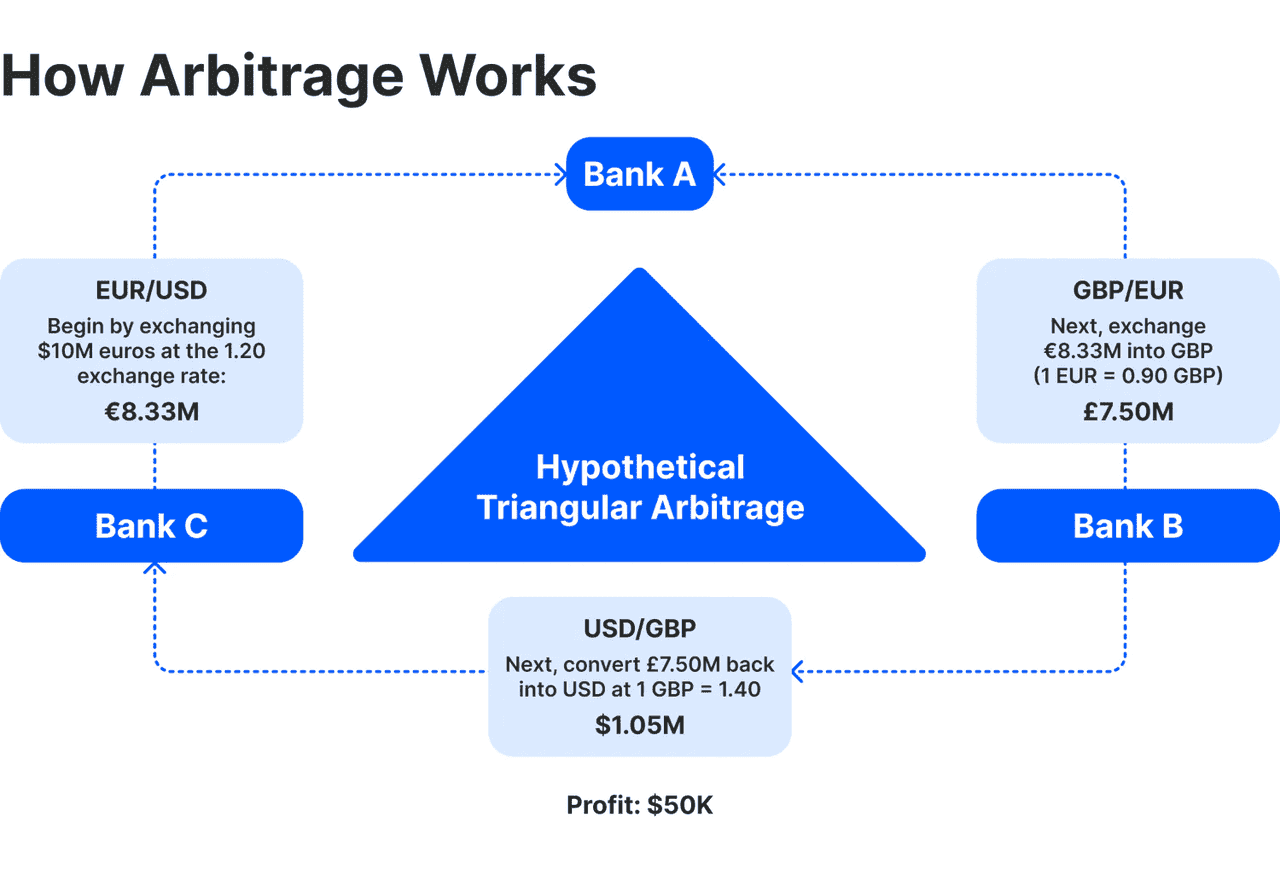

- アービトラージ取引:同一資産の異なる取引所間での価格差を利用した利益追求型取引。具体例:

- 取引所間アービトラージ:ある取引所で安く買い、別の取引所で高く売る。

- 三角アービトラージ:3つの通貨ペア間で発生する価格差を活用(例:ETH→BTC→USDT)。

- クロスボーダー・アービトラージ:地域ごとの価格差を取りにいく手法。但し処理速度が遅くなりやすい。

- マーケットメイキング:流動性を供給するために、買い・売り双方の指値注文を同時に出し、その差額(スプレッド)が利益となる。HFTのマーケットメイカーは在庫リスクを避けるため、常に市場動向に合わせて注文を調整します。

- モメンタム点火/トレンドフォロー:短期的な勢いの転換点を検出し、急激な買い注文時に買い、売り圧時に売るなど、マイクロトレンドを利用した手法。

- 平均回帰/統計的アービトラージ:価格が通常パターンから乖離した時に、資産間の歴史的な関係性に基づき元に戻ることを狙います。

- 板情報分析:リアルタイムのオーダーブックデータを分析し、大口注文やトレンドを先読み。時に攻撃的な取引との境界に位置しますが、公開情報を基に行う限り違法ではありません。

- レイテンシー・アービトラージ:取引所間の情報伝達遅延(レイテンシー)を利用する手法。その是非はHFTコミュニティ内でも議論があります。

これらの戦略は、暗号資産分野におけるHFTの変化とスピード感を象徴しています。

アービトラージ手法のサンプル (出典)

高頻度取引で使われるアルゴリズムの概要

年金基金や保険会社などの大口注文は株価に大きな影響を及ぼします。アルゴリズム取引は、こうしたインパクトを減らすため、注文を小分けにして分散執行します。HFTは大量注文を基に取引を行うため、価格発見や価格形成プロセスにも寄与します。

さらに、この分野で使われているアルゴリズムは、注文送信スケジュールの適応的制御、リアルタイムデータの読取り、取引シグナルの記録、アービトラージ機会の特定等にも活用されています。近年では、アルゴボットがトレンド推測やマーケットニュースに基づき自動で注文を出すことも可能になりました。

HFTアルゴリズムは、両建て注文でビッド・アスク・スプレッドから利益を得たり、小口注文・取引パターン・時間を追跡して大口注文の発生を予測しようとします。大口注文の存在を検出した場合、HFTアルゴリズムが直前に価格を調整し確実に約定させることもあります。

HFTは専門特化した企業向け技術であり、一般の個人投資家にとっては利用が極めて困難です。HFT導入には高速コンピューター(定期的な高額ハードウェア投資含む)が不可欠なうえ、取引所サーバーの極近距離に機材を設置する高コスト施設も必要です。

また、リアルタイム・データフィードの入手や、他HFTとのアルゴリズム処理速度競争も重要になります。

高頻度取引の課題・デメリット

流動性やスプレッド縮小は市場に有用ですが、HFTの弊害が一般投資家には表面化しづらいケースもあります。取引所がHFT企業をマーケットメイカーとして雇った場合、彼らは注文情報に先行アクセスでき、注文が市場に影響を及ぼす直前に出来高を把握できます。

たとえば、ある取引所に大量の買い注文が入ると、HFTは他取引所で株式を先回りして集め、高値で売り抜けることができます。これは「特権的取引」とも評されており、必ずしも市場流動性向上には結び付かないという批判もあります。バーナード大学のRajiv Sethi教授はこれを「過剰な金融仲介」と呼び、真の市場効率化ではないと述べています。

また、HFTは人間トレーダーとの競争を困難にし、「俺より速いロボット相手に太刀打ちしたくない」と一般投資家や他参加者を萎縮させる効果もあります。

経済学ではこうした現象を「逆選択」と呼び、HFT同士にも同じ影響があります。HFT間競争が過熱すると、見せ玉(スプーフィング)によって他のアルゴボットをおびき出す手法が使われることも。

批判者の中には、HFTは新たな市場を創出するというよりも株価への短期的な方向性賭博をしており、実際は流動性低下や日中ボラティリティ拡大に繋がると指摘する声も。加えて2012年、Knight Capitalがソフトウェア不具合で70億ドル分の誤発注・損失を出し、4.4億ドルの損害を被った事例もあります。

こうした事例により、HFT業界の成長においては収益性の減少、高額な運営コスト、規制リスク、絶対的な「速さ競争」の要求がボトルネックとなっています。Spread Networksがシカゴ〜ニューヨーク間に光ファイバーを直線的に通し、3億ドルもの巨額投資を行った事例も有名です。HFT間の“勝負”には2位はなく、競合追随のため更なる投資が求められます。

HFTは超高速通信だけでなく、アルゴリズム自体の処理速度にも依存しますが、最先端の頭脳までをこの効率競争に投入することに疑問を呈する専門家もいます。例えば、アービトラージ機会の持続時間は過去20年で97ms→7msに短縮しましたが、利益額には大差が出ていません。

技術革新のスピードは目覚ましいものの、各国規制がその進化に追いつけていないのが現状です。アルゴリズムおよびHFTの出現初期には一部企業だけが巨大な優位性を得ていました。確立された市場でHFTが機会損失を生む一方、新興市場ではハイリスク・ハイリターンなHFT戦略によりメリットが残る可能性もあります。

高頻度取引の今後

高頻度取引は長年多くの賛否両論を呼んできました。ブローカー・ディーラーをアルゴリズムに置き換え、ミリ秒単位で意思決定される取引が市場へ長期的に影響を及ぼす可能性もあります。

2010年にはダウ平均株価が1,000ポイント(10%)もの史上最大の急落をわずか20分で経験、その後急速反発した「フラッシュ・クラッシュ」という事象が起きました。政府の調査では、巨大なHFT注文が連鎖的な売りを引き起こした結果と判明しました。

本来HFTは流動性確保を目的としますが、実際はその“流動性”が一瞬で消え、いわゆる「ゴースト流動性」により小口トレーダーが締め出される事象も起こっています。現実的な対策として、例えば情報伝達速度を遅らせたり、連続執行型から定期オークション方式へ移行するなどの施策も検討されています。

取引実務をミリ秒ではなく限定された時間枠で管理することで、より安定的な市場形成が期待できます。HFTの市場への正確な影響は定量化が難しいですが、より良い市場構造の確立が、その影響を最小化し、より公平な取引につながる可能性もあります。

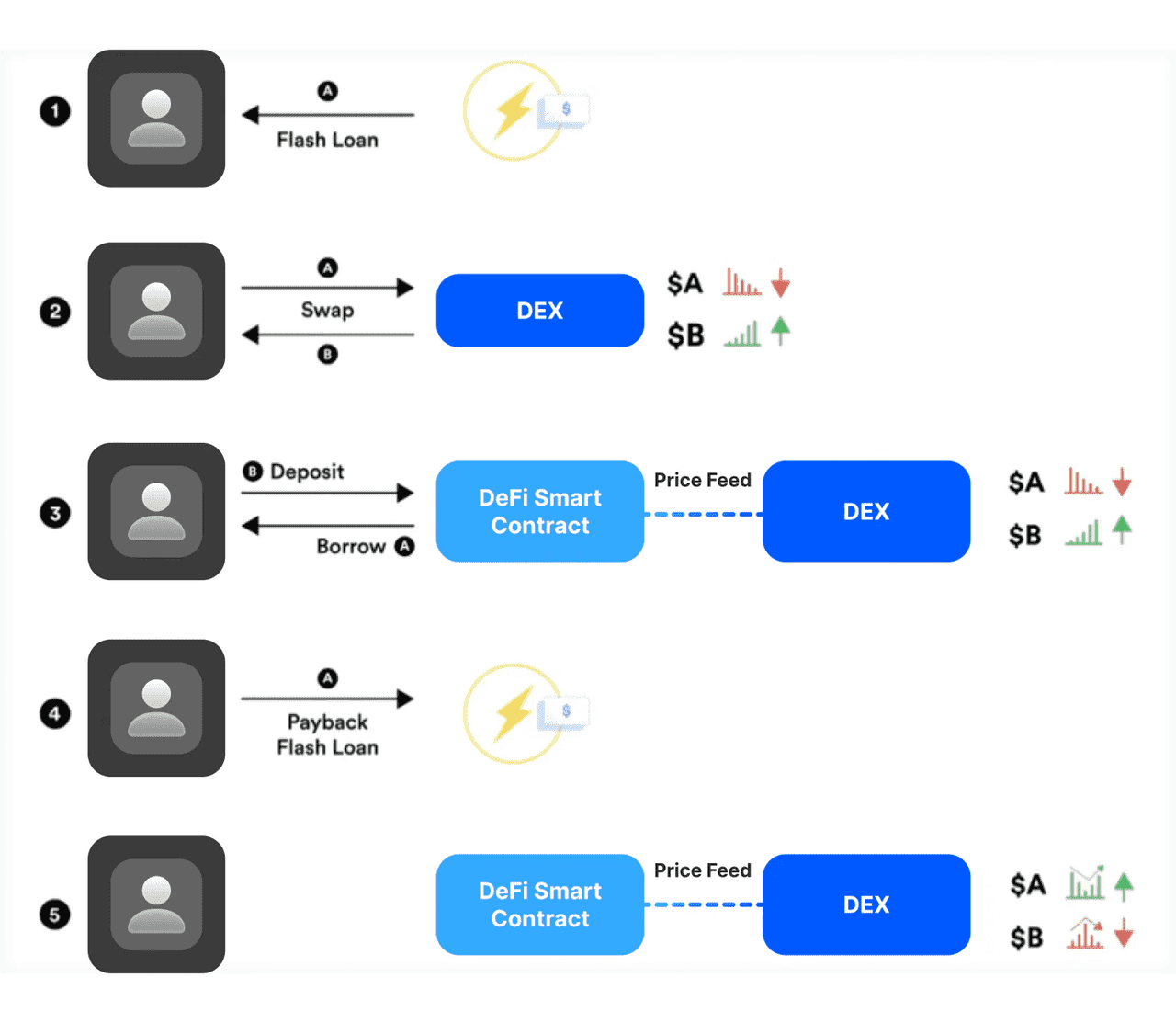

DeFiアービトラージ事例 (出典)

2023年~2025年の暗号資産HFTの最新動向

2023~2025年の暗号資産分野におけるアルゴリズム取引および高頻度取引は、大きな進化を遂げました。主要な動向は以下の通りです。

機関参入と大手プレイヤーの台頭: ジャンプ・トレーディング、DRW(Cumberland)、シタデル証券など伝統的HFT企業が続々とクリプト市場へ参入、主要な流動性プロバイダーに成長しています。Jump Cryptoは2022年のWormholeブリッジ・ハッキングにも対応。しかし、この成長はCFTCによるジャンプへの取引調査など規制当局の監視も呼び込むこととなり、伝統市場並みの規制対応フェーズへ。2025年には、暗号資産取引は大手クオンツ企業による競争の舞台となり、プロフェッショナル化・リスク増大の両面が進みました。

規制強化・ガイドライン整備: 世界的に暗号資産のアルゴリズム取引への監視が強まり、取引所は不正取引監視を導入。SECは2023~2025年に複数プラットフォームの不公正取引にアクション、アジア各国取引所は厳格な遅延公平性ルールを採用。全体として、暗号資産市場も従来の市場濫用防止法規に準じた形に更新が進んでいます。

技術競争(レイテンシー競争)は継続: ハードウェア・アクセラレーションや「クリプト・コロケーション」など、マイクロ秒単位のレイテンシー短縮競争が次のレベルに突入。

AI・機械学習の本格導入: 2023~2025年、AIや機械学習(ML)の手法を使った取引戦略が活発化。HFT自体はスピード勝負ですが、短期予測やリスク管理の最適化にMLを用いる企業も登場。中長期ではAIが戦略設計の主役に。ただしウルトラ短期での現実的優位はシンプルなモデルが依然強い現実も。

分散型金融(DeFi)におけるHFT: イーサリアム等のプラットフォームで「MEV(Maximal Extractable Value)」の概念が急伸。これは取引順序の最適化次第でアービトラージや“サンドイッチ攻撃”等の正負両方のインパクトが発生。DeFiコミュニティではこれへの抑制策模索が進み、従来型HFT企業もDeFiアービトラージ領域に進出し始めています。

新興取引所および競争拡大: アルゴトレーダー向けの高機能型新興取引所が誕生。FTX破綻以後、既存交換所は機能強化、DEX(分散型取引所)ではオンチェーン版オーダーブックが開発されるなど、ブロックチェーン上でもHFT参入機会が拡大しています。

総合的にみて、2023~2025年はHFTが暗号資産市場の不可欠なインフラとなり、大手の参入やプロフェッショナリズムの台頭で光と影が拡大しました。黎明期にはボットは忌避の対象でしたが、今や必須の流動性提供者として各所から歓迎される存在へ。ただし暗号資産市場は元来ボラティリティが高く、リテール主導の相場も散見されるため、HFTアルゴリズムも絶えず“イレギュラー”にさらされている点は今後も大きな課題となります。