Resumen

- ¿Qué es el PnL no realizado? Supongamos que compras acciones y las mantienes mientras el precio sube: tu ganancia se considera “no realizada”, ya que solo existe en papel.

- ¿Qué es el PnL realizado? Una vez que vendes las acciones, cualquier ganancia o pérdida generada pasa a ser un beneficio o pérdida realizada.

Uno de los aspectos más importantes al invertir o hacer trading con criptomonedas es entender la diferencia entre ganancias y pérdidas realizadas y no realizadas (PnL). En primer lugar, porque impactan cuánto realmente ganas o pierdes en tus operaciones con criptomonedas. En segundo, por las posibles obligaciones tributarias asociadas.

El análisis de ganancias y pérdidas (P&L) en Bitcoin es clave para traders e inversores que buscan comprender las condiciones del mercado. El PnL realizado es el beneficio o pérdida efectiva obtenida al vender Bitcoin, mientras que el PnL no realizado (ganancias/pérdidas en papel) se refiere a la ganancia o pérdida en posiciones aún abiertas. En otras palabras, el PnL no realizado es el beneficio o pérdida “en papel” calculado con el precio de mercado actual, mientras que el PnL realizado se fija al cerrar una posición. Los traders siguen ambos indicadores para medir su rendimiento y el sentimiento de mercado. La ganancia/pérdida no realizada es simplemente la diferencia entre el valor de mercado actual de tus activos y el precio de adquisición, mientras que el PnL realizado refleja la utilidad o pérdida real tras vender una posición.

¿De dónde proviene el PnL Realizado vs. No Realizado?

¿Qué es el PnL No Realizado?

Supón que compras diez acciones de Tesla a $500 cada una, invirtiendo $5,000 en total. El precio sube $50 por acción, y tu inversión ahora vale $5,500. Mientras sigas manteniendo tus acciones, esa ganancia es “no realizada”, es decir, solo existe en papel.

Por el contrario, si el precio baja $50, esas acciones de Tesla ahora valen $4,500. La pérdida es no realizada mientras sigas conservando las acciones.

¿Qué es el PnL Realizado?

En el momento en que vendes las acciones, cualquier ganancia o pérdida pasa a ser realizada.

Lo más importante es que, por regla general, las ganancias y pérdidas no realizadas no desencadenan un evento tributario. Si vendes activos con ganancia, podrías estar sujeto a impuestos sobre ganancias de capital, dependiendo de la jurisdicción. Si vendes con pérdida, a menudo es posible deducir la pérdida de capital en tu declaración de impuestos.

Por ejemplo, si vendes tus acciones de Tesla con ganancia, estos impuestos solo se aplicarían sobre tu ganancia de $500. De venderlas con pérdida, podrías deducir dichos $500 en contra de otras ganancias.

Impuestos sobre ganancias y pérdidas realizadas y no realizadas

PnL Realizado vs. No Realizado en Bitcoin

Las criptomonedas son un poco más complejas que las acciones debido a diferencias en cómo se tratan fiscalmente en distintas jurisdicciones.

Además, las transacciones con acciones suelen ser más directas porque no se pueden intercambiar unas acciones por otras. Por ejemplo, si quisieras cambiar Tesla por Apple, tendrías que vender Tesla por dinero fiat y luego comprar Apple.

Con criptomonedas, puedes utilizar dinero fiat para comprar BTC y después intercambiar BTC por otras criptomonedas sin necesidad de regresar a fiat.

Por tanto, en muchos casos, los intercambios entre criptomonedas se consideran ganancias o pérdidas realizadas y se gravan como tal.

Veamos algunos ejemplos para ilustrar su funcionamiento:

Ganancia Realizada por Buy and HODL a Largo Plazo

Alice es una inversora que sigue una estrategia buy and HODL a largo plazo. Compró 1 BTC por $5,000 durante el crypto invierno de 2018. A inicios de 2021, cuando el precio llegó a $58,000, tenía una ganancia no realizada de $53,000. Decide vender, y aunque no logra el máximo, vende por $55,000, materializando una ganancia realizada de $50,000.

En este caso sencillo, suponiendo que Alice deba pagar impuestos sobre ganancias de capital, la base serían los $50,000 (su ganancia realizada).

Ganancia Realizada por Trading de Corto Plazo

Bob es un trader que especula con la volatilidad a corto plazo de las criptomonedas. Compra 1 BTC por $5,000. Al día siguiente, el valor de BTC frente a ETH sube, y Bob lo intercambia por $8,000 en ETH. Ay, la movida sale mal: ETH baja, y al día siguiente vende esos ETH obteniendo $7,000 en USDT.

Aunque no regresó fondos a fiat, estos intercambios se consideran ganancias y pérdidas realizadas.

Al canjear su BTC, Bob hizo una ganancia realizada de $3,000. Recuerda: compró en $5,000 y obtuvo $8,000 en ETH; esa ganancia se grava como utilidad de capital.

En la segunda operación, Bob incurre en una pérdida realizada de $1,000 (vende $8,000 en ETH por $7,000 en USDT), deducible fiscalmente contra la ganancia anterior.

Aprende a calcular tu PnL con esta Guía de usuario PnL

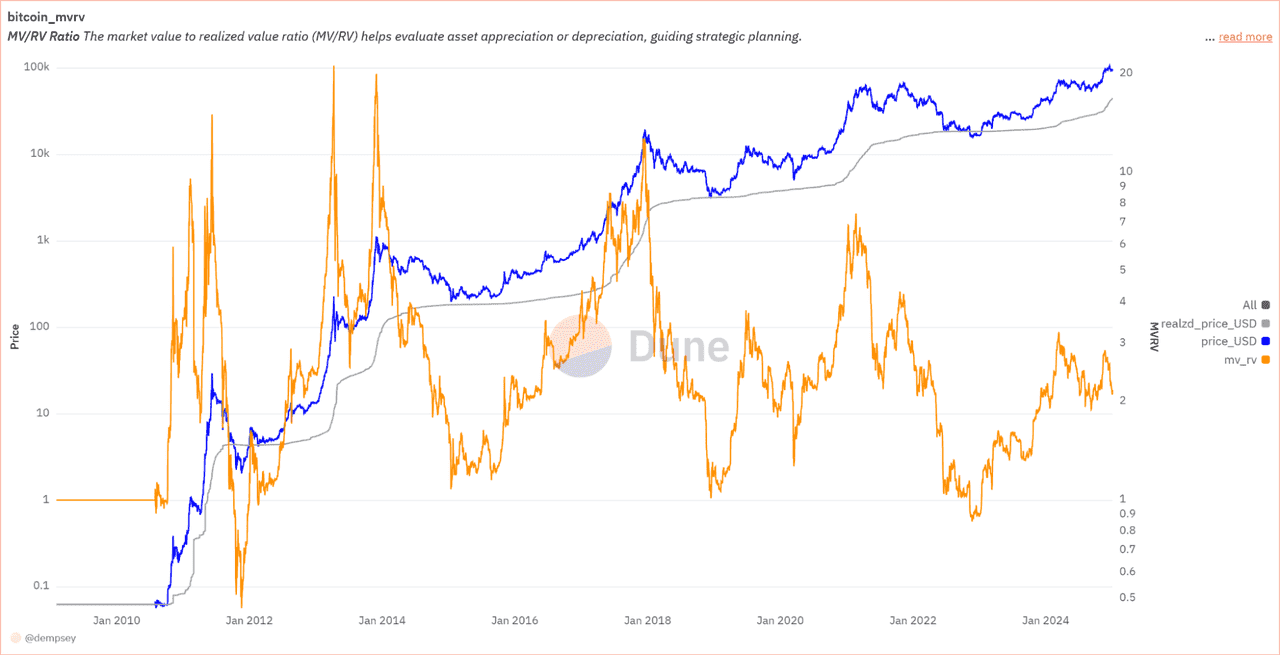

Ejemplo de MVRV de Bitcoin (fuente)

Indicadores On-Chain Populares de PnL: NUPL, MVRV, SOPR

Los analistas de criptomonedas utilizan varios indicadores derivados del PnL realizado/no realizado para evaluar el estado del mercado:

- Ganancia/Pérdida Neta No Realizada (NUPL). Como se detalla en NUPL = (Market Cap – Realized Cap) / Market Cap. Mide el beneficio/pérdida neta en papel de todo el mercado. Un NUPL alto (cerca de 1) indica que la mayoría está en ganancias; un NUPL negativo, que la mayoría está en pérdidas. Popularizado por Adamant Capital, NUPL sigue emociones: valores por encima de ~0.75 corresponden a euforia, mientras ~0 denotan miedo. A finales de 2024, el NUPL de Bitcoin alcanzó ~0.72 — señal de un mercado alcista aunque aún no extremo. Cuando NUPL entra en la zona roja de “codicia”, sugiere que la capitalización sube más rápido de lo que se realiza ganancia, lo cual es típico en repartos de beneficios. Una caída marca posible acumulación.

- Relación Market-Value-to-Realized-Value (MVRV). MVRV = Market Cap / Realized Cap. Compara el precio actual con el coste agregado de las monedas. Un MVRV alto significa valor de mercado muy por encima del coste — implica grandes beneficios no realizados; bajo MVRV, precios cercanos o por debajo del coste. Glassnode reporta que históricamente, MVRV sobre ~3.5 o 4 coincide con techos de ciclo. Un MVRV por debajo de 1 (capitalización de mercado inferior a la realizada) suele marcar suelo y descuento. En resumen, un MVRV creciente alerta de zonas sobrecompradas (y realización de beneficios), mientras uno decreciente indica pérdidas no realizadas y zonas de oportunidad de compra.

- Spent Output Profit Ratio (SOPR). SOPR estudia monedas que se venden (“spent outputs”) y muestra la proporción del precio de venta respecto al de compra. Fórmula: SOPR = (suma en USD de ventas) / (suma USD de compras). Un SOPR mayor a 1 significa monedas vendidas en ganancia; menor a 1, en pérdida. Es útil para detectar comportamiento diario de toma de beneficios. Valores altos repetidos denotan fase de distribución alcista; una caída hacia 1 implica realización de pérdidas y posible capitulación. En 2024, SOPR superó regularmente 1 en bull runs; en caídas, descendió hacia 1.

Otros indicadores on-chain relacionados son Realized Price/Cap (precio promedio de compra) y conteo de direcciones en ganancia, pero NUPL, MVRV y SOPR son los más citados. Juntos aportan una visión integral del PnL de la red. En la siguiente tabla se resume el uso de estos indicadores:

| Métrica | Qué mide | Alta vs. Baja (Señales) |

| Bitcoin PnL No Realizado | Beneficio/pérdida total en papel de las tenencias actuales. | Alta: La mayoría en ganancia (precio ≫ coste) — mercado sobrecalentado, posible presión vendedora. Baja: Muchos en pérdida (precio ≲ coste) — posible capitulación o suelo. |

| Bitcoin PnL Realizado | Beneficio/pérdida efectivamente materializada por ventas. | Realizada alta: Grandes utilidades netas — típicamente en rallies alcistas, puede señalar toma de beneficios y techo local. Pérdida realizada alta: Grandes pérdidas — señala ventas de pánico/capitulación (suelos bajistas). |

| NUPL (No Realizado Neto) | (Market Cap – Realized Cap) / Market Cap. | Alto (>0,75): Ganancia neta extrema (codicia/euforia). Coincide con techos de ciclo; precaución. Bajo (~0): Pérdida neta (miedo/capitulación); posible zona de acumulación. |

| MVRV | Market Cap / Realized Cap. | Alto (>~3,5): Capitalización mucho mayor que el coste — gran beneficio no realizado; posible burbuja. Bajo (<1): Capitalización inferior al coste — descuentos/perdidas, buen momento de entrada. |

| SOPR (Spent Output P/L) | Relación precio venta/precio compra de monedas gastadas. | Sobre 1: Se venden en ganancia; SOPR creciente implica toma de beneficios/distribución alcista. Menor a 1: Ventas en pérdida; capitulación/presión vendedora. |

Cómo usar los datos de PnL en tu trading

Traders y analistas utilizan el PnL realizado/no realizado e indicadores asociados para timing de compras y ventas de Bitcoin. Algunos usos prácticos:

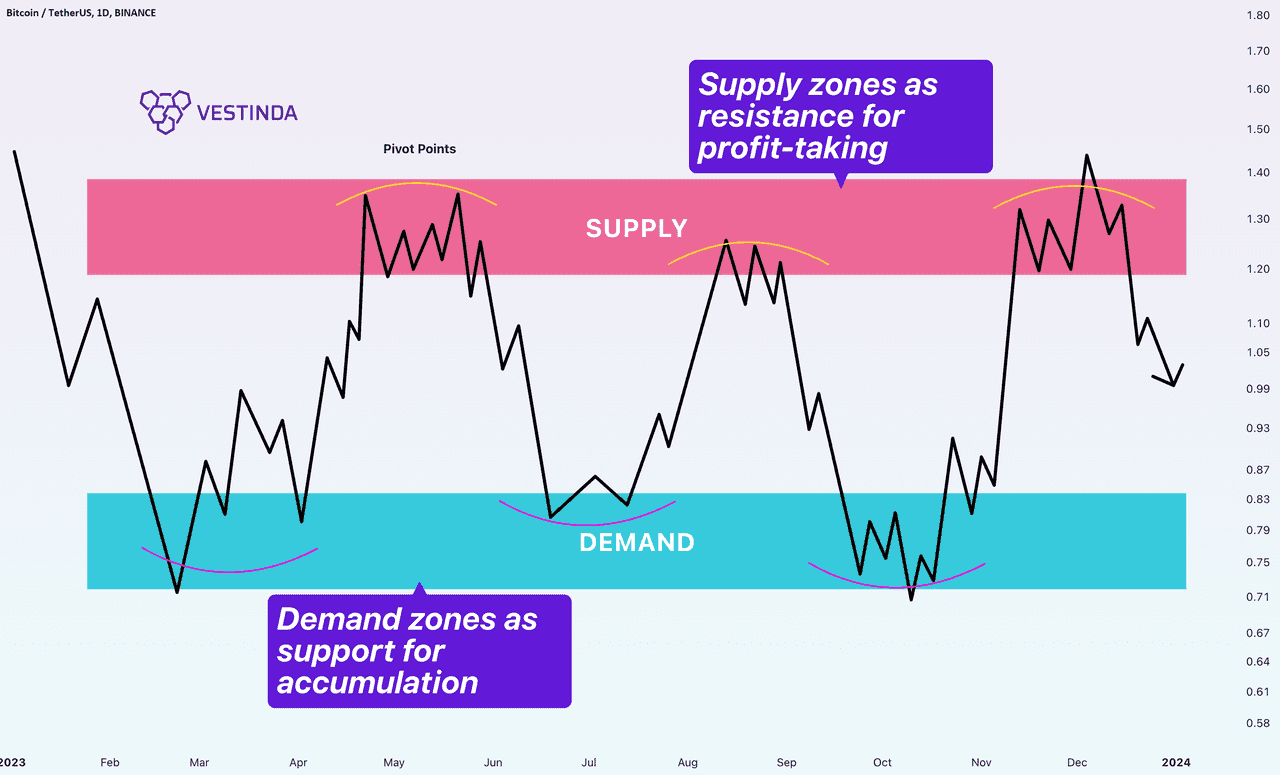

- Identificación de zonas de compra: Muchos consideran periodos de pérdidas no realizadas o baja rentabilidad general como oportunidades para comprar Bitcoin. Cuando SOPR cae bajo 1 o pocas direcciones están en ganancia, se considera el mercado sobrevendido. Además, un MVRV cerca de 1.0 o NUPL próximo a cero suelen coincidir con picos de miedo y posibles suelos.

- Detección de mercados sobrecalentados: Si los indicadores muestran euforia, algunos traders materializan beneficios. NUPL alto (casi 1), MVRV históricamente elevados, o SOPR consistentemente > 1 son alertas. Por ejemplo, si NUPL entra en banda de euforia o SOPR se mantiene elevado, suele anticipar tope local. Un ejemplo: en agosto de 2025, aunque Bitcoin marcaba máximos históricos, el PnL realizado era bajo — señal de que no había ventas masivas: esto sugería potencial de continuación. Si los beneficios realizados saltaran repentinamente, podría marcar el tope.

- Seguimiento de comportamiento de holders a largo plazo (LTH): Analistas distinguen entre toma de beneficios de holders de corto y largo plazo. Los LTH controlan gran parte de la oferta y su actividad puede marcar fases. Glassnode muestra que los LTH suelen generar toma de beneficio en la fase final del rally. Cuando su venta se intensifica, es indicador de agotamiento del uptrend.

- Uso de calculadoras y trackers de beneficio: A nivel individual, los traders usan herramientas para simular sus ganancias o pérdidas según diferentes precios objetivo. Estas calculadoras ayudan en gestión de portafolio, pero combinadas con métricas on-chain potencian la visión. Por ejemplo: tu calculadora indica $10k de ganancia no realizada, pero los datos on-chain muestran que el beneficio no realizado de todos es extremo — alerta para tomar precaución.

- Gestión de riesgo: Monitorear PnL realizado/no realizado permite controlar el riesgo: mediante stop-loss sobre máximas pérdidas toleradas o reajustes por umbrales de NUPL. Conocer cuántos están en pérdidas ayuda a una estrategia contraria; detectar muchos en ganancia invita a ser prudente y quizás asegurar utilidades.

En la práctica, muchas estrategias de trading con Bitcoin ya emplean estos análisis. Ejemplo: planear compras cuando SOPR cae por debajo de 1 y NUPL entra en zona de miedo, o ventas al aumentar el MVRV. Muchas decisiones ya son automatizadas o activadas por alertas de plataformas on-chain. Recuerda: métricas como realized cap, NUPL, MVRV o SOPR no predicen precios exactos, sino extremos de sentimiento, apoyando cuándo entrar o salir de posiciones, no ofreciendo garantías.

Zonas de oferta y demanda de Bitcoin (fuente)

¿Cómo hacer seguimiento a tus Ganancias y Pérdidas Realizadas/No Realizadas?

Ganancias en Cripto e Informe Fiscal

Para traders, llevar control manual es complejo. No reportar adecuadamente ganancias y pérdidas puede ser muy riesgoso, ya que las autoridades fiscales pueden considerarlo fraude. Por eso, muchos cripto-usuarios emplean diversas plataformas y herramientas fiscales cripto para estar en regla.

Los trackers de portafolio y el software fiscal cripto son algunas de las apps más populares para gestionar el PnL realizado y no realizado. Delta, CryptoCompare y Blockfolio son ejemplos de soluciones todo-en-uno muy utilizadas; existen muchas otras en el mercado cripto.

En muchos casos, estas herramientas optimizan tu situación fiscal controlando tu PnL no realizado. La estrategia de “cosecha de pérdidas fiscales” permite vender posiciones en pérdida para compensar ganancias y así reducir la carga tributaria.

Ojo: algunas plataformas fiscales cripto solo funcionan en ciertas jurisdicciones, por lo que debes asegurarte que la tuya cubre tus obligaciones fiscales.

Conclusión

Debes tener presente que las reglas fiscales para criptomonedas varían ampliamente según el país. Lo aquí expuesto es para tu comprensión general, no constituye consejo tributario. Infórmate bien sobre la normativa aplicable antes de operar con criptos.

Para agosto de 2025, con el Bitcoin cerca de máximos históricos, la realización de beneficios era moderada, lo que sugiere confianza en el mercado. Traders que buscan comprar esperan el enfriamiento de los indicadores (ej: caídas en SOPR o NUPL), mientras que quienes desean proteger utilidades esperan niveles altos de ganancias no realizadas para vender. En definitiva, las métricas de ganancias y pérdidas realizadas/no realizadas son herramientas poderosas para inversores, ya que aportan una perspectiva del mercado más profunda que el mero análisis de precio.

Obtén Ingresos Pasivos con Phemex Earn

¿Quieres sacar más provecho a tus criptos? Phemex Earn ofrece una forma segura y sencilla de hacer crecer tu portafolio. Obtén APYs competitivos y de alto rendimiento en una amplia gama de activos, incluyendo Bitcoin, Ethereum, stablecoins y más.

Es la forma más inteligente de poner tus activos a trabajar mientras operas, holdeas, o simplemente observas el mercado.